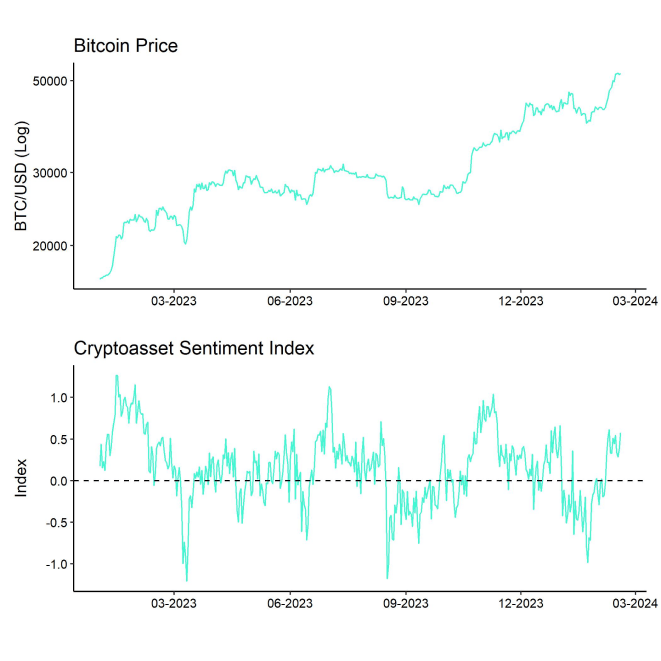

- Letzte Woche übertrafen Kryptowährungen die traditionellen Vermögenswerte bei weitem, während Bitcoin wieder einen Preis von 50k USD und eine Marktkapitalisierung von 1 Billion USD erreichte.

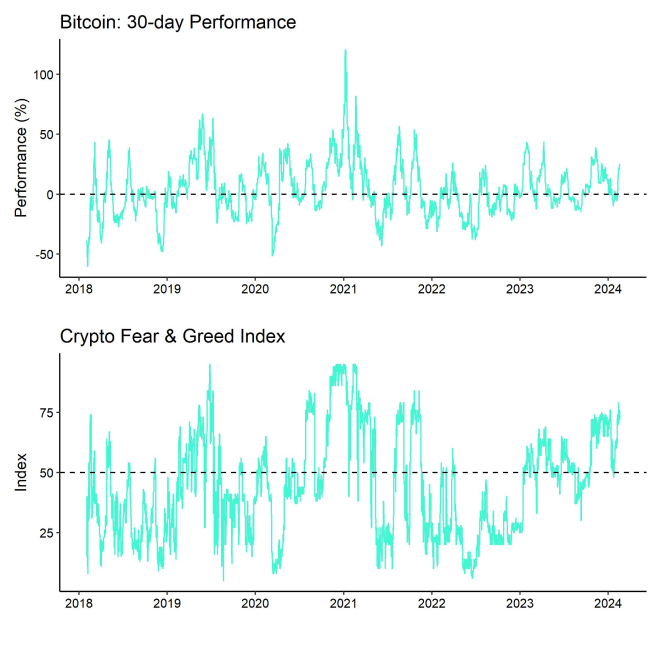

- Unser hauseigener "Cryptoasset Sentiment Index" ist ebenfalls weiter gestiegen und signalisiert nach wie vor eine bullische Stimmung

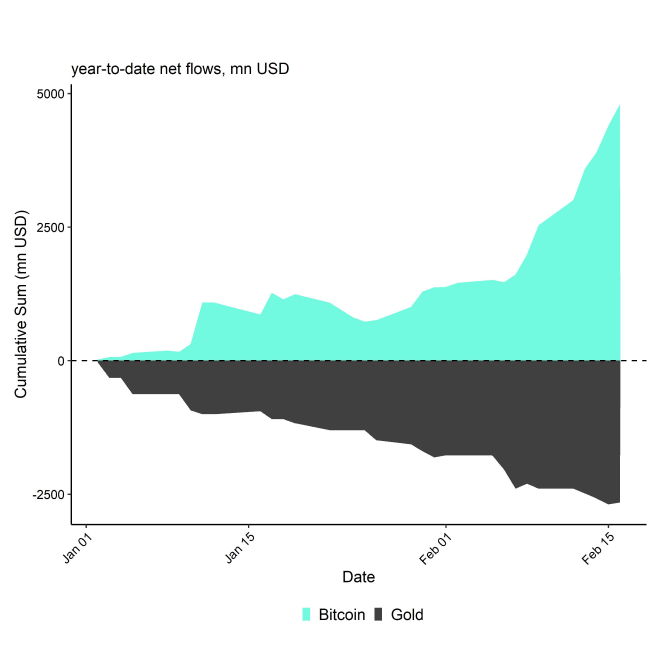

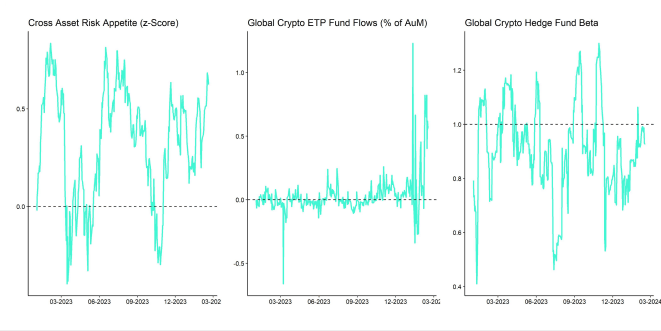

- Es gibt eine zunehmende Divergenz zwischen den weltweiten Zuflüssen in Bitcoin-ETPs und den Abflüssen aus Gold-ETPs, was ein erstes Anzeichen dafür sein könnte, dass Bitcoin dem Gold die Krone als wichtigstes Wertaufbewahrungsmittel stiehlt

Chart der Woche

Performance

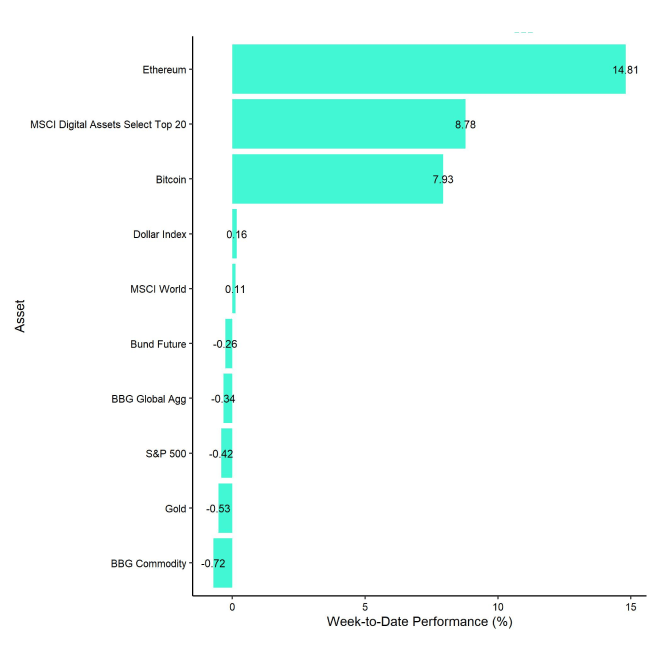

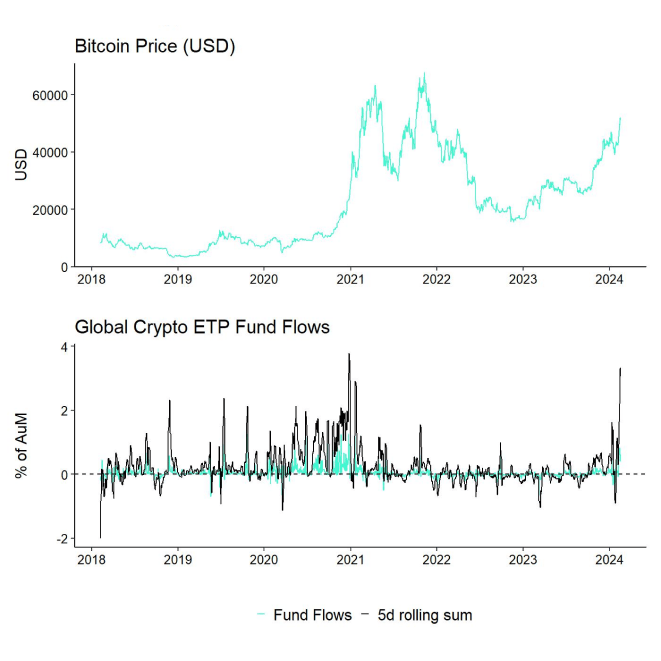

In der vergangenen Woche übertrafen Kryptoassets die Performance traditioneller Anlagen wie US-Aktien oder Rohstoffe bei weitem. Während die meisten großen Anlageklassen in der vergangenen Woche eine negative Performance aufwiesen, erzielten einige große Kryptoassets wie Ethereum sogar zweistellige Renditen. Es scheint, als würden sich Kryptoassets zunehmend von der Performance traditioneller Vermögenswerte abkoppeln.

In diesem Zusammenhang beobachten wir auch eine zunehmende Divergenz zwischen den globalen Mittelzuflüssen in Bitcoin-ETPs und den Mittelzuflüssen in globale Gold-ETPs (Chart der Woche). Während globale Gold-ETPs Nettoabflüsse in Höhe von rund -2,6 Mrd. USD verzeichneten, zogen globale Bitcoin-ETPs seit Jahresbeginn rund +4,8 Mrd. USD an, so unsere eigenen Berechnungen auf Basis von Bloomberg-Daten.

Generell gehen wir davon aus, dass sich dieser Trend fortsetzen wird, da wir mittel- bis langfristig davon ausgehen, dass Bitcoin letztendlich Gold als wichtigstes Wertaufbewahrungsmittel ablösen wird. Wenn dies der Fall wäre, d.h. wenn Bitcoin eine ähnliche Marktkapitalisierung hätte wie Gold heute (~13 Billionen USD), würde ein einzelner Bitcoin etwa ~600k USD kosten, was ein erhebliches Aufwärtspotenzial impliziert, wenn dieses Szenario weiterhin eintritt.

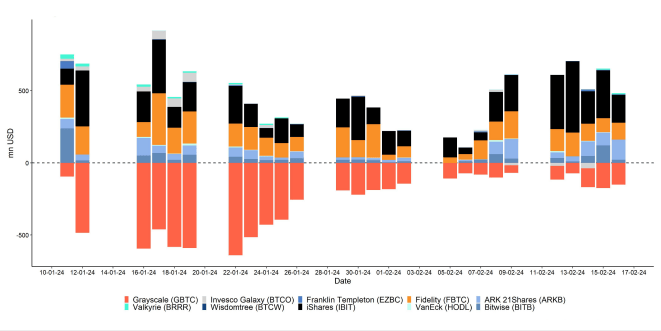

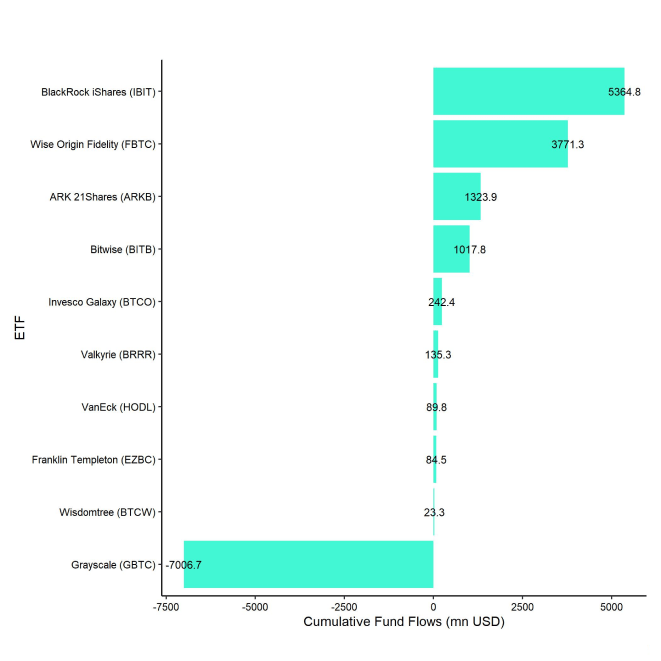

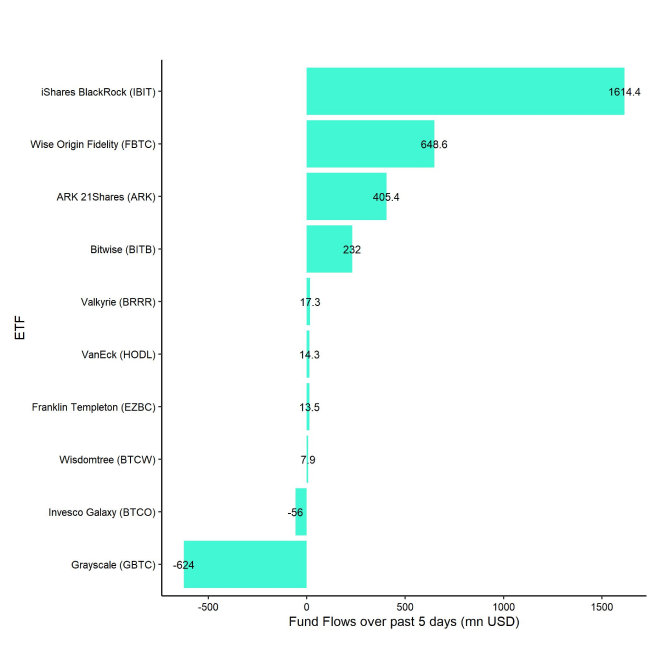

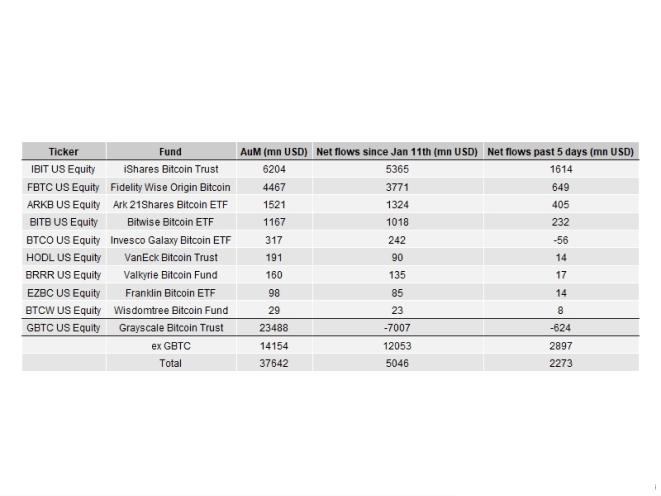

Hinzu kommt, dass sich die Nettozuflüsse in Bitcoin-ETPs zu beschleunigen beginnen, da sich sowohl die Abflüsse aus dem Grayscale Bitcoin Trust (GBTC) verlangsamt als auch die Zuflüsse in andere Produkte beschleunigt haben. Laut einer aktuellen Studie von CryptoQuant scheint die große Mehrheit der neuen Investitionen in Bitcoin insgesamt mit Investitionen in US-amerikanische ETFs zusammenzuhängen. Die Bedeutung dieser neuen ETF-Zuflüsse für die Entwicklung von Bitcoin nimmt also zu.

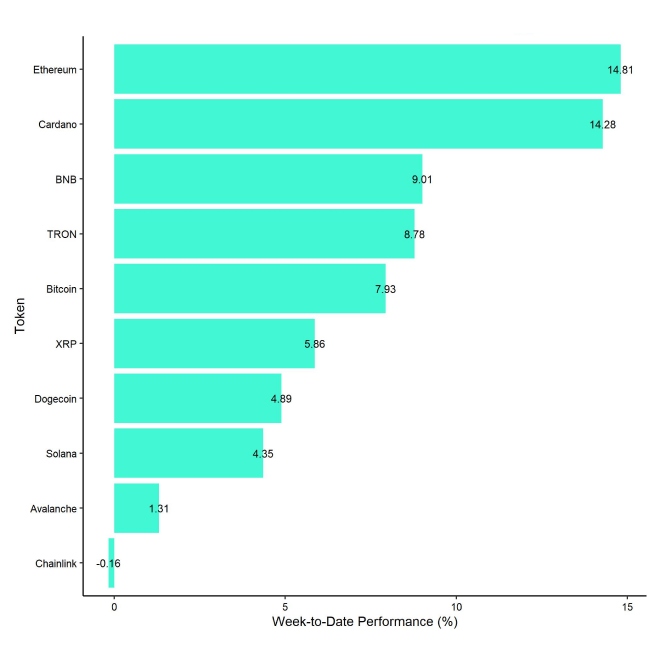

Im Allgemeinen waren Ethereum, Cardano und der BNB-Token von Binance die relativen Outperformer unter den Top-10-Kryptoanlagen.

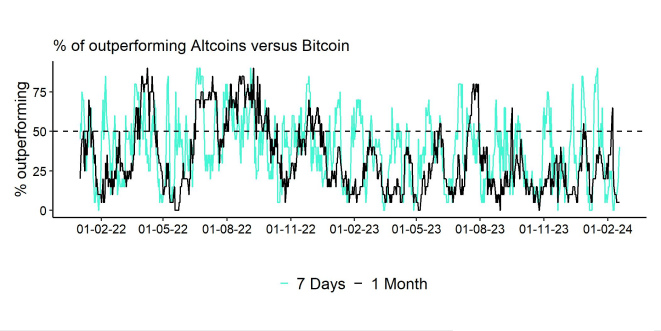

Die Gesamt-Outperformance der Altcoins gegenüber Bitcoin hat sich im Vergleich zur Vorwoche ebenfalls verbessert. 40 % der von uns beobachteten Altcoins konnten sich auf Wochenbasis besser entwickeln als Bitcoin.

Sentiment

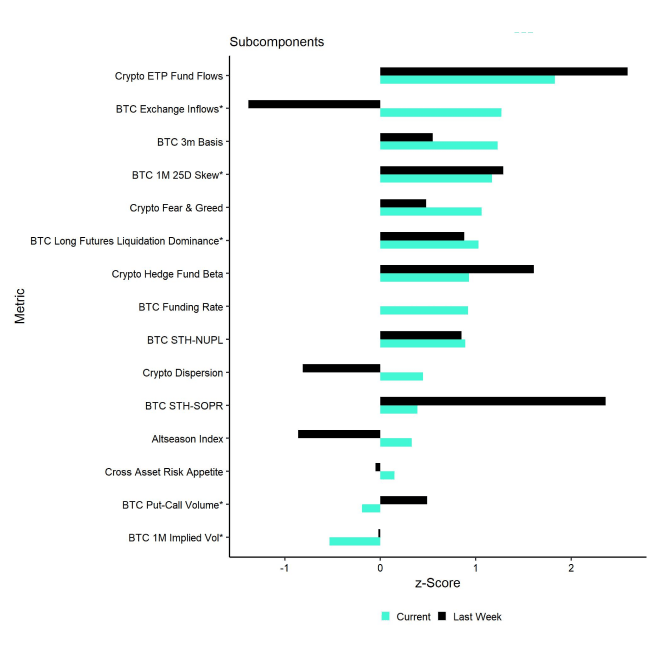

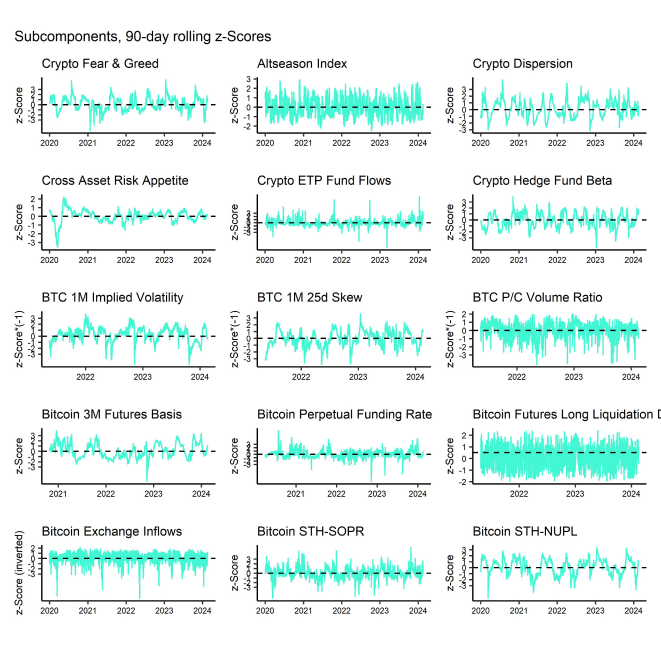

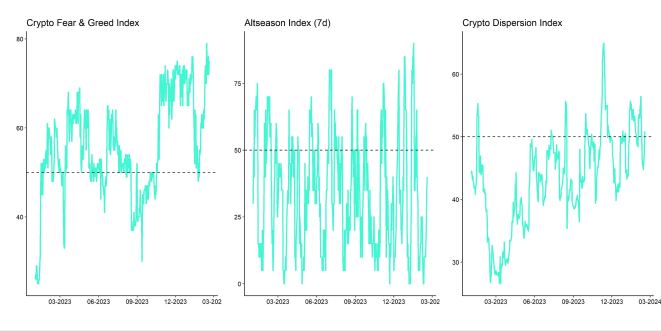

Unser hauseigener "Cryptoasset Sentiment Index" ist ebenfalls weiter gestiegen und signalisiert weiterhin eine bullische Stimmung.

Gegenwärtig liegen 13 von 15 Indikatoren über ihrem kurzfristigen Trend.

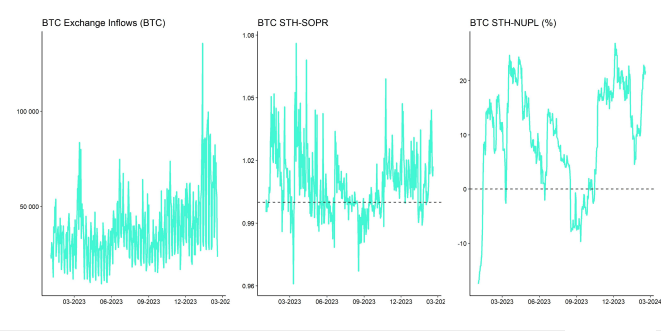

Die hohe Dynamik der globalen Krypto-ETPs sowie die geringen BTC-Börsenzuflüsse sind derzeit sehr unterstützend.

Der Crypto Fear & Greed Index bleibt heute Morgen im Bereich "Greed".

In der Zwischenzeit ist auch unser eigenes Maß für die anlagenübergreifende Risikobereitschaft (Cross Asset Risk Appetite, CARA) im Laufe der Woche weiter gestiegen, was auf eine positive Stimmung an den traditionellen Finanzmärkten hindeutet.

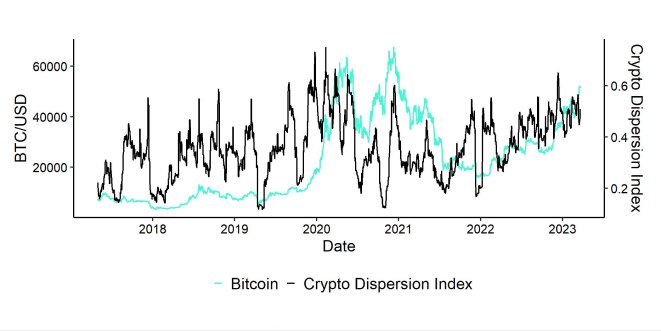

Außerdem hat die Streuung der Wertentwicklung zwischen den Kryptoassets wieder zugenommen und bleibt relativ hoch.

Im Allgemeinen bedeutet eine hohe Leistungsstreuung zwischen den Kryptoassets, dass die Korrelationen zwischen den Kryptoassets gering sind, was bedeutet, dass Kryptoassets stärker von münzspezifischen Faktoren abhängig sind.

Gleichzeitig hat die Outperformance der Altcoins gegenüber Bitcoin zugenommen, wobei Ethereum in der letzten Woche gegenüber Bitcoin deutlich besser abschnitt. Auf breiterer Basis betrachtet haben rund 40 % der von uns beobachteten Altcoins Bitcoin auf Wochenbasis übertroffen.

Im Allgemeinen ist die zunehmende Outperformance von Altcoins ein Zeichen für eine zunehmende Risikobereitschaft auf den Kryptoanlagenmärkten.

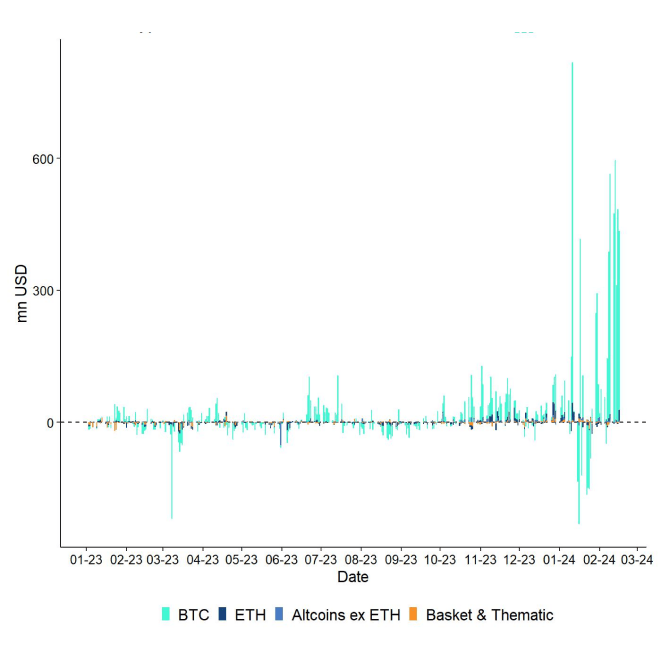

Fondsströme

Insgesamt verzeichneten wir auf der Grundlage von Bloomberg-Daten für alle Arten von Kryptoassets sehr hohe Nettozuflüsse in Höhe von +2292,1 Mio. USD (bis Freitag). In der Tat verzeichneten wir in der vergangenen Woche die höchsten wöchentlichen Nettozuflüsse in Kryptoasset-ETPs seit Jahresbeginn.

Globale Bitcoin-ETPs verzeichneten weiterhin beträchtliche Nettozuflüsse von +2261,1 Mio. USD, von denen +2273,4 Mio. (netto) allein auf US-Spot-Bitcoin-ETFs entfielen. Der ETC Group Physical Bitcoin ETP (BTCE) verzeichnete in der vergangenen Woche Nettozuflüsse in Höhe von +12,1 Mio. USD.

Der Grayscale Bitcoin Trust (GBTC) verzeichnete in der vergangenen Woche weiterhin Nettoabflüsse in Höhe von rund -624 Mio. USD, wenn auch in stetigem Tempo. Dies wurde durch Nettozuflüsse in andere US-Spot-Bitcoin-ETFs mehr als ausgeglichen.

Es ist zu beachten, dass einige Daten über Fondsströme für große US-Emittenten aufgrund der T+2-Abwicklung in den oben genannten Zahlen noch nicht enthalten sind.

Abgesehen von Bitcoin gab es in der vergangenen Woche wieder vergleichsweise geringe Zuflüsse in andere Kryptoassets.

Die Zuflüsse in globale Ethereum-ETPs stiegen letzte Woche auf rund 27,2 Mio. USD. Der Physical Ethereum ETP der ETC Group (ZETH) verzeichnete +1,3 Mio. USD an Zuflüssen. Außerdem konnten Altcoin-ETPs ohne Ethereum in der vergangenen Woche +4,7 Mio. USD anziehen.

Im Gegensatz dazu verzeichneten thematische & Basket-Krypto-ETPs nach unseren Berechnungen weiterhin Nettoabflüsse von -1,9 Mio. USD. Der ETC Group MSCI Digital Assets Select 20 ETP (DA20) verzeichnete letzte Woche weder Zu- noch Abflüsse. (+/- 0 Mio. USD).

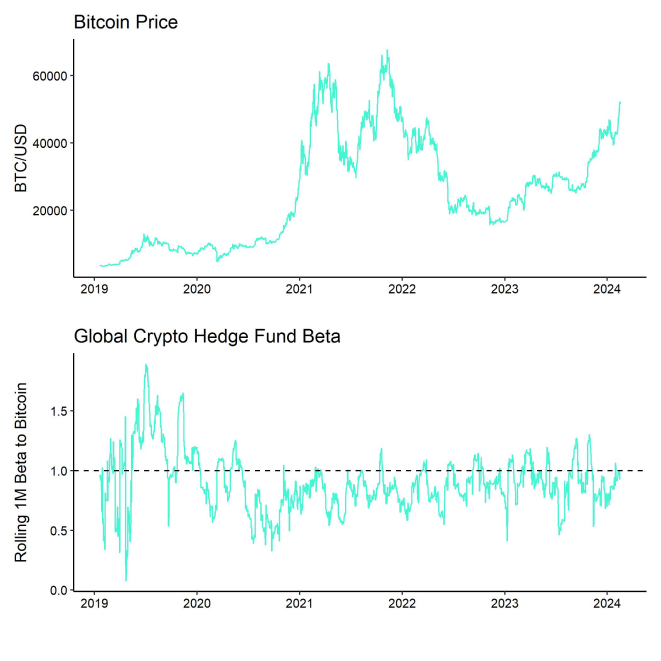

Außerdem ist das Beta der globalen Krypto-Hedge-Fonds gegenüber Bitcoin in den letzten 20 Handelsjahren auf etwa 1,0 gestiegen, was bedeutet, dass die globalen Krypto-Hedge-Fonds derzeit neutral gegenüber Bitcoin-Marktrisiken positioniert sind.

On-Chain-Daten

Die Entwicklungen auf der Kette unterstützen die positive Entwicklung im Moment noch. Die globalen aggregierten BTC-Börsensalden driften weiter nach unten und haben erst kürzlich ein neues Mehrjahrestief erreicht.

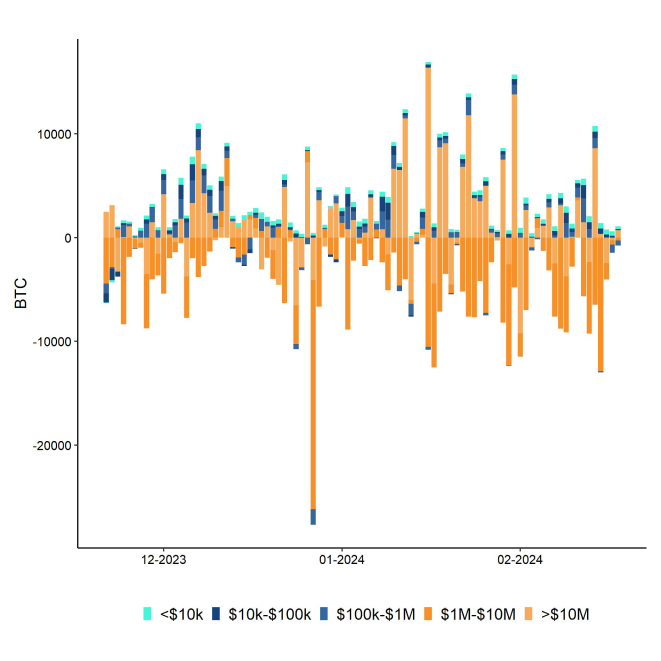

In der Tat sahen wir heute zwischen 3:00 und 4:00 Uhr UTC während der asiatischen Sitzung einen sehr bedeutenden BTC-Börsenabfluss, als etwa -17.119 BTC aus der Börse transferiert wurden, die meisten davon auf Coinbase. Die BTC-Börsensalden von Coinbase erreichten ihren niedrigsten Stand seit Juli 2015. Diese großen Abwärtsspitzen bei den Börsenguthaben deuten in der Regel auf institutionelle Kaufaktivitäten hin, da institutionelle Anleger ihre Münzen in der Regel außerhalb der allgemeinen Börse im sogenannten "Cold Storage" lagern.

Dies wird auch durch die Beobachtung gestützt, dass wir in der letzten Woche Nettoabflüsse von -34,1k BTC nur innerhalb der Wallet-Kohorte zwischen 1 Mio. USD und 10 Mio. USD, also bei größeren Investoren, gesehen haben.

Ein weiterer Beleg dafür ist die Tatsache, dass die Gesamtzahl der BTC-Wale in letzter Zeit sprunghaft angestiegen ist und nun den höchsten Stand seit drei Jahren erreicht hat. In diesem Zusammenhang sind Wale definiert als die Anzahl einzigartiger Einheiten, die mindestens 1k Bitcoins halten.

Whales ziehen weiterhin netto Bitcoins von Börsen ab. Unseren Berechnungen zufolge haben die Wale in der letzten Woche im Durchschnitt etwa -5,8k BTC pro Tag abgezogen.

Gleichzeitig wiesen einige BTC-Onchain-Analysten darauf hin, dass die Langzeitinhaber bereits begonnen haben, ihr Angebot zu verteilen. In der Tat ist das Angebot der Langzeitinhaber von 14,956 Mio. BTC zu Beginn des Jahres auf 14,659 Mio. BTC gestern gesunken (-297k BTC Netto-Rückgang).

Allerdings ist das Angebot an kurzfristigen Inhabern im gleichen Zeitraum um rund +366k BTC gestiegen, was auf einen Nachfrageüberhang seitens der kurzfristigen Inhaber schließen lässt.

Obwohl diese Ausschüttung von Langzeitinhabern eine Beobachtung wert ist, könnte sie einfach mit der Ausschüttung von Bitcoins durch GBTC zusammenhängen, während andere neue ETFs begonnen haben, BTC zu akkumulieren.

In der Zwischenzeit sind die aggregierten Ethereum (ETH)-Börsensalden ebenfalls weiter gesunken und befinden sich nun ebenfalls in der Nähe ihrer Mehrjahrestiefs.

Futures, Optionen & Perpetuals

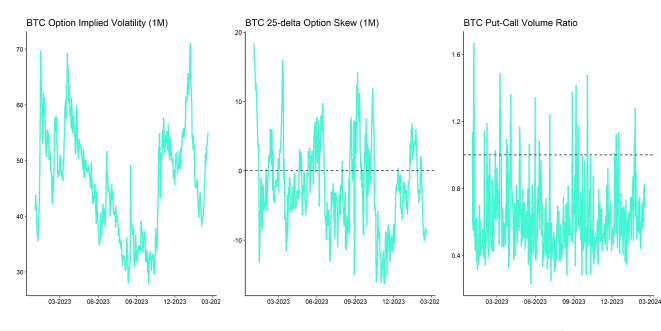

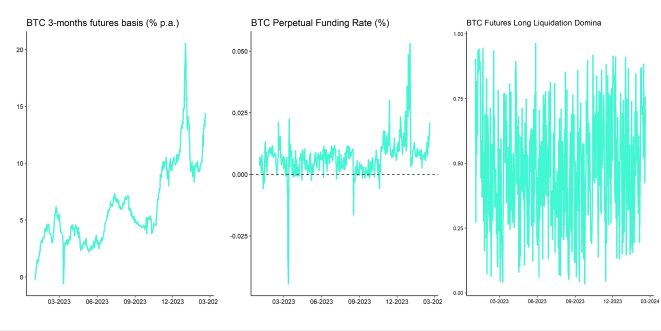

Das Gesamtinteresse an BTC-Futures ist in der letzten Woche ziemlich stabil geblieben, während das Interesse an CME-Futures nur leicht um etwa +4k BTC gestiegen ist.

In der Zwischenzeit ist das dauerhafte offene Interesse an BTC sogar um etwa -12k BTC zurückgegangen. Dies könnte mit der Tatsache zusammenhängen, dass wir am Mittwoch letzter Woche einen erheblichen Anstieg der Short-Liquidationen in Futures sahen, als Bitcoin die 50k USD-Marke überschritt. Die Short-Liquidationen unterstützten im Allgemeinen den jüngsten Preisanstieg.

Außerdem stieg die annualisierte 3-Monats-BTC-Futures-Basis weiter auf rund 14,4 % p.a., und der BTC-Finanzierungssatz stieg an den wichtigsten Derivatebörsen auf den höchsten Stand seit dem 2. Januar .nd

Auch das offene Interesse an BTC-Optionen stieg in der vergangenen Woche um rund 18k BTC. Gleichzeitig stieg auch das offene Interesse an Put-Call-Optionen im Laufe der Woche an, was bedeutet, dass Optionshändler im Laufe der Woche weiterhin Abwärtsabsicherungen aufgebaut haben. Auch das Verhältnis zwischen Put- und Call-Volumen war etwas erhöht.

Diese Beobachtung scheint durch die Tatsache gestützt zu werden, dass der 25-Delta-Skew für BTC-Optionen mit einwöchigem Verfallstermin in der vergangenen Woche zugenommen hat, wenn auch von einem niedrigen Niveau aus, was auf eine relativ höhere Nachfrage nach Verkaufsoptionen schließen lässt. Der Skew für andere Verfallstermine blieb jedoch weitgehend unverändert.

Die implizite Volatilität von Optionen stieg ebenfalls wieder an, da die realisierte Volatilität mit dem Erreichen des Mehrjahreshochs von Bitcoin anstieg. Zum Zeitpunkt der Erstellung dieses Artikels liegt die implizite Volatilität von BTC 1-Monats-ATM bei Deribit bei etwa 55 %.

Unterm Strich

- Letzte Woche übertrafen Kryptowährungen die traditionellen Vermögenswerte bei weitem, während Bitcoin wieder einen Preis von 50k USD und eine Marktkapitalisierung von 1 Billion USD erreichte.

- Unser hauseigener "Cryptoasset Sentiment Index" ist ebenfalls weiter gestiegen und signalisiert nach wie vor eine bullische Stimmung

- Es gibt eine zunehmende Divergenz zwischen den weltweiten Zuflüssen in Bitcoin-ETPs und den Abflüssen aus Gold-ETPs, was ein erstes Anzeichen dafür sein könnte, dass Bitcoin dem Gold die Krone als wichtigstes Wertaufbewahrungsmittel stiehlt

Anhang

WICHTIGER HINWEIS:

Dieser Artikel stellt weder eine Anlageberatung dar, noch bildet er ein Angebot oder eine Aufforderung zum Kauf von Finanzprodukten. Dieser Artikel dient ausschließlich zu allgemeinen Informationszwecken, und es erfolgt weder ausdrücklich noch implizit eine Zusicherung oder Garantie bezüglich der Fairness, Genauigkeit, Vollständigkeit oder Richtigkeit dieses Artikels oder der darin enthaltenen Meinungen. Es wird davon abgeraten, Vertrauen in die Fairness, Genauigkeit, Vollständigkeit oder Richtigkeit dieses Artikels oder der darin enthaltenen Meinungen zu setzen. Beachten Sie bitte, dass es sich bei diesem Artikel weder um eine Anlageberatung handelt noch um ein Angebot oder eine Aufforderung zum Erwerb von Finanzprodukten oder Kryptowerten.

VOR EINER ANLAGE IN KRYPTO ETP SOLLTEN POTENZIELLE ANLEGER FOLGENDES BEACHTEN:

Potenzielle Anleger sollten eine unabhängige Beratung in Anspruch nehmen und die im Basisprospekt und in den endgültigen Bedingungen für die ETPs enthaltenen relevanten Informationen, insbesondere die darin genannten Risikofaktoren, berücksichtigen. Das investierte Kapital ist risikobehaftet und Verluste bis zur Höhe des investierten Betrags sind möglich. Das Produkt unterliegt einem inhärenten Gegenparteirisiko in Bezug auf den Emittenten der ETPs und kann Verluste bis hin zum Totalverlust erleiden, wenn der Emittent seinen vertraglichen Verpflichtungen nicht nachkommt. Die rechtliche Struktur von ETPs entspricht der einer Schuldverschreibung. ETPs werden wie andere Wer