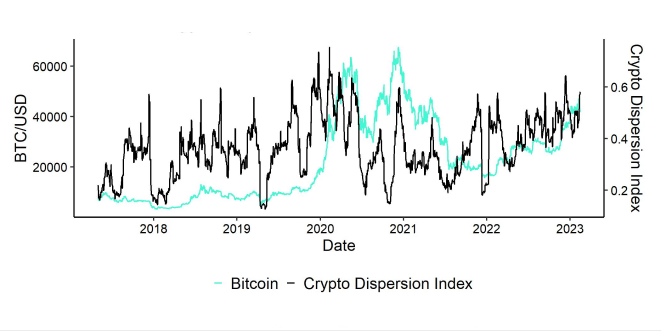

- Die Wertentwicklung von Kryptowährungen zeigte eine große Streuung inmitten einer "Sell-the-News"-Korrektur des Bitcoin-Preises

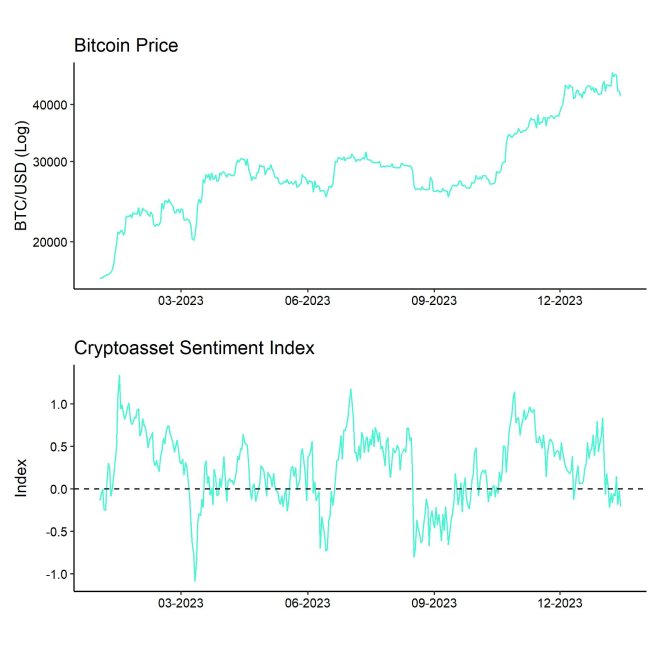

- Unser hauseigener "Cryptoasset Sentiment Index" ist gesunken und signalisiert eine leicht rückläufige Stimmung

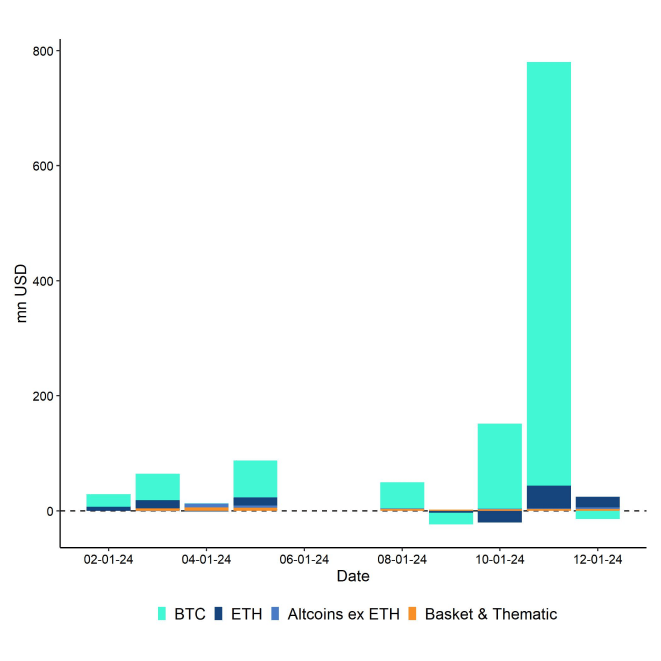

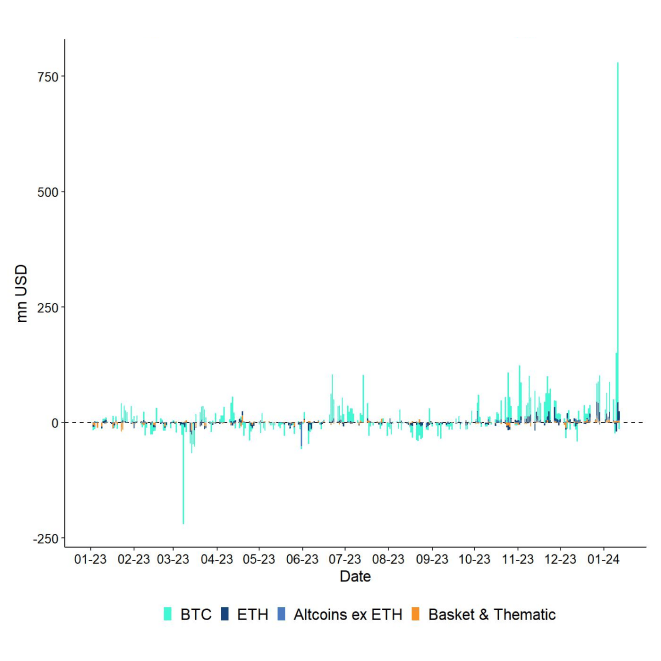

- Die täglichen Mittelzuflüsse in Krypto-ETPs erreichen in der Woche der ETF-Zulassungen den höchsten jemals verzeichneten Stand (Chart der Woche).

Chart der Woche

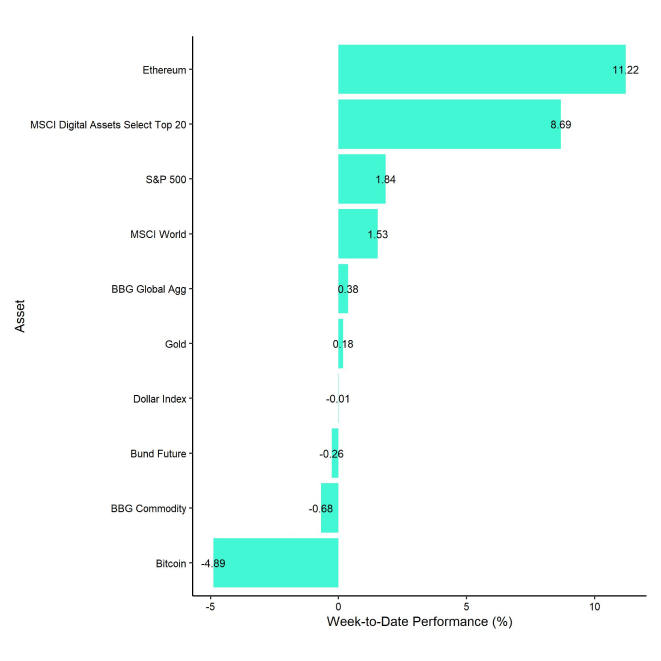

Performance

In der vergangenen Woche war bei den Kryptoanlagen eine sehr große Streuung zu beobachten, wobei Bitcoin deutlich unterdurchschnittlich abschnitt, obwohl in den USA vor Ort ein Bitcoin-ETF genehmigt wurde. Einer der Hauptgründe dafür war, dass die relativ hohen Markterwartungen hinsichtlich der Höhe der Bitcoin-ETF-Fondsströme deutlich enttäuscht wurden. Vor dem Handelsstart hatten die ETF-Analysten von Bloomberg allein für den ersten Tag mit Zuflüssen von bis zu 4 Mrd. USD in US-ETFs gerechnet.

Obwohl wir die höchsten jemals verzeichneten täglichen Bitcoin-ETPs-Zuflüsse verzeichneten, blieben die Zuflüsse immer noch hinter den noch höheren Konsenserwartungen zurück. Darüber hinaus erreichte die Aufmerksamkeit für das Thema einen Höhepunkt, als die Google-Suchanfragen zum Thema "Bitcoin-ETF" ein Allzeithoch erreichten. Übermäßig hohe Google-Suchanfragen sind in der Regel ein konträres Verkaufssignal. Im Nachhinein betrachtet, schien es sich um ein "Sell-the-News"-Ereignis zu handeln.

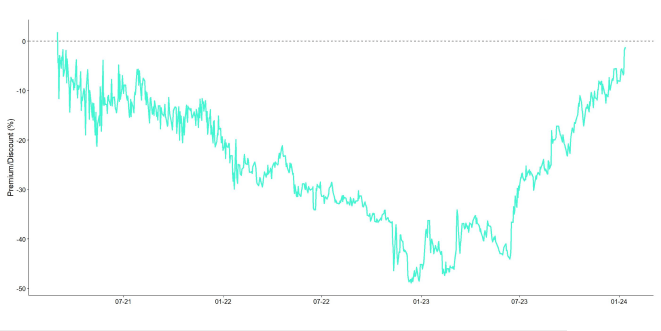

Darüber hinaus beschleunigten sich die Abflüsse aus dem größten Bitcoin-Fonds der Welt, dem Grayscale Bitcoin Trust, in den letzten zwei Handelstagen, was den positiven Zuflüssen in andere Produkte etwas entgegenwirkte. Dies könnte entweder mit den relativ höheren Gebühren (1,5 %) zusammenhängen oder mit der Tatsache, dass frühere Anleger ihre Anteile mit der Umwandlung des Trusts in einen ETF endlich zurückgeben konnten.

Heute sind die US-Finanzmärkte wegen des Martin Luther King Jr. Memorial Day geschlossen, aber die kommenden Tage werden sehr wichtig sein, was die Dynamik dieser Fondsströme betrifft. Im Allgemeinen sind die Fondsströme sehr prozyklisch, wobei die meisten Käufe bei zyklischen Höchstständen erfolgen, während bei zyklischen Tiefstständen am wenigsten gekauft wird.

Angesichts der jüngsten Preisschwäche von Bitcoin ist es sehr wahrscheinlich, dass sich die Zuflüsse in Bitcoin-Fonds ebenfalls etwas abschwächen werden. Allerdings ist noch ein gewisser Nachholbedarf bei den Zuflüssen zu erwarten, da viele große US-Finanzinstitute ihre Kunden davon abgehalten haben, in diese neu aufgelegten Bitcoin-ETFs zu investieren. Darüber hinaus benötigen Bitcoin-Investitionen in IRAs, die zuvor in den Bitcoin Trust von Grayscale investiert waren, mindestens eine Woche, um in neue Bitcoin-ETFs umzuschichten, was eine gewisse Zeitverzögerung zwischen Verkäufen von GBTC-Anteilen und neuen Zuflüssen in ETFs impliziert.

Die wichtigste Erkenntnis ist, dass die meisten der "berechtigten" Zuflüsse in Bitcoin-ETFs nicht über Nacht erfolgen werden.

Vor dem Handelsstart in der vergangenen Woche hatten wir geschätzt, dass wahrscheinlich rund 34 Mrd. USD in Bitcoin-ETFs investiert werden, mit einem kumulativen Preiseffekt von etwa 87 % auf mittlere Sicht. Lesen Sie den vollständigen Bericht hier.

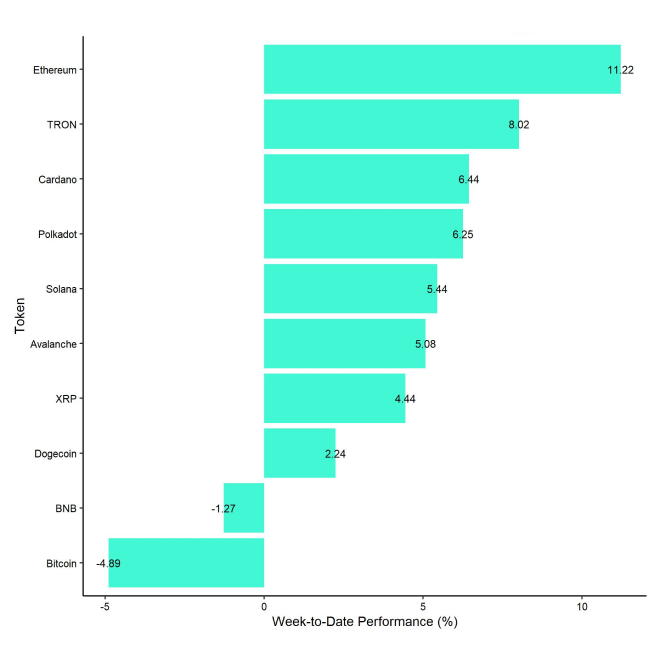

Im Allgemeinen waren Ethereum, TRON und Cardano die relativen Outperformer unter den Top-10-Kryptoanlagen.

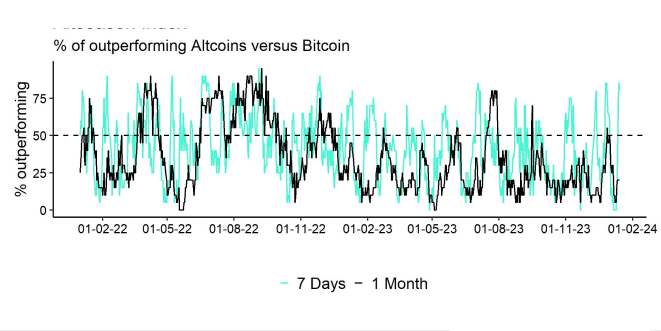

Die Outperformance der Altcoins gegenüber Bitcoin hat sich im Vergleich zur Vorwoche deutlich beschleunigt. 80 % der von uns beobachteten Altcoins konnten sich auf Wochenbasis besser entwickeln als Bitcoin.

Der Großteil dieser Outperformance fand kurz vor der US-Zulassung in den USA statt, die - kontraintuitiv - Ethereum und andere Altcoins stärker unterstützte als Bitcoin.

Sentiment

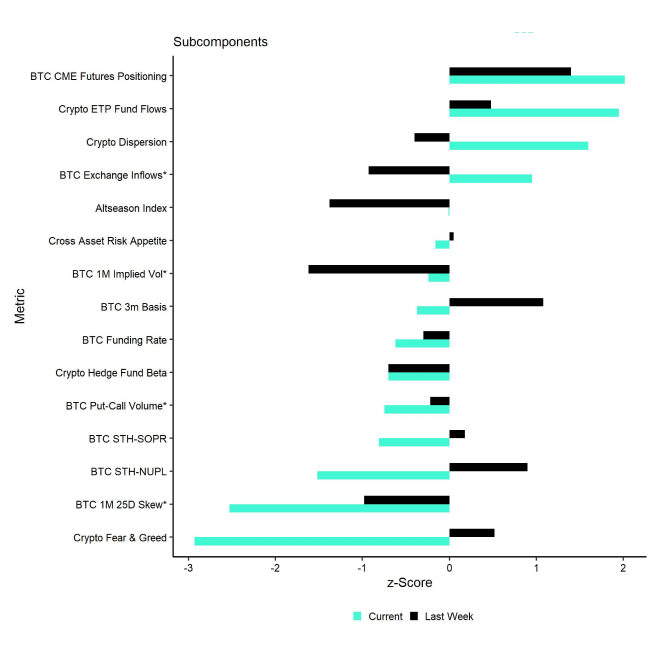

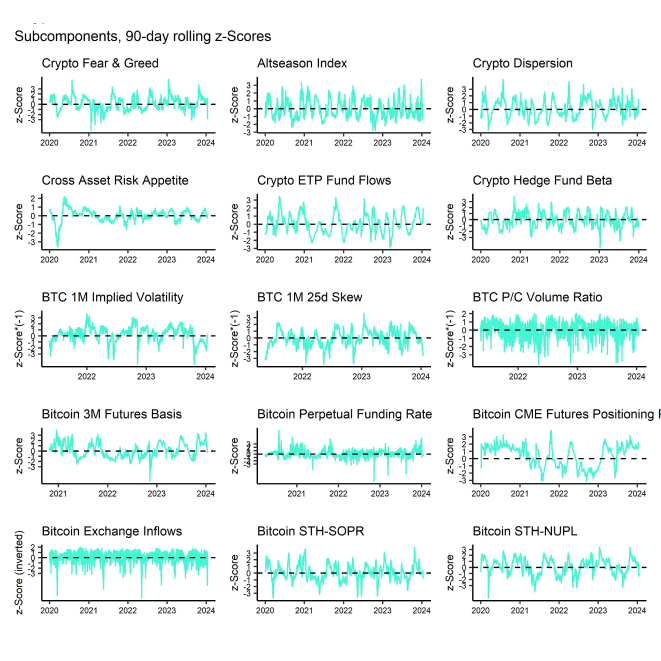

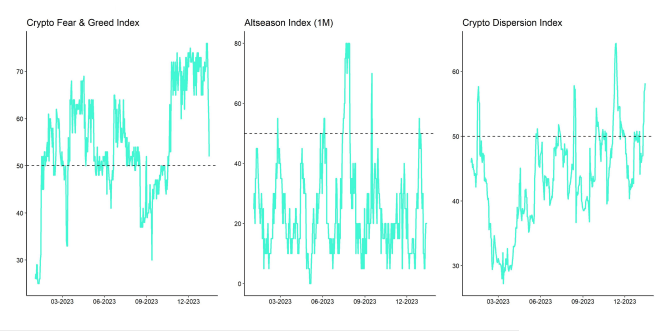

Unser hauseigener Cryptoasset Sentiment Index ist kürzlich gesunken und signalisiert derzeit eine leicht bearishe Stimmung. Im Moment liegen nur 4 von 15 Indikatoren über ihrem kurzfristigen Trend.

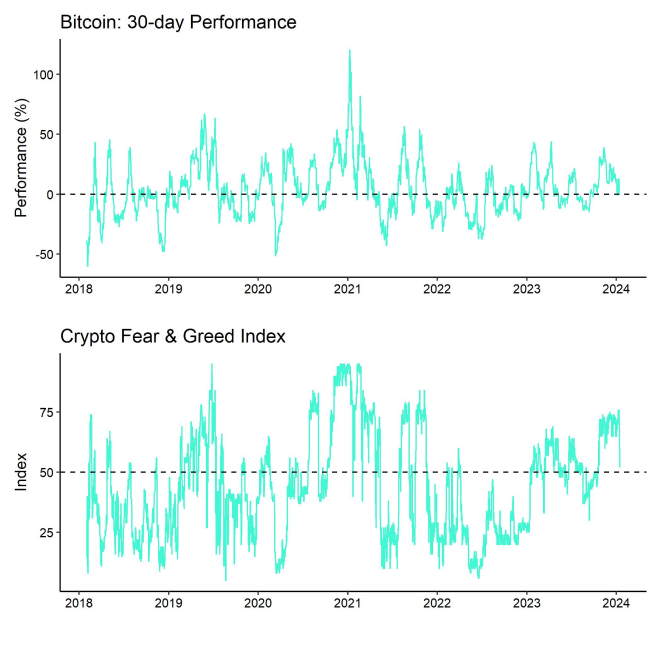

Im Vergleich zur letzten Woche gab es beim Crypto Fear & Greed Index und bei der BTC 25-Delta 1-Monats-Option Skew große Umschwünge nach unten.

Trotz des jüngsten Rückgangs befindet sich der Crypto Fear & Greed Index heute Morgen immer noch im "neutralen" Bereich.

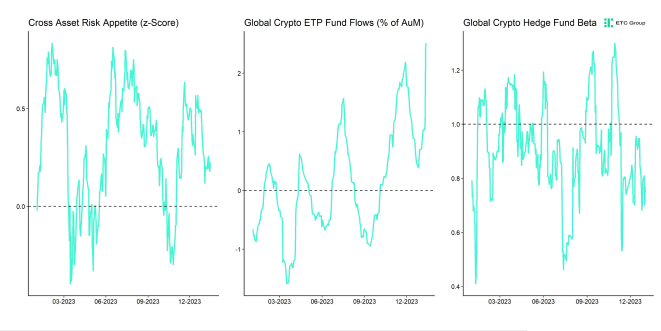

Unterdessen hat sich unser eigenes Maß für die anlagenübergreifende Risikobereitschaft (Cross Asset Risk Appetite, CARA) kürzlich auf niedrigerem Niveau stabilisiert, nachdem es bis zum Jahresende deutlich zurückgegangen war. Insgesamt deutet dies immer noch auf einen Rückgang der Risikobereitschaft an den traditionellen Finanzmärkten hin.

Die Leistungsstreuung zwischen den Kryptoassets hat in letzter Zeit erheblich zugenommen. Im Allgemeinen bedeutet die Leistungsstreuung zwischen Kryptoassets, dass die Korrelationen zwischen den Kryptoassets abgenommen haben, was bedeutet, dass Kryptoassets stärker von münzspezifischen Faktoren abhängen und dass die Diversifizierung zwischen den Kryptoassets hoch ist.

Gleichzeitig hat die Outperformance der Altcoins mit der Outperformance von Ethereum gegenüber Bitcoin erheblich zugenommen. 80 % der von uns verfolgten Altcoins haben Bitcoin auf wöchentlicher Basis übertroffen. Im Allgemeinen ist eine hohe Altcoin-Outperformance ein Zeichen für eine zunehmende Risikobereitschaft auf den Kryptoasset-Märkten.

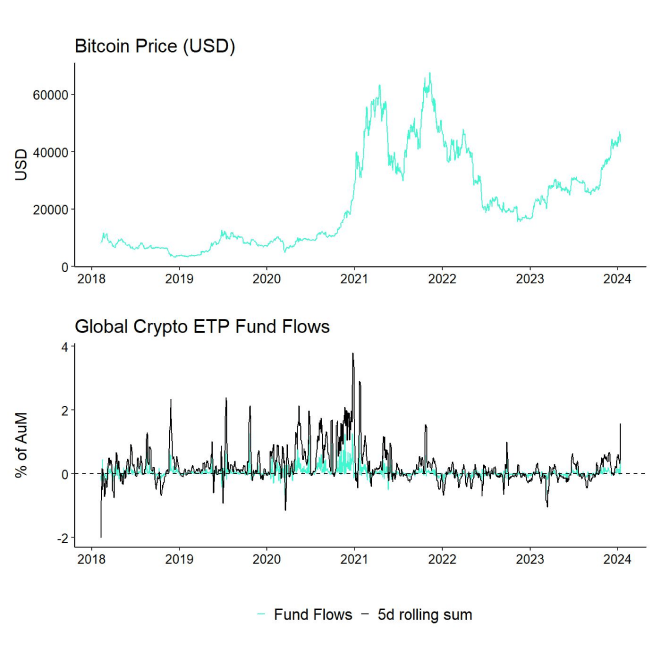

Fonds Mittelzuflüsse

In der vergangenen Woche lag der Schwerpunkt eindeutig auf der Zulassung des Bitcoin-ETFs am Mittwoch und dem anschließenden Handelsstart am Donnerstag. In der Tat wurden am Donnerstag die höchsten jemals verzeichneten täglichen Mittelzuflüsse in Bitcoin-ETPs verzeichnet.

Insgesamt verzeichneten wir wöchentliche Nettokapitalzuflüsse in alle Arten von Kryptoassets in Höhe von +948,4 Mio. USD (Woche bis Freitag), basierend auf Bloomberg-Daten.

Globale Bitcoin-ETPs konnten Nettozuflüsse in Höhe von 894,4 Mio. USD anziehen, von denen 833,1 Mio. USD auf US-Bitcoin-Spot-ETFs entfielen. Unter den Spot-Bitcoin-ETFs hat sich der iShares Bitcoin Trust (IBIT) von Blackrock mit kumulativen Zuflüssen von +497,7 Mio. USD nach zwei Handelstagen als Gewinner erwiesen, basierend auf unseren Berechnungen mit Bloomberg-Daten.

Es ist zu beachten, dass einige Daten über Fondsströme für große US-Emittenten aufgrund der T+2-Abwicklung noch nicht in den oben genannten Zahlen enthalten sind.

In der Zwischenzeit wurden diese positiven Zuflüsse im Allgemeinen durch erhebliche Nettoabflüsse aus dem Grayscale Bitcoin Trust (GBTC) konterkariert. In den letzten 2 Handelstagen beliefen sich die Mittelabflüsse von Grayscale auf -579,1 Mio. USD. Diese Abflüsse haben sich in den letzten 2 Handelstagen beschleunigt, was sich negativ auf die allgemeine Marktstimmung ausgewirkt hat.

Abgesehen von Bitcoin gab es in der vergangenen Woche vergleichsweise geringe Zuflüsse in andere Kryptoassets.

Ethereum-ETPs konnten +34,1 Mio. USD an Mittelzuflüssen anziehen, während andere Altcoin-ETPs ohne Ethereum +5,6 Mio. USD anziehen konnten.

Thematische und Basket-Krypto-ETPs konnten nach unseren Berechnungen ebenfalls Nettozuflüsse von 14,3 Mio. USD anziehen.

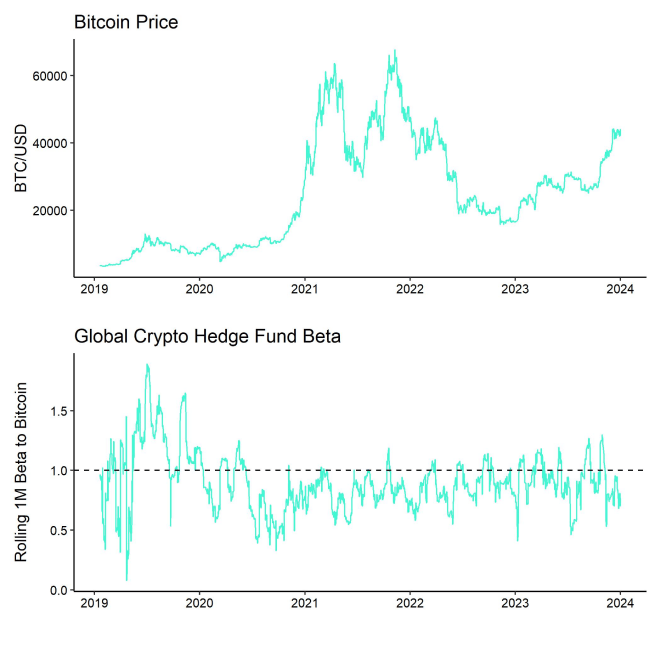

Außerdem ist das Beta der globalen Krypto-Hedge-Fonds gegenüber Bitcoin in den letzten 20 Handelsjahren mit etwa 0,8 nach wie vor niedrig, was bedeutet, dass die globalen Krypto-Hedge-Fonds den Bitcoin-Marktrisiken nach wie vor zu wenig ausgesetzt sind. Es scheint, als ob Krypto-Hedgefonds immer noch an der Seitenlinie auf neue Katalysatoren warten.

On-Chain-Daten

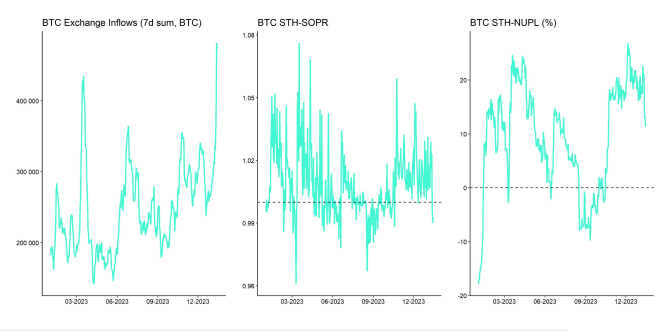

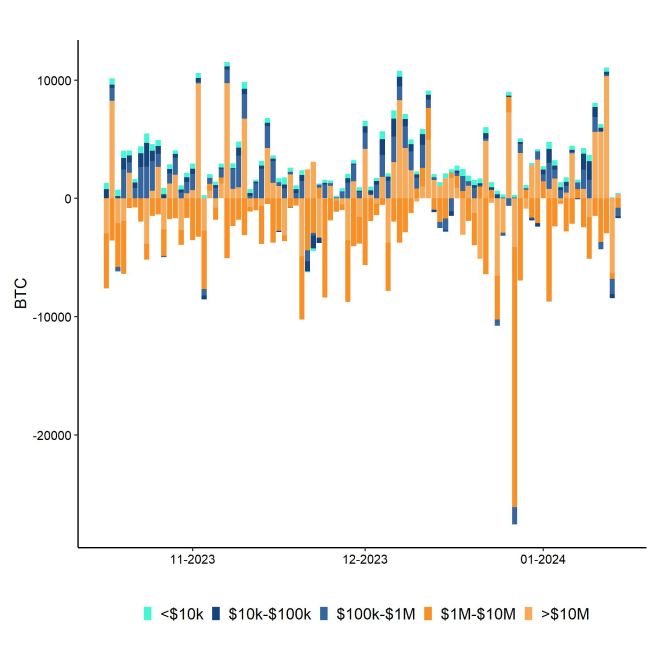

Ein Hauptaugenmerk im On-Chain-Bereich lag auf der Frage, wie sich die neu aufgelegten Bitcoin-ETFs auf die Nettobörsenströme in dieser Woche auswirken werden.

Im Allgemeinen verzeichneten wir seit den ETF-Genehmigungen an allen Kryptobörsen Nettobörsenzuflüsse und erst kürzlich, am Samstag und Sonntag, sahen wir an allen Börsen Nettobörsenabflüsse. In diesem Zusammenhang bedeuten Nettobörsenabflüsse im Allgemeinen Kaufinteresse, da Münzen von der Börse in sogenannte "kalte Geldbörsen" geschickt werden.

In diesem Zusammenhang war ein wichtiger Grund für den Ausverkauf nach der Zulassung in der vergangenen Woche die Tatsache, dass die Menge an Münzen, die von kurzfristigen Inhabern an die Börsen geschickt wurden, sich beschleunigte und einen Tag nach dem Handelsstart ein neues Allzeithoch von 5,02 Mrd. USD erreichte.

Kurzfristig orientierte Anleger sind solche, die die Aktie 155 Tage oder weniger halten. Dies hat sicherlich zu dem jüngsten Abwärtsdruck beigetragen und es sieht so aus, als ob die kurzfristigen Anleger tatsächlich die Nachricht von der Genehmigung "verkauft" haben.

Positiv zu vermerken ist, dass Langzeitbesitzer keine nennenswerten Mengen an Münzen an die Börsen geschickt haben, was darauf hindeutet, dass der jüngste Ausverkauf wahrscheinlich nicht sehr langwierig sein wird.

Ein Hauptrisiko für den Markt sind jedoch die anhaltenden Abflüsse aus dem Bitcoin Trust (GBTC) von Grayscale und die damit verbundene Verteilung von Münzen an Börsen. In den letzten drei Tagen haben die Wallet-Adressen von Grayscale rund 4.000 BTC verteilt, die laut Daten von Arkham Intel an mehrere Adressen gesendet wurden. Dies ist immer noch weniger als die ca. 13k BTC, die allein in den letzten 2 Tagen aus dem GBTC ETF geflossen sind.

Zum Zeitpunkt der Erstellung dieses Artikels hält GTBC immer noch 617.000 BTC an verwalteten Vermögenswerten und ist damit die mit Abstand größte Bitcoin-Einheit weltweit. Dies wird in den kommenden Wochen mit Sicherheit ein Hauptaugenmerk des Marktes sein.

Der Markt befindet sich im Allgemeinen nach wie vor in einer Gewinnposition, und selbst die nicht realisierten Gewinne der kurzfristigen Inhaber sind noch relativ hoch. Außerdem sind die realisierten Verluste nach wie vor relativ gering. Mit anderen Worten: Trotz des jüngsten Ausverkaufs hat der Markt noch nicht wesentlich kapituliert.

Futures, Optionen & Perpetuals

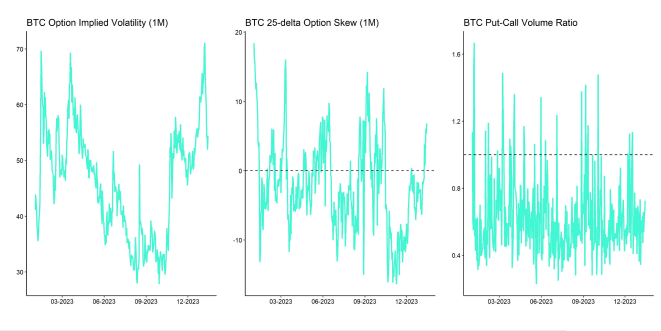

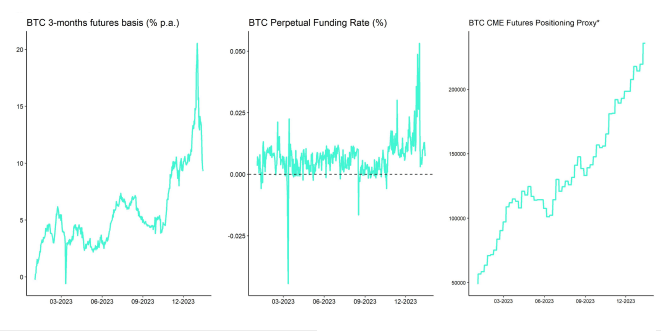

Die jüngsten Exzesse an den BTC-Futures- und Perpetual-Märkten sind immer noch im Begriff, sich zu bereinigen, da sich sowohl die Basissätze als auch die Finanzierungssätze normalisieren.

Das offene Interesse an BTC-Futures blieb in der ETF-Woche in BTC-Termini ziemlich konstant, während das offene Interesse an Perpetuals meist zurückging. Im Gegensatz dazu ist das offene Interesse an BTC-Optionen in der ETF-Woche erheblich gestiegen, wenn auch von einem niedrigen Niveau aus.

Der Futures-Basissatz ist weiter gesunken und liegt nun leicht unter 10 % p.a. In diesem Zusammenhang haben wir letzte Woche nach dem Ausverkauf kurzzeitig eine Backwardation bei den nächsten Bitcoin-Futures-Kontrakten gesehen, was tendenziell ein konträres Kaufsignal darstellt. Die ewigen Refinanzierungssätze sind jedoch an den verschiedenen Börsen nach wie vor deutlich positiv.

Auf der Optionsseite konnten wir einen deutlichen Anstieg der 1-Monats-Skew des BTC 25-Delta beobachten, was darauf hindeutet, dass Optionshändler Abwärtsabsicherungen hochgehandelt haben. Die Schiefe hat fast Werte erreicht, die auf eine einseitige Positionierung und eine Erschöpfung der Verkäufer hindeuten, was ebenfalls ein konträres Kaufsignal wäre, aber so weit sind wir wahrscheinlich noch nicht. Einer der Gründe dafür ist, dass das Verhältnis von offenem Interesse an BTC-Verkaufsoptionen zu offenem Interesse an BTC weiterhin relativ niedrig ist und wir trotz des Ausverkaufs keinen signifikanten Anstieg des relativen Volumens von Verkaufsoptionen zu Verkaufsoptionen gesehen haben.

Unterm Strich

- Die Wertentwicklung von Kryptowährungen zeigte eine große Streuung inmitten einer "Sell-the-News"-Korrektur des Bitcoin-Preises

- Unser hauseigener "Cryptoasset Sentiment Index" ist gesunken und signalisiert eine leicht rückläufige Stimmung

- Die täglichen Mittelzuflüsse in Krypto-ETPs erreichen in der Woche der ETF-Zulassungen den höchsten jemals verzeichneten Stand (Chart der Woche).

Anhang

WICHTIGER HINWEIS:

Dieser Artikel stellt weder eine Anlageberatung dar, noch bildet er ein Angebot oder eine Aufforderung zum Kauf von Finanzprodukten. Dieser Artikel dient ausschließlich zu allgemeinen Informationszwecken, und es erfolgt weder ausdrücklich noch implizit eine Zusicherung oder Garantie bezüglich der Fairness, Genauigkeit, Vollständigkeit oder Richtigkeit dieses Artikels oder der darin enthaltenen Meinungen. Es wird davon abgeraten, Vertrauen in die Fairness, Genauigkeit, Vollständigkeit oder Richtigkeit dieses Artikels oder der darin enthaltenen Meinungen zu setzen. Beachten Sie bitte, dass es sich bei diesem Artikel weder um eine Anlageberatung handelt noch um ein Angebot oder eine Aufforderung zum Erwerb von Finanzprodukten oder Kryptowerten.

VOR EINER ANLAGE IN KRYPTO ETP SOLLTEN POTENZIELLE ANLEGER FOLGENDES BEACHTEN:

Potenzielle Anleger sollten eine unabhängige Beratung in Anspruch nehmen und die im Basisprospekt und in den endgültigen Bedingungen für die ETPs enthaltenen relevanten Informationen, insbesondere die darin genannten Risikofaktoren, berücksichtigen. Das investierte Kapital ist risikobehaftet und Verluste bis zur Höhe des investierten Betrags sind möglich. Das Produkt unterliegt einem inhärenten Gegenparteirisiko in Bezug auf den Emittenten der ETPs und kann Verluste bis hin zum Totalverlust erleiden, wenn der Emittent seinen vertraglichen Verpflichtungen nicht nachkommt. Die rechtliche Struktur von ETPs entspricht der einer Schuldverschreibung. ETPs werden wie andere Wer