Einführung

Vor uns liegt das größte Software-Upgrade in der Geschichte der Kryptowährungen.

Der Merge vollzieht das Ende des Proof of Work bei Ethereum und den Umstieg auf den Proof of Stake.

Dies bedeutet das Ende des Minings bei Ethereum und die Einführung des neueren Konsensmechanismus, bei dem Nutzer ETH einsetzen, um das Netzwerk zu unterstützen und als Belohnung Erträge auf ihre Token erhalten.

Ethereum ist das bei weitem größte Blockchain-Ökosystem für dezentralisierte Anwendungen und ein wichtiger Infrastrukturbaustein für Web3.

Mit dem Start im Jahr 2015 wurden Smart Contracts – selbstausführende Programme, die auf der Blockchain geschrieben werden – eingeführt und damit die großen neuen Krypto-Vertikale des dezentralen Leihens und Borgens (DeFi) und NFTs geschaffen.

Aber Etherum wurde Opfer seines eigenen Erfolgs: Die Millionen von Menschen und Programmen, die um die Nutzung der Dienste konkurrieren, haben dazu geführt, dass die Gebühren regelmäßig in die Höhe geschossen sind und die Verarbeitungsgeschwindigkeit des Netzwerks gelitten hat.

Vitalik Buterin, der Mitbegründer von Ethereum und de facto das Aushängeschild des Systems, hatte die Umstellung auf Proof of Stake bereits Mitte 2016 geplant. Damit ist diese Umstellung schon lange überfällig und die am meisten erwartete ihrer Art in der Geschichte.

Damals zitierte [1] Buterin Hofstadters Gesetz, ein scherzhaftes Sprichwort, das oft von Programmierern angeführt wird und das die Schwierigkeit beschreibt, genau abzuschätzen, wie lange es dauert, Aufgaben von erheblicher Komplexität zu implementieren.

Es lautet [2] : „Es dauert immer länger, als man erwartet, selbst wenn man Hofstadters Gesetz dabei berücksichtigt.“

Da Ethereum jährlich mehr als 10 Mrd. USD [3] an Einnahmen durch Transaktionsgebühren für die Tausenden von Anwendungen generiert, die um die Nutzung der Plattform konkurrieren, ist die umfassende Umstellung auf einen neuen Konsensmechanismus eine riskante Angelegenheit, vergleichbar mit dem Umbau eines Flugzeugs während des Flugs.

Angesichts der Anzahl von Anwendungen und Diensten, die Ethereum nutzen, wird der Merge große Auswirkungen auf den Kryptomarkt als Ganzes haben.

Warum Proof of Stake?

Ethereum ist im Wesentlichen eine verteilte globale Datenbank von Knoten: Computer, die jeweils eine Kopie der gesamten Ethereum-Blockchain und ihres Transaktionsledgers hosten und Software ausführen, um Blöcke und die darin enthaltenen Transaktionsdaten zu überprüfen.

Um einen Konsens zu erreichen und zu organisieren, wem was im Netzwerk gehört, muss sich eine Mehrheit der Knoten auf die goldene Kopie dieses Ledgers einigen. Durch Konsensmechanismen wie Proof of Work und Proof of Stake erzielen die Knotenpunkte eine solche Einigung.

Mit Ethereums Umstieg auf Proof of Stake wird das Netzwerk nicht mehr auf Mining-Rechner angewiesen sein, die Milliarden von komplexen Berechnungen durchführen, um überhaupt die Möglichkeit zu haben, Transaktionsblöcke zu verifizieren. Stattdessen wird es sich auf Validatoren verlassen, die neue Blöcke zu der unendlichen Chain hinzufügen. Validatoren werden nach dem Zufallsprinzip ausgewählt, um neue Blöcke hinzuzufügen. Um für die Auswahl in Frage zu kommen, müssen Validatoren Sicherheiten in Höhe von mindestens 32 ETH (rund 53.000 USD bei Veröffentlichung dieses Artikels) hinterlegen.

Dieser Betrag soll böswillige Akteure herausfiltern und sicherstellen, dass die Teilnehmer ein angemessenes wirtschaftliches Interesse am Erfolg des Netzwerks sowie einen Anreiz haben, die aktuellsten Software-Updates zu verwenden.

Validatoren können für böswilliges oder unangemessenes Verhalten bestraft werden. Die am häufigsten vorkommende Sanktion ist das „Slashing“, bei dem Validatoren einen Teil oder ihren gesamten Einsatz von 32 ETH verlieren können.

Jeder, der Validator werden möchte, wird in eine Aktivierungswarteschlange aufgenommen, die die Anzahl der neuen Validatoren, die dem Netzwerk beitreten können, begrenzt. Sobald sie aktiviert sind, können die Validatoren neue Blöcke überprüfen und genehmigen und als Belohnung dafür ETH erhalten.

Die meisten Endnutzer verfügen nicht über ETH im Wert von 50.000 USD und nutzen daher zentralisierte Dienste wie Coinbase, um einen Prozentsatz der angebotenen Erträge zu verdienen. Dennoch ist die Zahl der Validatoren rasant gestiegen, von 300.000 im Februar 2022 [4] auf über 417.000 Ende August 2022.

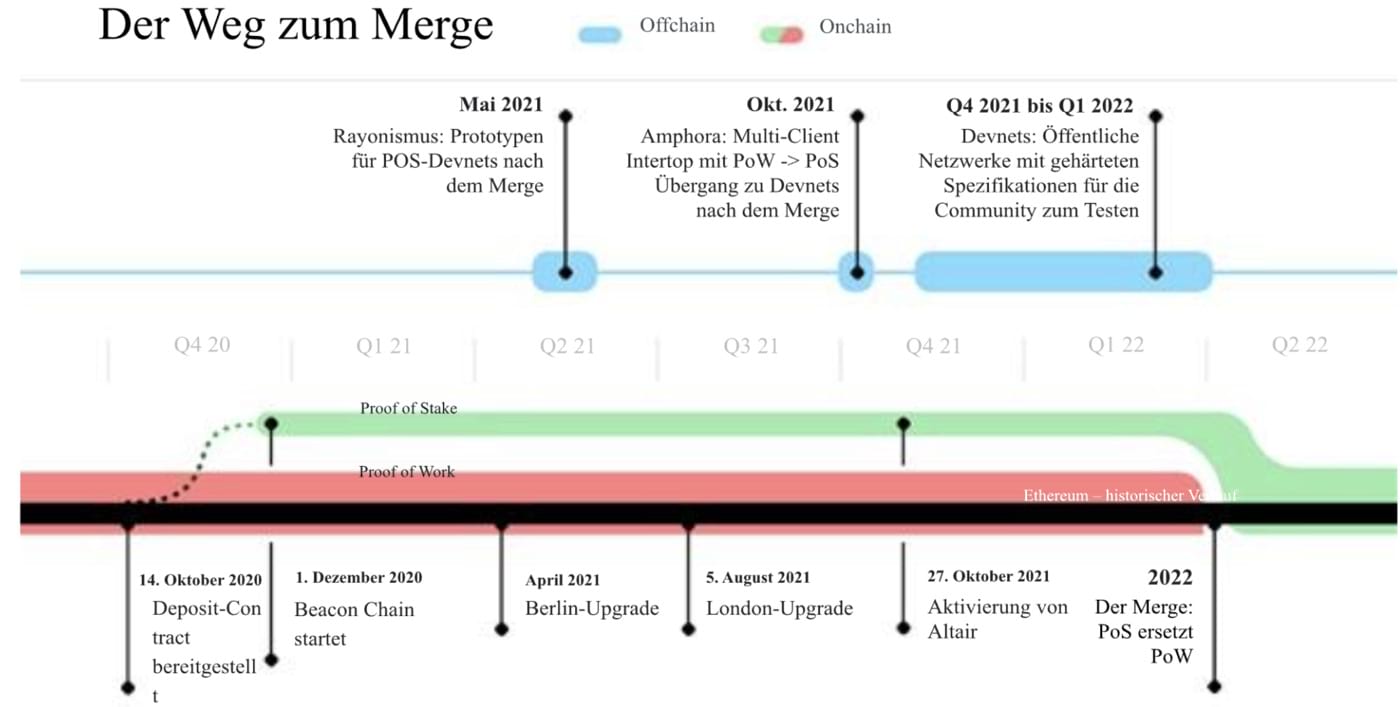

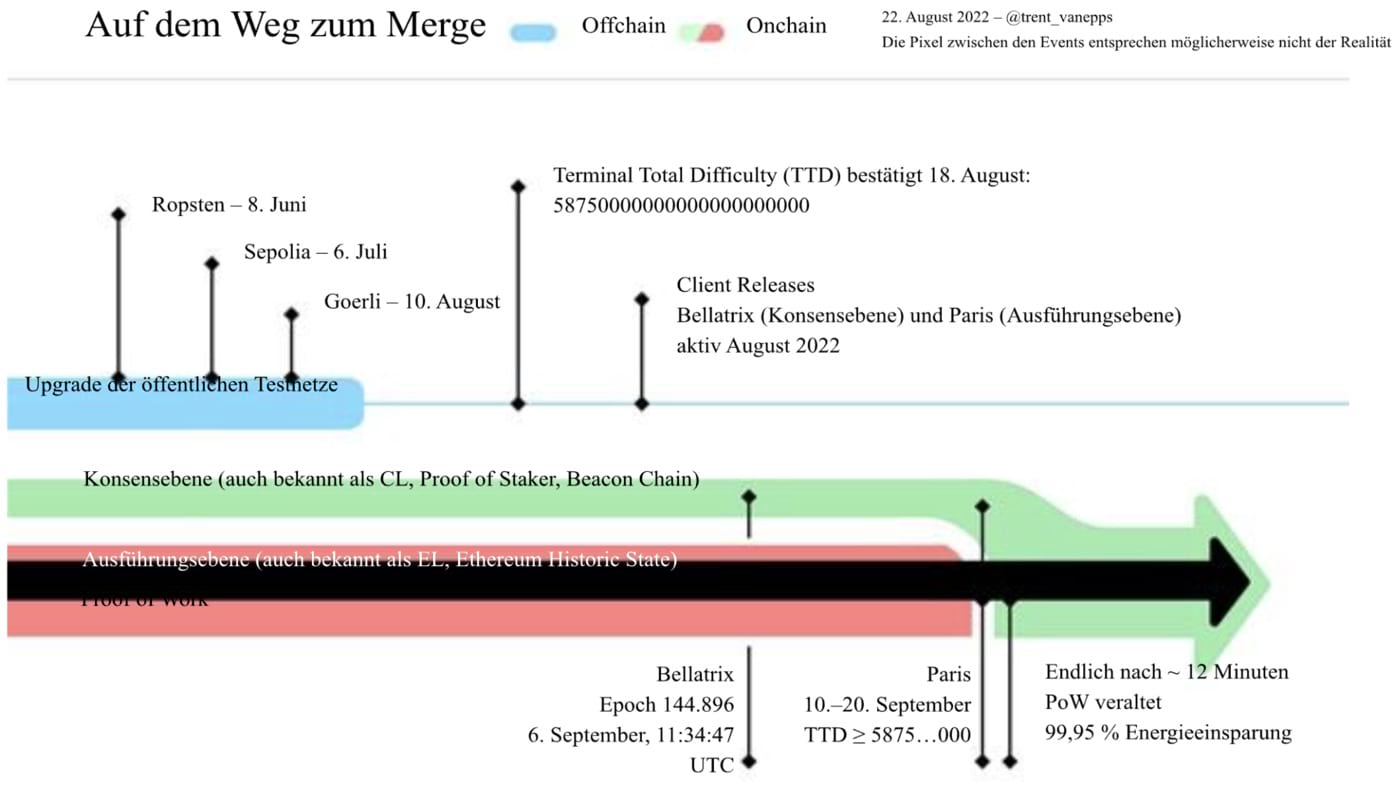

Erfreulich ist, dass mehrere Testnets (Testumgebungen, die die Funktionsweise der Blockchain imitieren, ohne sie zu beeinflussen) den Proof of Stake erfolgreich eingeführt haben [5]. Wie in der nachfolgenden Abbildung zu sehen ist, gelang Ropsten dieses Unterfangen am 8. Juni, gefolgt von Sepolia am 6. Juli und schließlich Goerli am 10. August. Jedes dieser Daten ist ein wichtiger Schritt zum Start des Merge.

Leser und Anleger sollten darauf gefasst sein, mit einer Reihe von Ethereum-spezifischen Namenskonventionen konfrontiert zu werden, die außerhalb dieses Kontextes möglicherweise nicht viel Sinn ergeben. Der Merge besteht aus einer Abfolge von zwei Upgrades - Bellatrix auf der Konsensebene, gefolgt von Paris auf der Ausführungsebene. Bellatrix wird am 6. September um 11:34 Uhr UTC veröffentlicht. Sobald dieses Update live ist, beginnt der Countdown in Richtung Total Terminal Difficulty (siehe unten) und Paris Hard Fork.

Trotz ihrer Vorliebe für obskure und undurchsichtige Namenskonventionen gehen die Ethereum-Entwickler durchaus methodisch vor. Der Übergang von Proof of Work zu Proof of Stake ist der Höhepunkt jahrelanger Tests, Wiederholungstests und gemeinschaftlicher Koordinierung und stellt eine große technische Leistung dar.

Daher ist der Merge eines der meistbeachteten Ereignisse in der Geschichte des Marktes für digitale Vermögenswerte.

Wann wird der Merge stattfinden?

Wenn alles nach Plan läuft, wird Etherum um den 15. September 2022 herum von Proof of Work auf Proof of Stake umstellen.

Normalerweise finden solche Hard Forks, die neue, abwärtskompatible Regeln zur Aktualisierung eines Netzwerks erstellen, ab einer bestimmten Blocknummer statt. In Blockchains ist die Blocknummer so etwas wie ein interner Kalender: Sie ist einfach die Anzahl der Blöcke, die erfolgreich zur Kette hinzugefügt wurden, wodurch ein stetig wachsender Datensatz und ein Transaktionsverlauf entstehen.

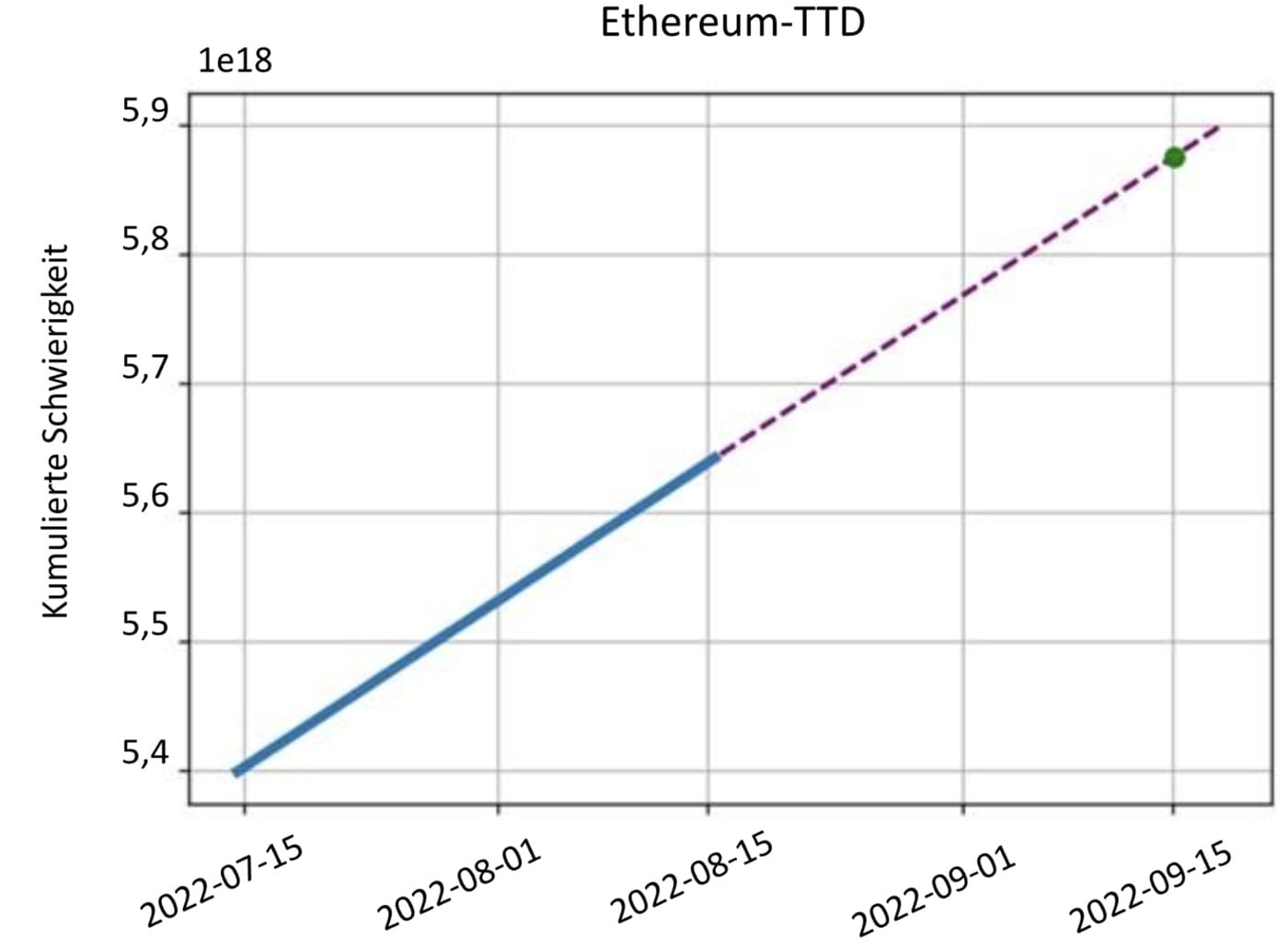

Für den Merge setzt Ethereum stattdessen auf ein Verfahren namens Total Terminal Difficulty (TTD).

TTD ist die Gesamtschwierigkeit, die für das Mining des letzten Proof of Work-Blocks erforderlich ist, bevor der Übergang zu Proof of Stake erfolgt.

Die Verwendung von TTD anstelle einer bestimmten Blocknummer hat einen gewichtigen Vorteil: Sie vermeidet das allgegenwärtige Risiko, dass ein bösartiger Fork durch eine Minderheit von Ethereum-Minern, die mit ihrer Hashing-Power abstimmen, herbeigeführt werden könnte. Mehr über das Potenzial von Ethereum-Forks erfahren Sie später in dieser Studie.

Die Datenseite bordel.wtf [6] protokolliert die TTD live, sodass die Nutzer die genaue Uhrzeit und das Datum des Merge sehen können.

Am 12. August 2022 bestätigte Vitalik Buterin den von [7] Tim Beiko, dem leitenden Entwickler des Merge, vorgeschlagenen Termin am 15. September für den Merge, wobei er darauf hinwies, dass der genaue Zeitpunkt von der Hashrate von Ethereum abhängt.

Die Festlegung der endlichen Anzahl von Hashes, die noch übrig sind, bis der Proof of Stake stattfindet, bietet ein Maß an Sicherheit, das bisher kein Teilnehmer hatte, und legt die endgültige Abschaltung von Proof of Work Ethereum fest.

Mit Stand vom 24. August 2022 verbleiben nur noch etwa 130.000 Blöcke zum Mining innerhalb der Ethereum Proof of Work-Chain.

At the time of the publication of this report, the estimated time and date of the Merge is 1.56am UTC on 15 September 2022 [8] .

Wie haben die Märkte reagiert?

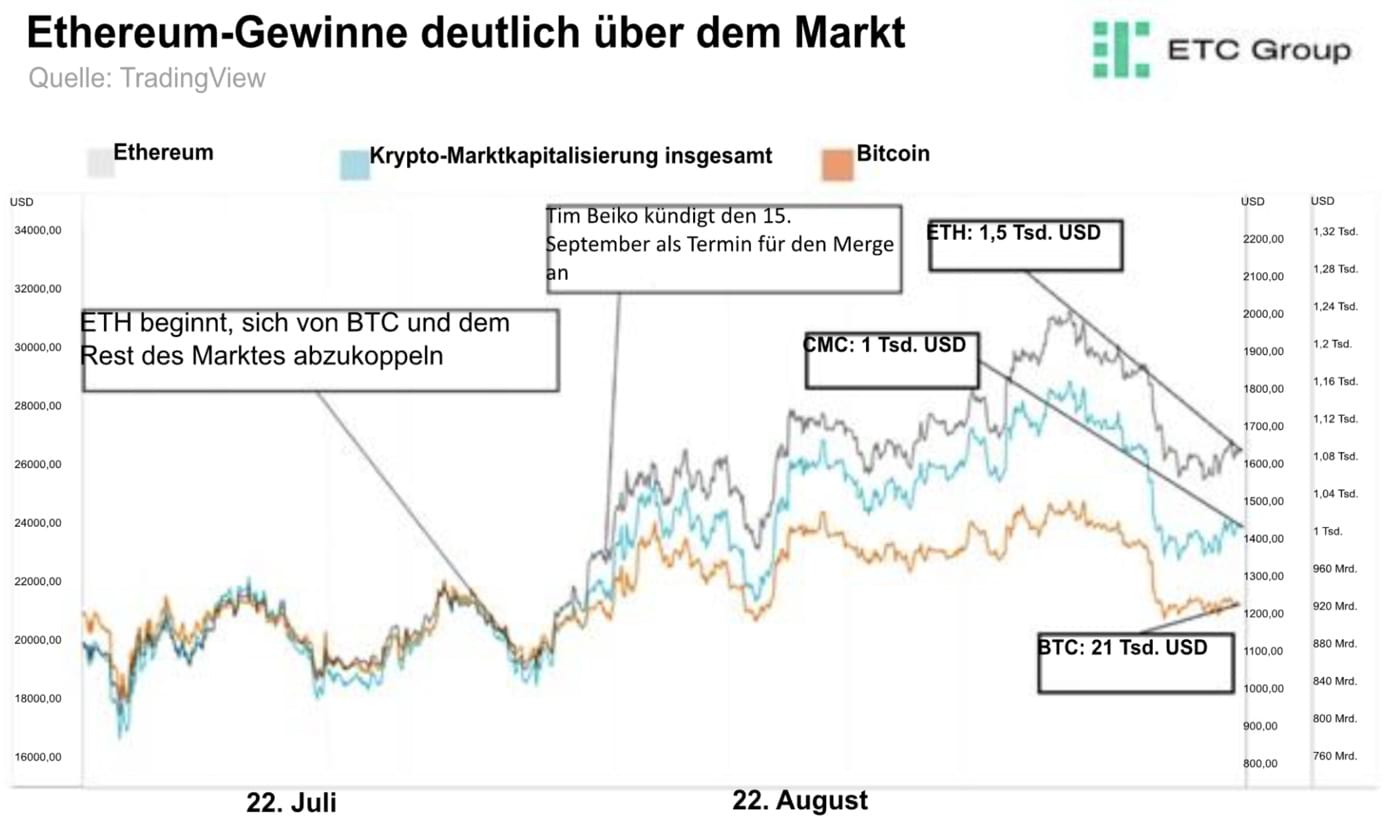

Als Tim Beiko am 15. Juli 2022 den 15. September 2022 als ungefähres Datum für das Software-Upgrade nannte, begann ETH, sich stark von Bitcoin und der gesamten Krypto-Marktkapitalisierung abzukoppeln.

Gewissheit wirkt sich immer positiv auf die Stimmung der Anleger aus, ganz gleich, um welchen Vermögenswert es sich handelt. Gerüchte, dass Beiko ein festes Datum für den Merge ankündigen würde, sorgten in den Wochen vor der Ankündigung für eine deutliche positive Veränderung.

In der Zeit nach dem lokalen Markttief vom 18. Juni bewegte sich Ethereum weitgehend im Gleichschritt mit Bitcoin und der gesamten Krypto-Marktkapitalisierung. Diese Entwicklung überrascht nicht, denn als die beiden größten Vermögenswerte im Ökosystem haben Bitcoin und Ethereum einen überproportionalen Einfluss.

In den 31 Tagen nach der Bekanntgabe eines konkreten Termins durch Beiko in einem Entwickler-Call [9] schoss der Preis des Ethereum-Tokens ETH um 60 % in die Höhe.

Obwohl die Ankündigung zu einem besonders günstigen Zeitpunkt erfolgte, als sich die Kryptomärkte insgesamt von dem Absturz nach der Terra-/Krypto-Kreditkrise erholten, konnte Bitcoin im gleichen Zeitraum nur um 15 % zulegen [10] , während die gesamte Kryptomarktkapitalisierung um 24 % von 924 Mrd. USD auf 1,15 Bio. USD stieg.

Da es sich bei Ethereum um eine grundlegende Technologie mit Millionen von Nutzern und Unterstützern handelt, die sich auf mehrere Märkte und Anwendungsfälle verteilen, sind zahlreiche Faktoren zu berücksichtigen, von denen sich jeder einzelne von Woche zu Woche dramatisch verändern kann.

Mögliche Kursbewegung nach dem Merge

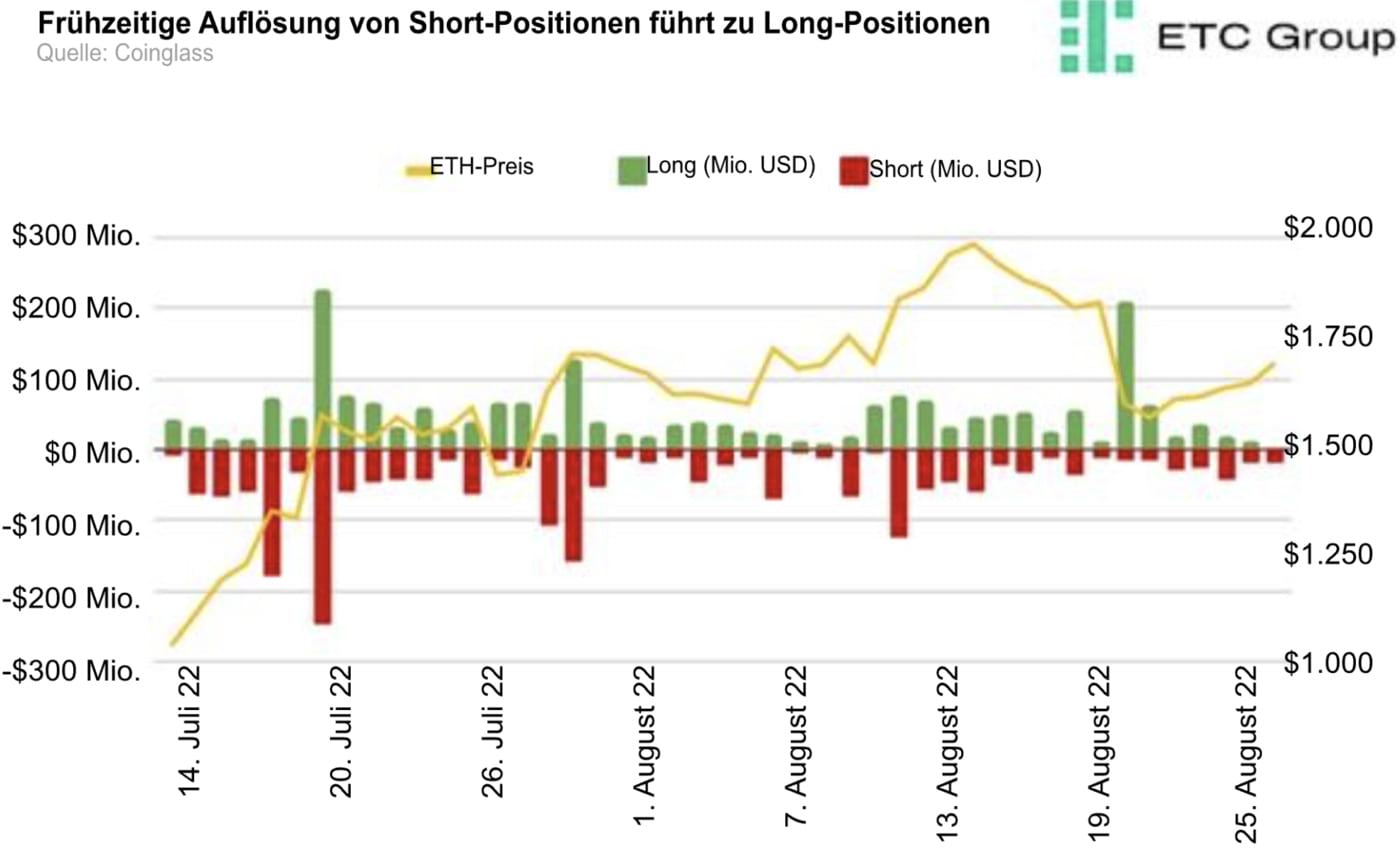

Ein Blick in die Zukunft: Auf aggregierter Basis tendieren Händler eindeutig zu Long-Positionen in ETH [11] , aber dieser Handel ist in letzter Zeit sehr überlaufen.

Wenn sich alle Händler auf einem Markt in eine Richtung bewegen, führt dies zu einer erheblichen Anfälligkeit. Wenn nahezu jeder Händler Long-Positionen in ETH hält, gibt es bei den ersten Anzeichen von Problemen eine Menge asymmetrischer Abwärtsbewegungen, da eine große Anzahl von Long-Positionen geschlossen wird und Short-Händler einsteigen.

Betrachten wir die gehebelten Auflösungen in ETH seit der Ankündigung des Merge, wie sie von der Datenseite Coinglass aufgezeichnet wurden.

In den Wochen nach der Ankündigung von Tim Beiko verzeichneten Händler mit Short-Positionen in ETH die meisten Auflösungen, als sich die positiven Nachrichten auf dem Markt verbreiteten. Als sich jedoch potenzielle Edge Cases abzeichneten und an Dynamik zulegten – insbesondere ein potenzieller Fork in der Kette, um Ethereum als Proof of Work fortzuführen – gingen die größten gehebelten Auflösungen in Long-Positionen über.

Am 19. August wurden mehr als 208 Mio. USD an Long-Positionen in ETH aufgelöst, als der Kassakurs von 1.845 USD auf 1.603 USD fiel.

An den Derivatemärkten zeichnet sich allmählich ein anderes Bild ab.

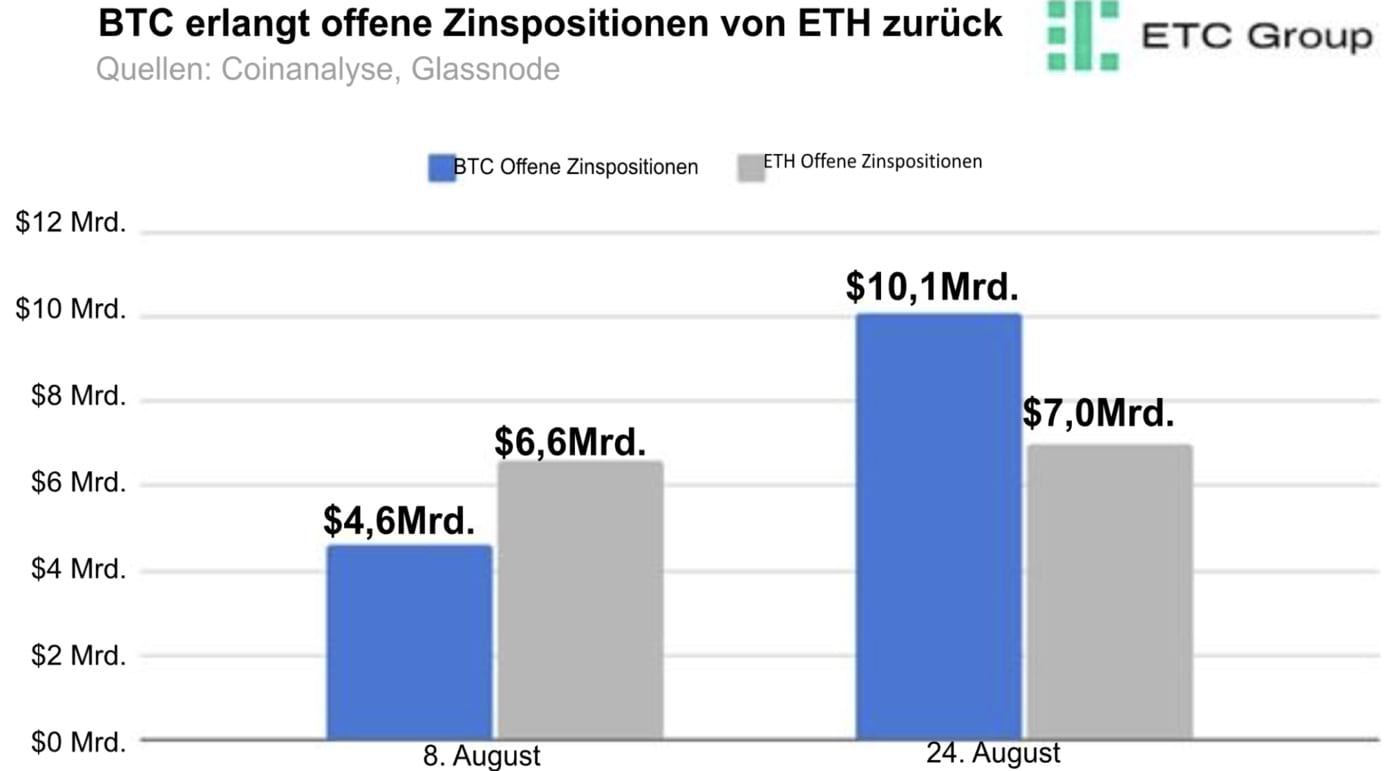

Die Märkte für Ethereum-Optionen haben in den Wochen nach Beikos Ankündigung Geschichte geschrieben.

Seitdem Krypto-Derivate im Jahr 2020 in großem Umfang angeboten werden, haben die offenen Zinspositionen bei Optionskontrakten für Ethereum nie die von Bitcoin übertroffen. Diese Kurve kehrte sich im Juli um, wobei die Zinsen für ETH-Optionen um 32 % über denen für BTC lagen. Und so übertraf Anfang August die offene Zinsposition für ETH-Optionen mit 6,6 Mrd. USD erstmals die von BTC [12] mit 4,8 Mrd. USD.

Seit dem 24. August hat sich das Bild wieder in die entgegengesetzte Richtung verschoben, und BTC hat den ersten Platz bei den offenen Zinspositionen für Optionen zurückerobert.

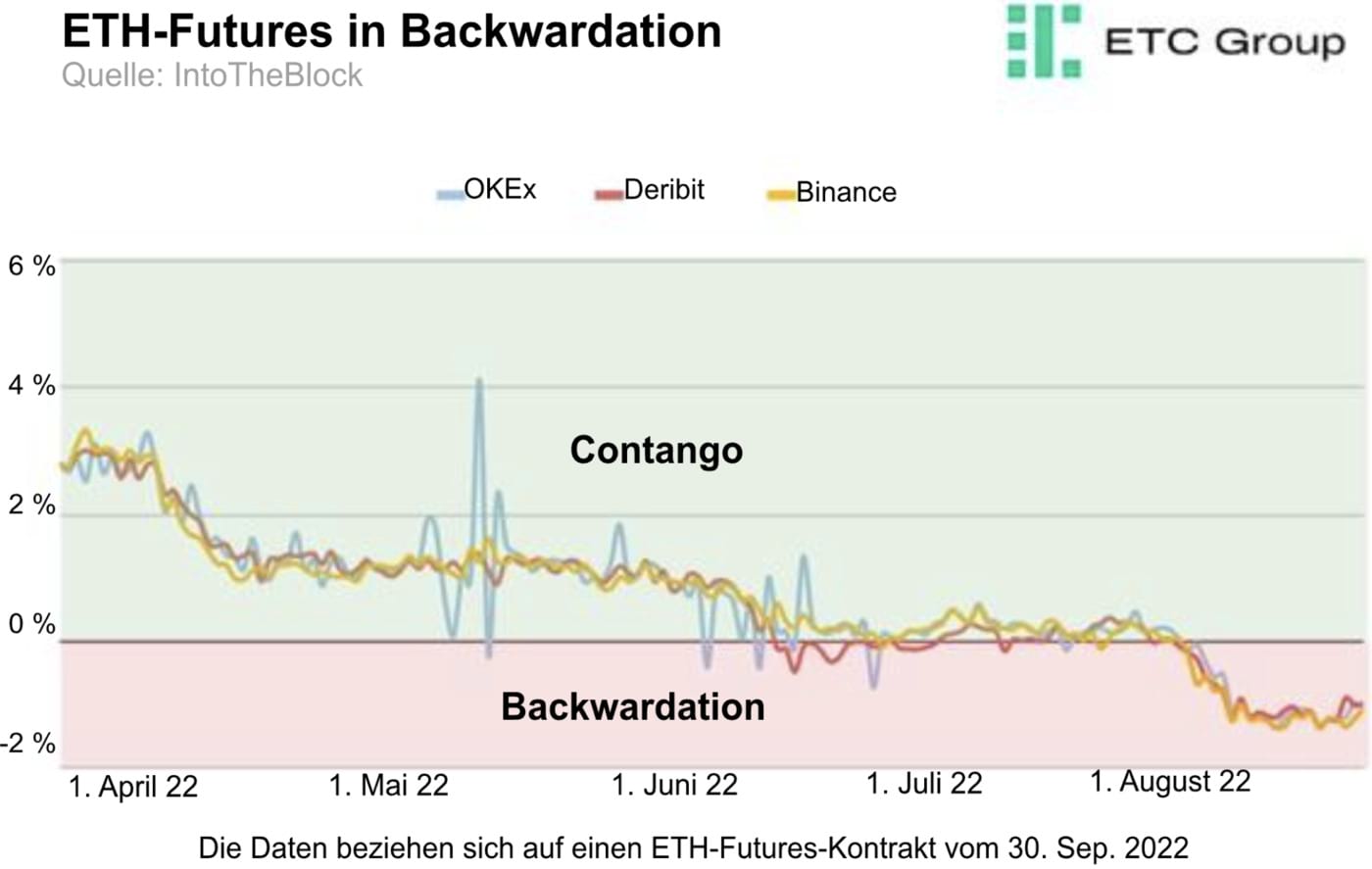

Futures-Händler bewerten Ethereum derzeit unterhalb des Kassakurses, wodurch sich Ethereum in einem Zustand der Backwardation befindet.

Die Basis ist die prozentuale Differenz zwischen dem Preis eines Futures-Kontrakts und dem Kassakurs des zugrunde liegenden Vermögenswerts. Ein Vermögenswert befindet sich im Contango, wenn die Basis positiv (grün) ist, d. h. wenn die Futures-Kurse einen Aufschlag auf die aktuellen Kurse aufweisen. Backwardation liegt vor, wenn das Gegenteil der Fall ist: die Basis ist negativ und die Futures-Kurse liegen unter den aktuellen Kursen.

Wie Glassnode bereits an anderer Stelle angemerkt hat, deutet dies darauf hin, dass Händler den Marge als ein „Kaufe das Gerücht, verkaufe die Nachricht“-Ereignis betrachten und sich darauf einstellen, dass die ETH-Kurse in den Tagen und Wochen nach dem Merge fallen werden.

Ethereum ist erst zu 40 % realisiert

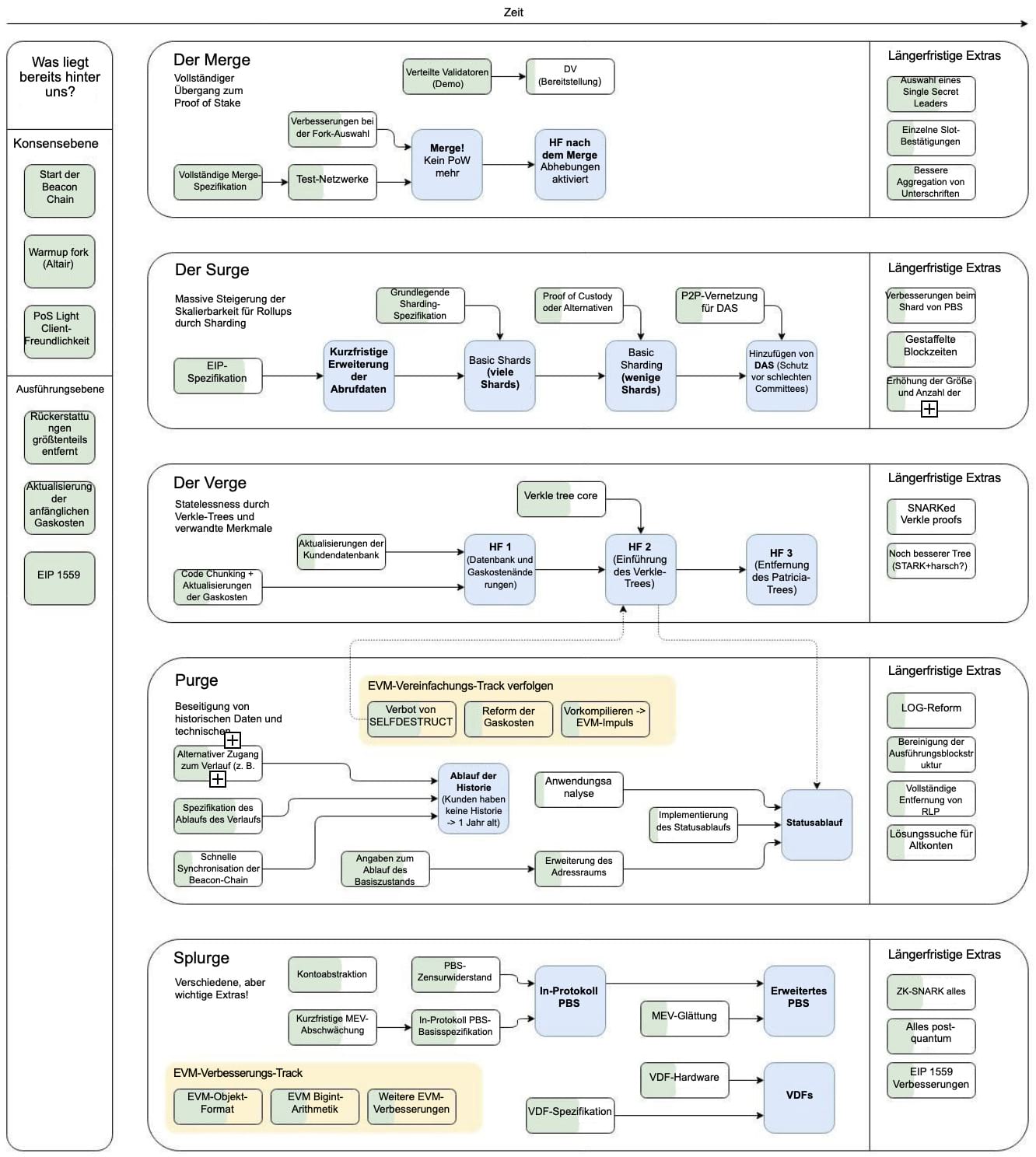

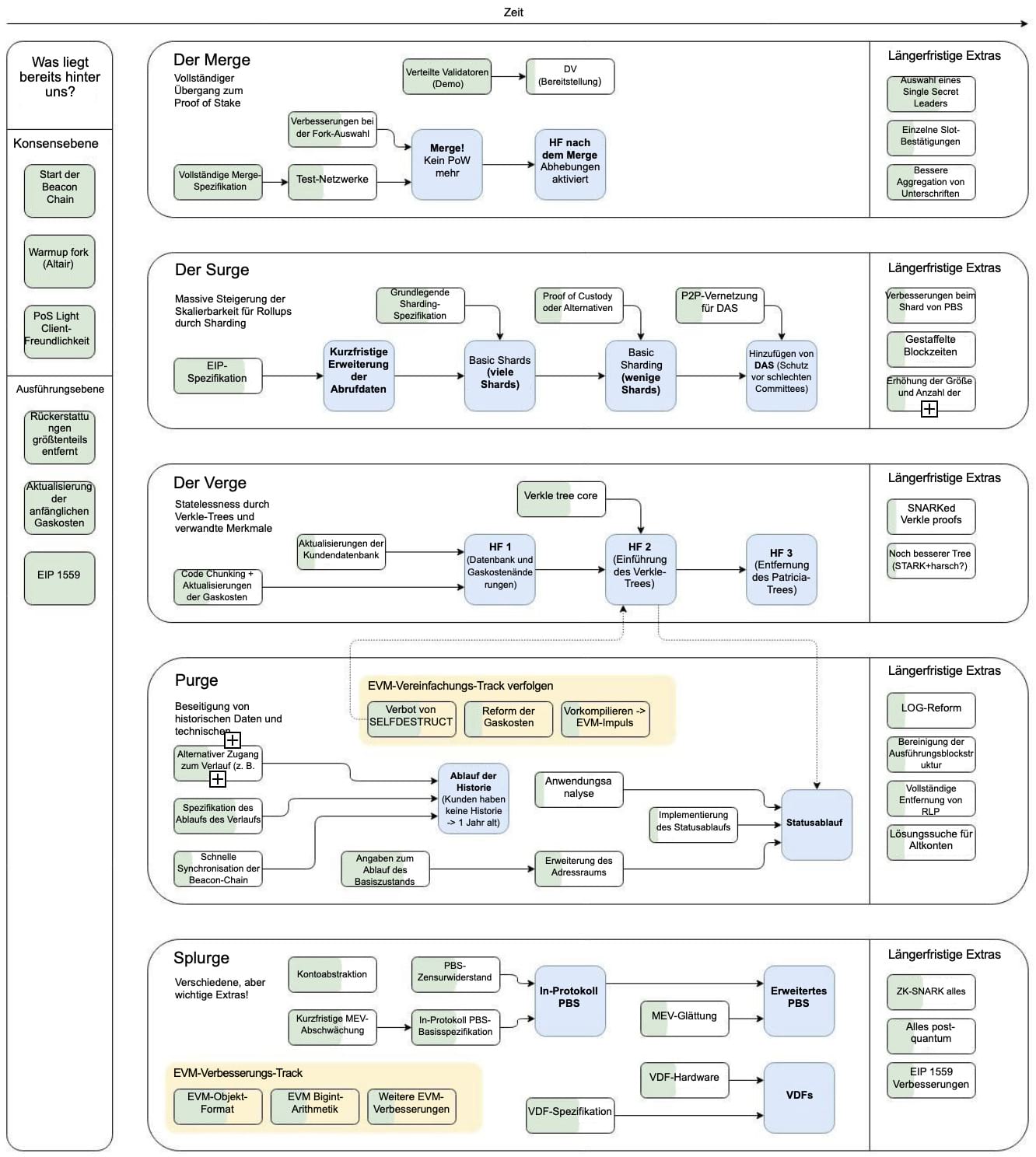

Der Merge ist nicht der Anfang vom Ende für die Ethereum-Entwicklung. Er ist nicht einmal das Ende vom Anfang. In der Tat ist der Merge der Ausgangspunkt für einen zehnjährigen Prozess von Live-Upgrades.

Ein Beleg dafür ist, dass Ethereum als Technologie nach Einschätzung seines Miterfinders heute nur zu etwa 40 % fertiggestellt ist.

In einer Rede auf der Ethereum-Entwicklerkonferenz ETHCC [13] , die vom 19. bis 21. Juli 2022 in Paris stattfand, sagte Buterin, dass Ethereum nach dem Merge zu etwa 55 % realisiert sein wird.

Kurzfristige Marktschwankungen sind zwar interessant zu beobachten, aber sie haben wenig Einfluss auf die langfristigen Aussichten für Ethereum.

Layer 1 rivals like Solana and Avalanche have managed to grab a little of Ethereum's market share, but not much.

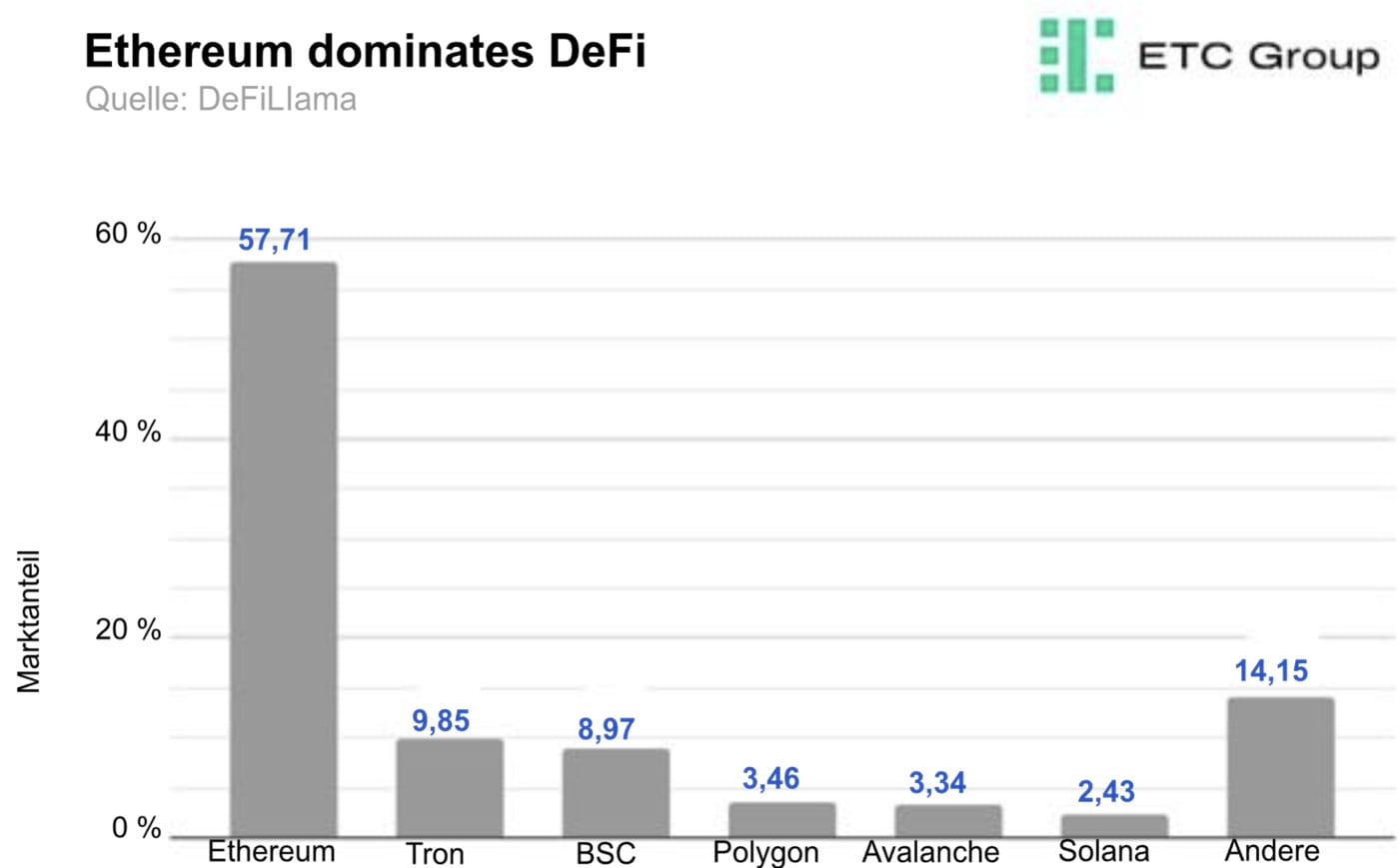

Trotz der viel diskutierten Probleme zieht Ethereum die besten Blockchain-Entwickler an und hält sie bei sich, hat die stärkste und am meisten getestete Sicherheit aller Blockchains auf dem Markt, kontrolliert 57 % des DeFi-Marktes (gemessen am Gesamtwert, der in Smart Contracts gebunden ist), während sein nächster Konkurrent 6 % hat, und beherbergt viele Tausende von Anwendungen.

Wenn Ethereum die letzten Teile seiner Roadmap in einem vernünftigen Zeitrahmen umsetzen kann, gibt es kaum einen Grund, warum es nicht weiterhin den dezentralen Kredit- und Darlehensmarkt und den Bereich der dezentralen Apps insgesamt dominieren sollte.

Was bewirkt der Merge und was nicht?

Es gibt nach wie vor zahlreiche Diskussionen darüber, was der Merge für Ethereum bedeuten wird und was nicht.

Mit dem Merge wird sofort

- Proof of Work deaktiviert und das Mining auf Ethereum beendet

- Proof of Stake eingeführt

- das Ethereum-Netzwerk bis zu 99,95 % energieeffizienter

Mit dem Merge wird nicht sofort

- die Transaktionsgebühr sinken

- die Skalierbarkeit von Ethereum verbessert und die Gefahr von Überlastungen verringert

- die Transaktionsverarbeitung beschleunigt

- ETH-Staking-Token schaffen

Einige Branchenexperten sind nach wie vor etwas irritiert, was genau bei dem Merge passieren wird und was nicht, und so ist es nicht verwunderlich, dass auch die Öffentlichkeit verwirrt ist.

Die Überwindung von Leistungsengpässen im Ethereum-Ökosystem ist bereits ein Multi-Milliarden-Dollar-Geschäft, daher der dramatische Anstieg von Rollups und Sidechains wie Polygon. Damit NFT- und DeFi-Nutzer von niedrigeren Gebühren profitieren können, müssen sie jedoch auf das Sharding-Upgrade warten, das für den „Surge“-Teil der langfristigen Ethereum-Roadmap vorgesehen ist und mit dem die Rechenlast des Ethereum-Netzwerks horizontal aufgeteilt wird.

Einige haben den Merge sogar mit der allgemeinen langfristigen Roadmap für Ethereum in einen Topf geworfen. Der typische Endverbraucher, ob NFT-Händler oder DeFi-Teilnehmer, wird wahrscheinlich sehr enttäuscht sein, wenn er, wie erwartet, gezwungen ist, die gleichen hohen Gaspreise für den Wettbewerb um den wertvollen Blockspace von Ethereum zu zahlen wie vor dem Merge.

Wie Buterin in einem Blogbeitrag aus dem Jahr 2021 schrieb [14] : „Sharding ist die Zukunft der Skalierbarkeit von Ethereum und wird entscheidend dazu beitragen, dass das Ökosystem viele tausend Transaktionen pro Sekunde unterstützt und große Teile der Welt die Plattform regelmäßig und zu erschwinglichen Kosten nutzen können.“

„Ethereum, einschließlich Rollups und Sharding, wird in der Lage sein, 100.000 Transaktionen pro Sekunde zu verarbeiten“, fügte er auf der jüngsten Entwicklerkonferenz in Paris hinzu.

Proof of Stake als Ganzes wird also die Durchsatzkapazität von Ethereums derzeitigen ~15 Transaktionen pro Sekunde (TPS) erhöhen und die Transaktionsgebühren senken. Aber diese Elemente werden bei dem Merge am 15. September 2022 nicht unmittelbar berücksichtigt.

Sharding soll erst mit dem Surge, der nächsten Entwicklungsphase nach dem Merge, in Ethereum implementiert werden. In Anbetracht der Tatsache, dass es sechs Jahre länger als erwartet gedauert hat, bis der Proof of Stake bei Ethereum einen endgültigen Termin erhielt, kann man es den pessimistischeren Analysten nachsehen, wenn sie meinen, dass eine Schätzung für das 3. Quartal 2023, in dem das Sharding im gesamten Ethereum-Netzwerk eingeführt werden soll, etwas optimistisch ist.

Die Roadmap: Merge-Surge-Verge-Purge-Splurge

Buterin teilte das untenstehende Bild und meinte: „Das Ethereum-Protokoll durchläuft heute einen langen und komplizierten Übergang zu einem viel robusteren und leistungsfähigeren System.“

Nach Abschluss aller fünf Stufen soll die Ethereum-Blockchain nach Buterins Worten das Niveau der Visa-Zahlungsabwicklung weit übertreffen (~24.000 Transaktionen pro Sekunde) [15] .

Dies wird eindeutig den Branchen und Zweigen zugute kommen, die stark auf Ethereum angewiesen sind.

Das, was Ethereum in seiner Roadmap an Recherche betreibt, wird höchstwahrscheinlich von seinen Konkurrenten wie Solana, Avalanche und Tezos übernommen werden und ihnen zugute kommen – das liegt in der Natur der Open-Source-Entwicklung.

Werden nicht abgesicherte ETH den Markt nach dem Merge überfluten?

Eingesetzte ETH, die derzeit in Smart Contracts auf der Beacon Chain gesperrt sind, werden in einem separaten Hard Fork nach dem Merge freigegeben. In einem kürzlichen Interview [16] erklärte Buterin, dass ein zweiter Hard Fork „realistischerweise sechs Monate“ nach dem Merge stattfinden würde.

Dies wurde weithin als „Bereinigung nach dem Merge“ bezeichnet, wird aber offiziell als Shanghai Hard Fork bezeichnet.

Da digitale Vermögenswerte in der Regel auf der Basis von Angebot und Nachfrage funktionieren, würde ein großer Zustrom von Angeboten über Börsen auf den Markt im Zuge des Merge den ETH-Preis stark unter Druck setzen.

Die Ethereum-Entwickler gehen jedoch davon aus, dass dies viel geordneter abläuft, als einige Marktkommentatoren vermuten. Es gibt Code-Regeln, die verhindern, dass nicht abgesicherte ETH die Proof of Stake Ethereum-Chain auf einmal verlassen, was eine Hilfe ist.

Genauso wie es eine Warteschlange gibt, um der Beacon-Chain beizutreten, gibt es auch eine fest einprogrammierte Warteschlange, um die Chain zu verlassen.

Wie bereits erwähnt, können Validatoren die eingesetzten ETH nicht sofort nach dem Merge abheben.

Stattdessen wird erwartet, dass das Zurückziehen von eingesetzten ETH in EIP-4895 [17] erlaubt sein wird, was wahrscheinlich im Shanghai Hard Fork enthalten sein wird.

Derzeit können vier Validatoren pro Epoche aktiviert werden, wobei jede Epoche einmal alle sechseinhalb Minuten auftritt. Wenn der Proof of Stake bei Ethereum 327.680 aktive Validatoren erreicht, wird die Aktivierungsrate auf fünf Validatoren pro Epoche erhöht.

Für jeweils 65.536 zusätzlich aktivierte Validatoren wird ein zusätzlicher Validator pro Epoche hinzugefügt.

Bevor Validatoren in die Validator-Warteschlange gelangen, müssen sie von anderen aktiven Validatoren gewählt werden. Dies geschieht alle 4 Stunden.

Die Bedeutung von Ethereum (ein kurzer Abriss der Entwicklung)

Fünf Jahre nach der Veröffentlichung von Bitcoin stellte Vitalik Buterin das Ethereum-Whitepaper [18] vor, in dem er sich für eine „Smart Contract- und dezentrale Anwendungsplattform der nächsten Generation“ stark machte.

Das Papier war unglaublich prophetisch. Im ersten Absatz werden eine Reihe von Innovationen genannt, zu deren Verwirklichung Ethereum beitragen könnte und die fast alle bereits verwirklicht wurden.

Der Hauptgedanke hinter Ethereum war, dass es die Anwendung von Bitcoin für die Blockchain als Grundlage für eine sichere und grenzenlose digitale Währung verbessern könnte, indem es sich auf einige der anderen wichtigen Anwendungen für unveränderliche Online-Ledger konzentriert, darunter:

- benutzerdefinierte Währungen (die zu ERC-20-Tokens wie Uniswap und Chainlink wurden);

- das Eigentum an einem zugrundeliegenden physischen Gerät oder einer intelligenten Immobilie, wie wir es mit dem Aufkommen der Tokenisierung erlebt haben;

- nicht-fungible Vermögenswerte (wie Domänennamen und NFTs);

- blockchain-basierte dezentralisierte autonome Organisationen (DAOs), die de facto zur Organisation neuer Krypto-Projekte geworden sind, und natürlich;

- Smart Contracts, die in dem Papier als „komplexere Anwendungen beschrieben werden, bei denen digitale Vermögenswerte direkt von einem Stück Code kontrolliert werden, der beliebige Regeln implementiert“. Die letztgenannte Idee brachte die gesamte DeFi-Industrie hervor und beflügelte sie, zusammen mit mehreren Spin-Out-Industrien und Konzepten, die vielleicht noch mehr dazu beigetragen haben, den Kurs der Kryptowährungen von einfachen Währungen zu einer völlig neuen Assetklasse dauerhaft zu verändern.

Die Plattform hat sich schnell zu einer der einflussreichsten und wichtigsten nicht nur im Bereich Blockchain und Kryptoassets, sondern auch in den Bereichen Technologie, Networking und digitales Eigentum im Allgemeinen entwickelt.

Die jüngste Geschichte von Ethereum war nicht immer einfach, und etwas anderes zu behaupten, wäre bestenfalls revisionistisch.

Das Hauptproblem besteht darin, eine sehr große Gemeinschaft von Unterstützern, Entwicklern, Minern und anderen unterschiedlichen Akteuren zusammenzubringen, von denen jeder seine eigenen Prioritäten, Machtgrundlagen, Unterstützungsstrukturen und Vorstellungen davon hat, wie man Ethereum am besten voranbringt.

Ein Beleg dafür ist der anhaltende Aufruhr um die Möglichkeit eines von Minern unterstützten Fork, um eine Proof of Work-Version von Ethereum nach dem Merge am Leben zu erhalten.

Die Argumentation liegt auf der Hand: Der Wechsel zu Proof of Stake wird ihre Geschäftsmodelle zerstören und ihre teuren Mining-Rigs völlig überflüssig machen. ETH-Unterstützer kontern mit dem Argument, dass Miner schon seit vielen Jahren wussten, dass der Merge kommen würde, und deshalb keine großen Investitionen in Ethereum-Mining-Ausrüstung hätten tätigen sollen.

„Das Problem mit ETH-Maximalisten ist, dass sie Miner nicht als echte Menschen mit Familien sehen, die sie unterstützen müssen“, sagte Kevin Zhou von Galois Capital in Laura Shins Unchained-Podcast [19] . Weitere Informationen zum ETHPoW-Fork und den potenziellen Ergebnissen finden Sie weiter unten.

Was Sie nach dem Merge erwartet

In den Tagen um den 15. September herum ist mit einer höheren Volatilität der Ethereum-Preise zu rechnen. Die Ungewissheit über den Status des Merge, seinen Fortschritt und den Stand des ETHPoW-Fork (siehe unten) wird zu einer höheren Volatilität an den Spotmärkten beitragen. Die Analysten der ETC Group beobachten dies genau.

Coinbase erklärte in einem Blogbeitrag vom 16. August [20] , dass Ethereum- und ERC-20-Einzahlungen und -Abhebungen „als Vorsichtsmaßnahme“ kurzzeitig pausiert würden.

„Obwohl der Merge aus Nutzersicht voraussichtlich nahtlos verlaufen wird, ermöglicht uns diese Downtime sicherzustellen, dass der Übergang erfolgreich von unseren Systemen reflektiert wurde. Wir gehen nicht davon aus, dass andere Netzwerke oder Währungen betroffen sind und erwarten keine Auswirkungen auf den Handel mit ETH- und ERC-20-Token über unsere zentralisierten Handelsprodukte“, heißt es weiter.

In Anbetracht der Herausforderungen bei der Koordinierung eines so großen Ökosystems wie Ethereum wäre es naiv, keine erheblichen Störungen im Umfeld des Merge zu erwarten.

Der Merge hat jedoch noch andere, längerfristige Auswirkungen, insbesondere auf die Tokenomics der Blockchain und darauf, wer von ihrer Nutzung profitieren kann.

MEV

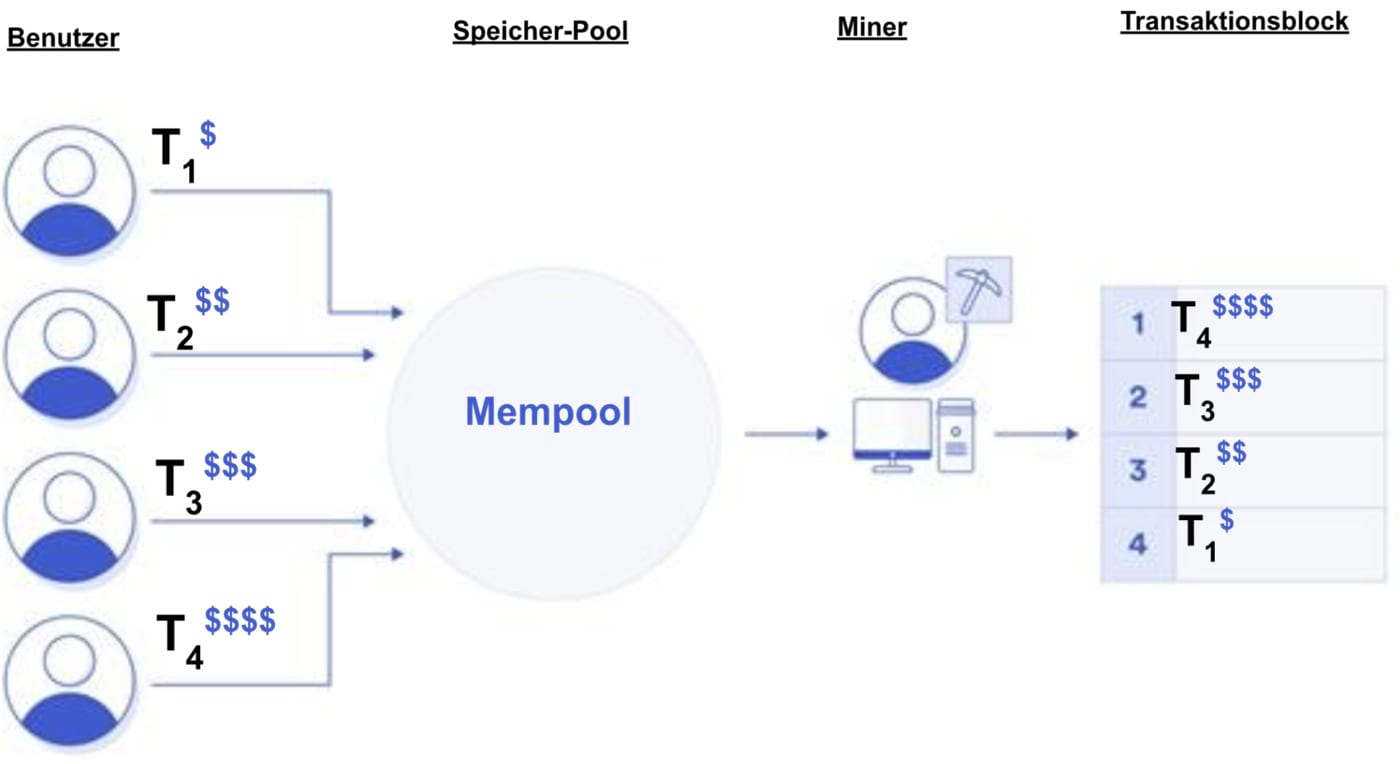

Wie Alex Obadia in einem Beitrag auf [21] Flashbots Medium schreibt, schafft die Architektur der Ethereum-Blockchain erhebliche Gewinnchancen, vor allem durch Auflösungen und Arbitrage. Die Händler konkurrieren heftig, um diese Gelegenheiten zu nutzen, sobald sie sich ergeben.

Proof of Stake hat enorme Auswirkungen auf die ETH-Infrastrukturanbieter insgesamt: Eine der wichtigsten Änderungen ist, dass der Merge die Abrechnung von Ethereum-Transaktionen verändern wird.

MEV war ein kontroverses Thema in der Geschichte von Ethereum. Das Konzept wurde zuerst im Rahmen des Miner-gestützten Proof-of-Work-Systems von Bitcoin eingeführt und wurde daher als „Miner Extractable Value“ bezeichnet, ist aber ebenso in Validator-gestützten Proof-of-Stake-Netzwerken anwendbar und wurde seitdem weitgehend in „Maximum/Maximal Extractable Value“ umbenannt.

MEV bezieht sich auf [23] den maximalen Gesamtwert, den die Unterstützer des Blockchain-Netzwerks (Miner oder Validierer) aus der Produktion von Blöcken ziehen können – über die Standard-Blockvergütung und die Transaktionsgebühren hinaus, die sie sonst erhalten würden.

MEV-Betreiber können vor allem zwei Dinge tun: bestimmte Transaktionen in einen Block aufnehmen oder ausschließen, für die höhere Transaktionsgebühren anfallen, oder die Reihenfolge der Transaktionen in einem Block ändern, um größere Gewinne zu erzielen.

Die Blockproduzenten ordnen die Transaktionen normalerweise nach der höchsten Transaktionsgebühr an, um den Gewinn zu maximieren, aber das Netzwerk schreibt ihnen dies nicht vor. Blockproduzenten können zusätzliche Gewinne aus den Nutzern ziehen, indem sie ihre Fähigkeit ausnutzen, Transaktionen willkürlich neu zu ordnen und so den so genannten MEV zu schaffen.

Ein Researcher der Ethereum-Community hat darauf hingewiesen [24] : „Der Begriff MEV kann irreführend sein, da man annehmen würde, dass es Miner sind, die diesen Wert extrahieren. In Wirklichkeit wird der MEV auf Ethereum heute überwiegend durch DeFi-Trades über strukturelle Arbitragestrategien erzielt. Die Miner profitieren indirekt von den Transaktionsgebühren dieser Händler.“

Die Extraktion von Wert aus der Ethereum-Blockchain durch MEV begünstigt Händler und Ethereum-Miner unverhältnismäßig stark. Die Einführung von Proof of Stake mit seinem egalitäreren Validierungssystem ist eine Möglichkeit, das Gleichgewicht wieder in Richtung Systemstabilität und zugunsten der Ethereum- Nutzer zu verschieben.

Und als wirtschaftlich rationale Akteure neigen Miner dazu, die gewinnbringendsten Möglichkeiten zu wählen: die Transaktionen mit dem höchsten Gaspreis, und ordnen diese Transaktionen dann nach den Gasausgaben in dem Block, den sie produzieren.

Diese Fähigkeit der Miner, willkürlich Transaktionen in die von ihnen produzierten Blöcke einzuschließen, auszuschließen oder neu anzuordnen, eröffnet ihnen erhebliche Gewinnmöglichkeiten.

Einige Beispiele für MEV sind:

- DEX-Arbitrage

Dies ist die einfachste und bekannteste Form des MEV, bei der Arbitrageure von Fehlbewertungen an dezentralen Börsen (DEXs) wie Uniswap und Sushiswap profitieren. Die Händler kaufen den günstigeren Token auf einem DEX und verkaufen ihn zum höheren Preis auf dem zweiten DEX in einer einzigen atomaren Transaktion weiter. Ein Beispiel auf Etherscan hier [25] zeigt, wie ein Nutzer 1.000 ETH in 1.045 ETH umwandelt, indem er die unterschiedlichen Preise von Ethereum und dem DAI-Stablecoin ausnutzt.

- Sandwich-Handel

Sandwich-Handel, auch Frontrunning genannt, gehören zu den bösartigsten Anwendungen von Blockchain-Transaktionen und sind das umstrittenste Element der MEV. Aufgrund des transparenten Charakters öffentlicher Blockchains (nicht nur Ethereum) kann jeder die ausstehenden Transaktionen im Mempool einsehen, wo die Transaktionen darauf warten, von Minern in Proof-of-Work-Systemen und Validatoren in Proof-of-Stake-Systemen abgeholt und verarbeitet zu werden

Geringe Auswirkungen auf ETH-Inhaber/Nutzer: Die Fragmentierung der DEX und ihre Preisineffizienzen haben relativ geringe Auswirkungen auf den Rest des Ökosystems

Große Auswirkungen auf ETH-Benutzer/Halter: Nutzer, die sich in einem Sandwich befinden, müssen mit einem größeren Schwund und einer schlechteren Ausführung rechnen.

Das Ende des Sandwich-Tradings?

Sandwich-Handel ist eine Variante des Frontrunnings, das, wie jeder Leser weiß, in den meisten Gerichtsbarkeiten technisch illegal ist. MEV-Händler können schwebende Transaktionen im Mempool finden und dann versuchen, die Transaktion zu umzingeln, indem sie eine Order kurz vor und eine kurz nach der Transaktion platzieren – Frontrunning gefolgt von Backrunning. Ein Sandwich-Handel manipuliert kleine Veränderungen des Ethereum-Kurses, die durch den Kauf und Verkauf des Assets entstehen.

Die Transparenz von Blockchains wie Ethereum und die Latenzzeit, mit der Transaktionen ausgeführt werden, machen diese Strategie recht einfach.

Mit der Einführung fester Blockzeiten dürfte der Sandwich-Handel jedoch schwieriger werden.

Das Proof-of-Work-System von Ethereum setzt variable Blockzeiten ein, so dass die Netzwerkteilnehmer nicht sicher sein können, wann genau der nächste Block bestätigt werden wird. Nach dem Merge ändert sich dies unter Proof of Stake. Stattdessen werden die Blöcke alle 12 Sekunden in „Slots“ bestätigt.

Alle 32 dieser Zeitnischen bilden einen Zeitraum, der als Epoche bezeichnet wird. Zu Beginn dieser Epoche werden die Validatoren ermittelt, die nach dem Zufallsprinzip ausgewählt werden, um Blöcke vorzuschlagen. Händler, die MEV anstreben, könnten ihre Transaktionen theoretisch anhand der Validatoren strukturieren, von denen sie wissen, dass sie einen Block vorschlagen werden.

Feste Blockzeiten werden weitreichende Auswirkungen haben: nicht zuletzt deshalb, weil der MEV und die Gewinne der Blockproduzenten so stark auf die spezifische Reihenfolge der Transaktionen im Zeitablauf ausgerichtet sind.

Mit weniger MEV-Möglichkeiten, von denen Arbitrageure profitieren können, und mehr Wettbewerb aufgrund der veränderten Netzwerkarchitektur könnte dies die Gaspreise senken und Ethereum zu einer funktionelleren und weniger frustrierenden Plattform für den durchschnittlichen Endbenutzer machen.

Die genauen Auswirkungen der MEV nach dem Merge sind noch nicht bekannt, aber die Marktteilnehmer beobachten die Ergebnisse genau.

Droht ETH nach dem Merge eine deflationäre Entwicklung?

Eine der am häufigsten gestellten Fragen im Zusammenhang mit dem Ethereum-Mergeist, ob ETH durch die Umstellung zu einer deflationären Währung wird.

Eine allgemeingültige Tatsache, die fast jeder Kryptomarktbeobachter anerkennt, ist, dass Bitcoin von Natur aus deflationär ist. Er hat einen festen Ausgabeplan, der alle vier Jahre halbiert wird, und es gibt eine feste Obergrenze von 21 Millionen BTC, die jemals existieren können. Ethereum ist derzeit inflationär . Es gibt keine feste Obergrenze für die Anzahl der ETH, die existieren können. Jedes Mal, wenn ein Block erfolgreich gemined wird, werden neue ETH erzeugt, wobei die Belohnung an den Miner geht.

Die Entscheidung, einen Teil des ETH-Angebots im Laufe der Zeit zu verbrennen, wurde in EIP-1559 als Teil des Londoner Hard Fork eingeführt.

Dieses abwärtskompatible Software-Update wurde am 5. August 2021 gegen 13.15 Uhr UTC mit dem Ethereum-Block 12.965.000 aktiviert.

Das Paket von Upgrades, das im Londoner Hard Fork enthalten war, hat einige wichtige Änderungen an der Art und Weise vorgenommen, wie das Protokoll die Transaktionsgebühren berechnet, die an Miner für das Mining von Blöcken gezahlt werden sollten. Vor allem aber wurde die Gebührenvolatilität, die zeitweise zu einer unglaublichen Überlastung der Basisebene geführt hat, geglättet.

London hat einen Mechanismus eingeführt, der einen Teil der erhobenen Grundgebühren programmatisch „verbrennt“ (vernichtet). Wenn ein ETH verbrannt wird, wird er dauerhaft aus dem Verkehr gezogen und effektiv aus dem Ledger gelöscht. Das Verbrennen oder Vernichten von Token ist vergleichbar mit Aktienrückkäufen bei traditionellen Aktien.

So wie ein börsennotiertes Unternehmen seine eigenen Aktien zurückkaufen kann, um sie aus den Händen der Market Maker zu nehmen und dadurch den Preis der in öffentlichen Händen verbliebenen Aktien zu verbessern, können Blockchain-Protokolle Bedingungen festlegen, unter denen sie Token verbrennen oder automatisch aus ihrem Ökosystem entfernen.

Welcher Anteil an ETH wird verbrannt?

Jedes System, das Ethereum verwendet, verbrennt auch ETH, wenn es eine Operation durchführt. Dazu gehören Kreditmärkte, dezentrale Börsen, Asset-Swaps, Futures- und Derivatemärkte, NFT-Händler oder dezentrale Domainnamen-Dienste.

Nur wenige Stunden, nachdem London live ging, nannte der Erfinder des Uniswap-Protokolls, Hayden Adams, EIP-1559 einen „riesigen Sieg“ und twitterte [26] , dass Uniswap allein bei den derzeitigen Raten 1 Mrd. USD an ETH pro Jahr verbrennen würde.

Der Gesamtwert der aus dem Verkehr gezogenen ETH erreichte sieben Tage nach dem Hard Fork 100 Mio. USD und innerhalb von zwei Wochen 500 Mio. USD.

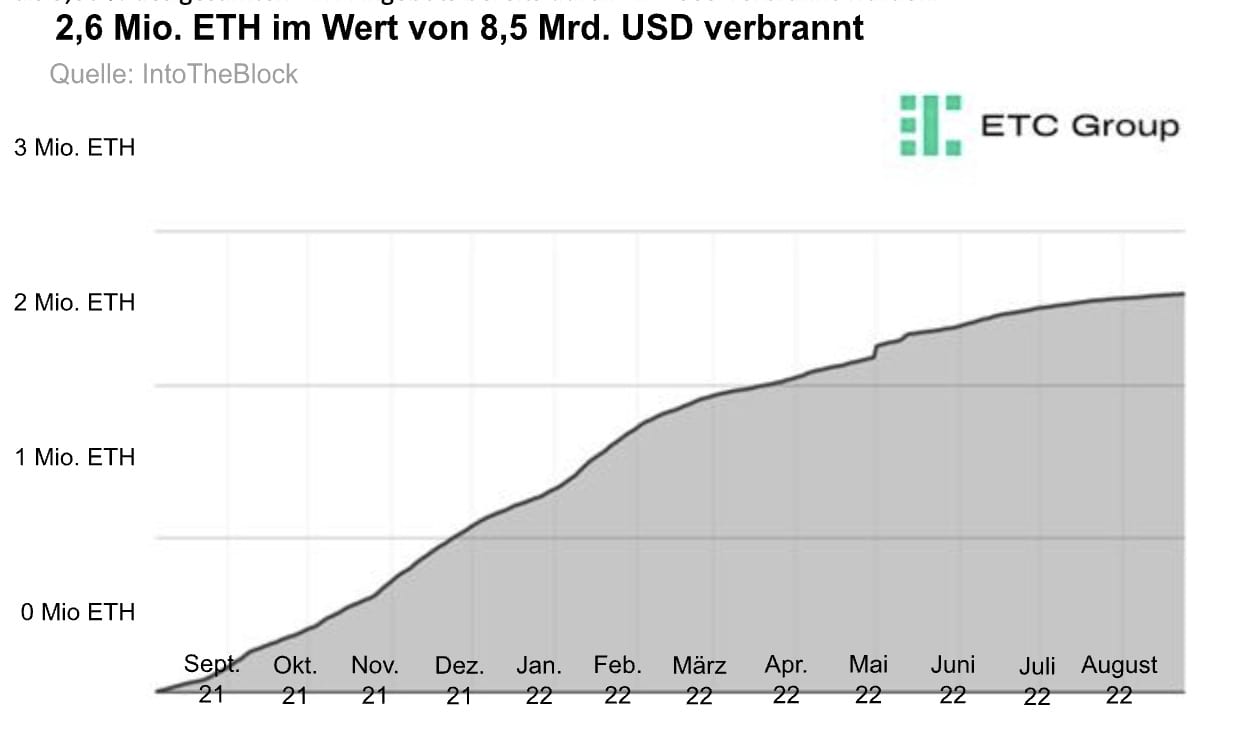

Bis Mitte September wurden mehr als 1 Mrd. USD in ETH verbrannt. Diese Zahlen steigen weiter an. Insgesamt wurden bis heute mehr als 2,6 Mio. ETH [27] im Wert von 8,5 Mrd. USD aus Ethereum entfernt.

Ab dem 25. August 2022 werden pro Minute ETH im Wert von 15.300 USD aus dem Verkehr gezogen, wobei mehr als 3,86 % des gesamten ETH-Angebots bereits durch EIP-1559 verbrannt wurden.

Mit dem Blockchain-Explorer etherchain [28] können wir sehen, dass am 10. August 2021 jede Minute 3,13 ETH (fast 10.000 USD) verbrannt wurden.

Ein Jahr später war dieser Wert auf 4,69 ETH pro Minute gestiegen [29] .

Die Idee zur Veränderung des Gebührenmarktes [30] wurde erstmals im April 2019 von Vitalik Buterin und einem fünfköpfigen Team von Entwicklern vorgeschlagen. Es folgten über zwei Jahre intensiver Tests auf den verschiedenen Testnet-Blockchains von Ethereum – quasi Sandkästen zum Testen von Codeänderungen in freier Wildbahn - um sicherzustellen, dass EIP-1559 keine unbeabsichtigten oder unvorhergesehenen Folgen haben würde.

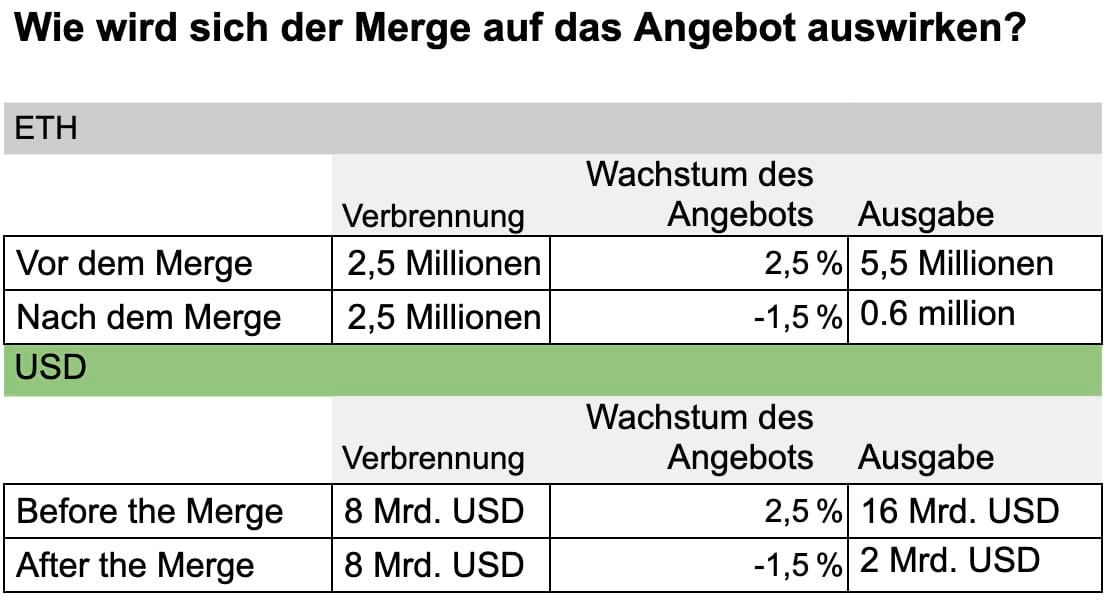

In diesem Zustand vor dem Merge sollen jedes Jahr etwa 5,5 Millionen ETH ausgegeben werden, was einer Inflationsrate oder einem Angebotswachstum von etwa 2,5 % pro Jahr entspricht.

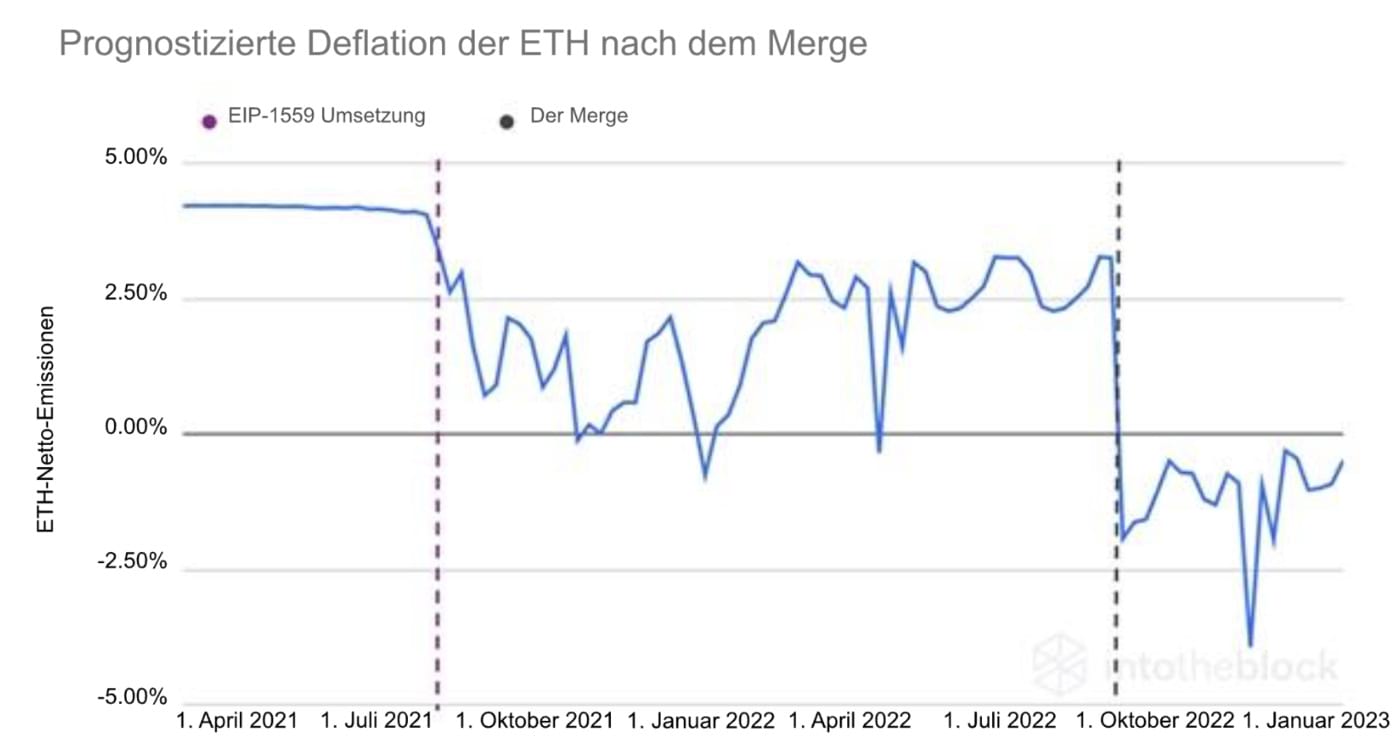

Anhand der Statistiken des Datenaggregators Ultrasound.money [31] können wir sehen, dass in einem Post-Merge-Simulator das Angebot nach dem Merge auf negative 1,5 % jährlich fallen sollte.

An diesem Punkt sinkt die Ausgabe – theoretisch – von 5,5 Millionen ETH pro Jahr auf nur noch 0,6 Millionen ETH pro Jahr. Also ja, nach dem Merge sollte ETH deflationär werden.

Es gibt natürlich noch andere Mechanismen, die die Menge an ETH, die für den Handel zur Verfügung steht, reduzieren: Staking ist einer von ihnen.

13,3 Millionen ETH befinden sich nun im Ethereum Staking Deposit Contract, was den Anlegern einen beispiellosen Einblick in die robuste Unterstützung der Community für den Übergang von Etherum zu einem Proof of Stake-Konsensmechanismus bietet. Über diesen Smart Contract senden die Nutzer ihre ETH, um sie im Netzwerk einzusetzen.

Nach dem Merge wird Ethereum eine der größten deflationären Währungen der Welt werden. Damit bildet sie einen wichtigen Kontrapunkt zur ausufernden Inflation in den großen Volkswirtschaften.

- Die Menge an ETH, die nach dem Merge ausgegeben wird, wird um etwa 90 % sinken, da es nicht mehr notwendig sein wird, Minern Anreize in Form von ETH-Belohnungen für die Verarbeitung von Blöcken zu bieten.

- Es werden mehr ETH verbrannt als ausgegeben, da mehr als 80 % der Transaktionsgebühren verbrannt und aus dem Verkehr gezogen werden

- Dies deutet darauf hin, dass die Ethereum-Inflation nach Abschluss des Merge auf etwa -1,5 % fallen wird.

- Gebühren, die nicht verbrannt werden, gehen an diejenigen, die ETH als Validatoren einsetzen, um mehr Validatoren zu ermutigen, sich an der Sicherung des Netzwerks zu beteiligen. Das macht den Einsatz von ETH deutlich attraktiver als den Nichteinsatz von ETH.

Die Bedeutung des Erfolgs von EIP-1559, dem Ethereum Improvement Proposal, ist kaum zu unterschätzen.

Dieser Mechanismus der Gebührenverbrennung sollte als Gegenpol zur Ethereum-Inflation dienen und die Grundgebühren für Transaktionen zerstören, die in den Ethereum-Ledger aufgenommen werden sollen. Wir sehen also Netzwerkeffekte im großen Stil: Je mehr Ethereum genutzt wird, desto nützlicher wird es.

Ethereum ist zwar nicht länger allein auf dem Markt, aber es bleibt unter den Smart-Contract-Plattformen dominant.

Mitte des 4. Quartals 2021 hieß es von JP Morgan, [32] dass Ethereum auf lange Sicht sogar eine bessere Wette als Bitcoin sein könnte, da die Blockchain weniger anfällig für Zinsänderungen der Zentralbanken ist, da sie nicht auf die Aufbewahrung von Werten ausgerichtet ist.

Da Ethereum seinen Wert aus seinen Anwendungen ableitet, die von DeFi über Gaming bis hin zu NFTs und Stablecoins reichen, scheint es weniger anfällig für höhere [Anleihe-]Renditen zu sein als Bitcoin, schreiben die Analysten.

Grüneres Ethereum

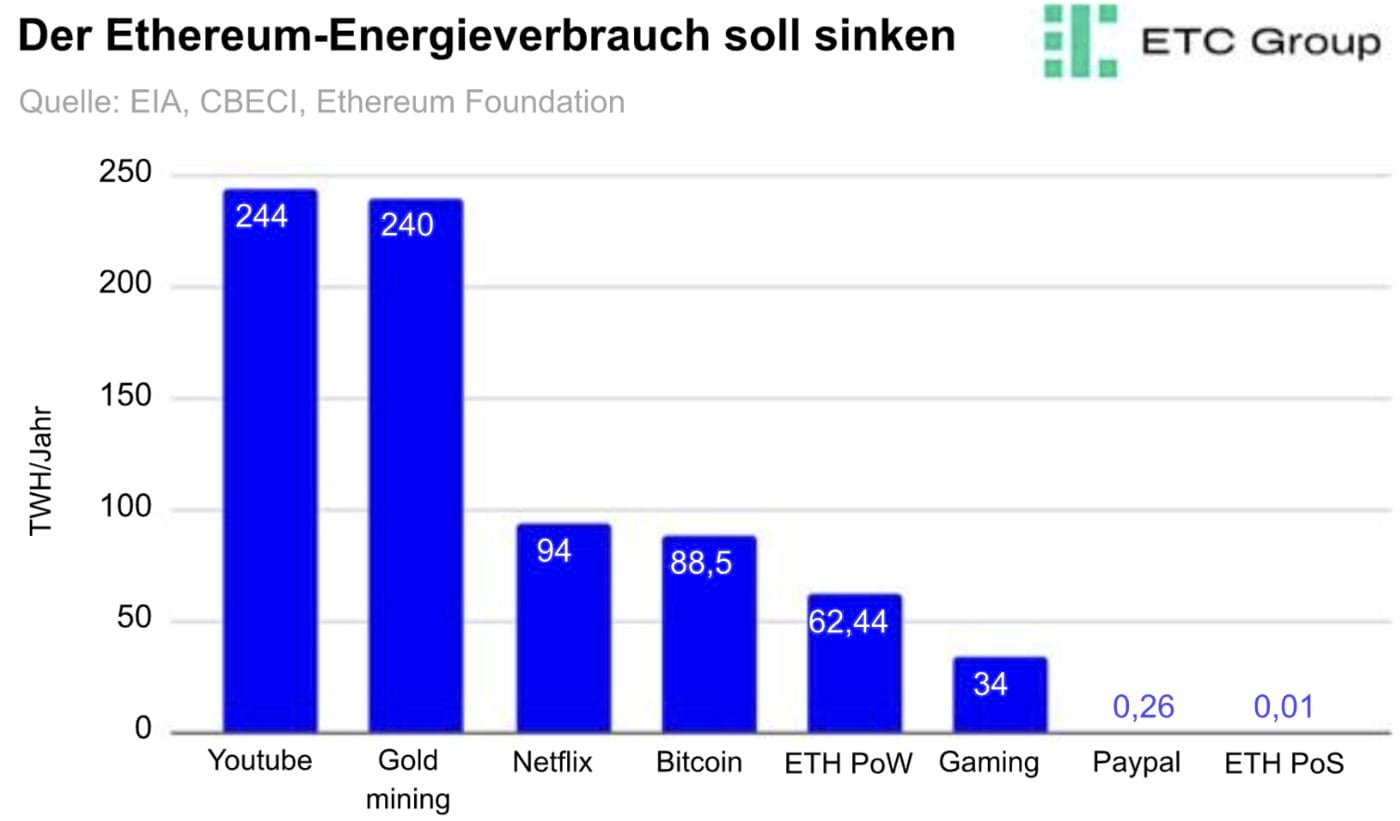

Eine der Kernaussagen der Ethereum Foundation, die die Marktbeobachter in ihren Bann gezogen hat, ist, dass Proof of Stake Ethereum durch sein System von Validatoren etwa 99,95 % weniger Energie verbrauchen wird, als es derzeit mit PoW-Minern der Fall ist.

Wie wurde diese Berechnung durchgeführt? Der Ethereum-Entwickler Carl Beekhuizen stellte im Mai 2021 im Blog der Ethereum Foundation [33] fest, dass der tägliche Energieverbrauch von Ethereum unter Proof of Work etwa ein Drittel des Energieverbrauchs von Bitcoin beträgt und unter Proof of Stake auf etwa 0,003 GW pro Tag fallen würde.

Das Ende von Proof of Work bei Ethereum bedeutet das Ende des Wettrennens um immer schnellere und effizientere Mining-Maschinen. Stattdessen liegt die Aufgabe der Validierung von Transaktionen bei denjenigen, die ein wirtschaftliches Interesse an dem Netz haben.

Dies bedeutet, dass PoS keine zusätzliche Rechenleistung für den Nachweis der Vertrauenswürdigkeit benötigt, wodurch der Gesamtenergieverbrauch des Netzes erheblich reduziert wird.

Beim Proof of Stake müssen die Knoten (auch Validatoren genannt) nachweisen, dass sie einen Anteil am System besitzen, damit sie zum Ledger der Transaktionen beitragen können.

Beim Proof of Work müssen die Knoten (auch Miner genannt) rechnerisch schwierige Aufgaben lösen, um das Recht zu erhalten, zum Ledger beizutragen.

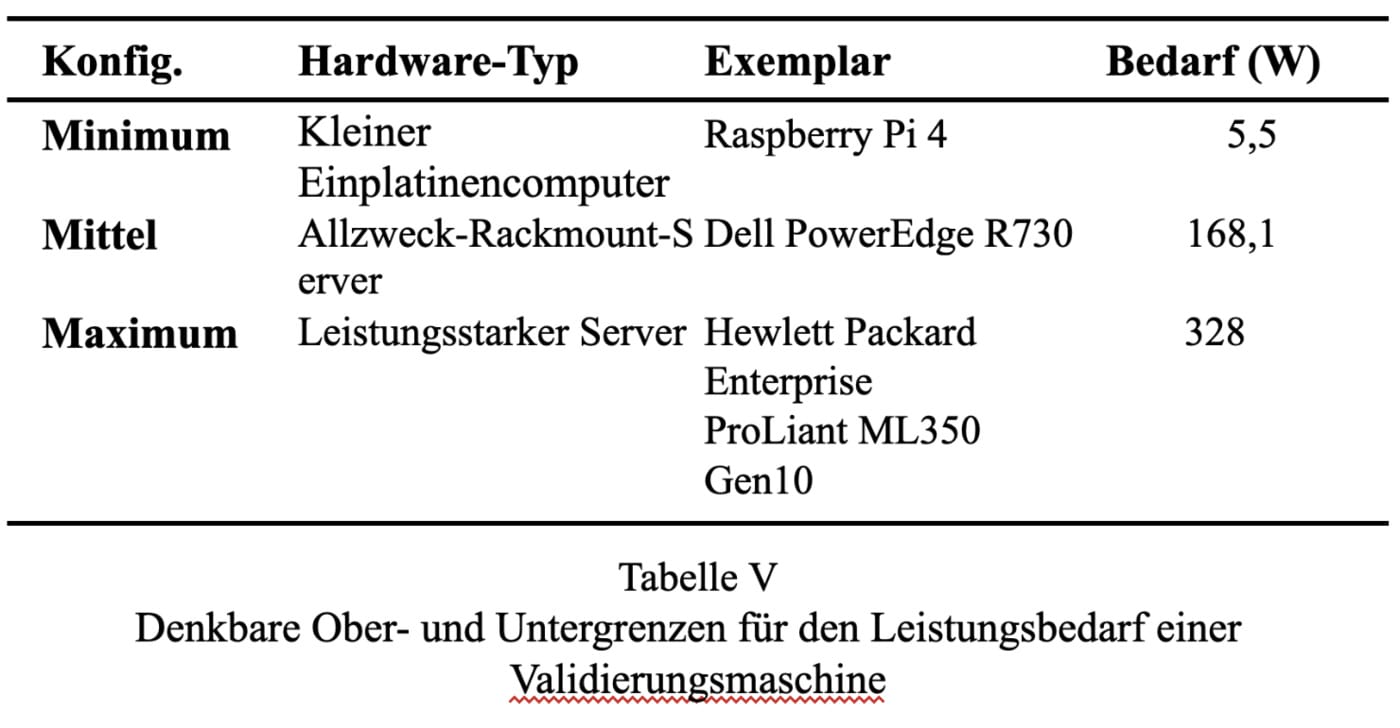

Eine Studie des UCL-Blockchain-Researchzentrums [34] , die im dritten Quartal 2021 veröffentlicht wurden, deuten darauf hin, dass PoS-Ketten nach allgemeiner Auffassung weniger Energie verbrauchen als PoW-Ketten, weil die Proof-of-Stake-Technologie eine Umgehung der energieintensiven Problemlösung ermöglicht, die für das Mining von Proof-of-Work-Blockchains erforderlich ist.

Außerdem „erfordern traditionelle Blockchains mit einer vergleichsweise großen Anzahl von Validatoren, die auf vollen Knoten laufen und jede Transaktion verifizieren, vergleichsweise leistungsschwache Hardware.“ Bei der Berechnung des Energieverbrauchs von Ethereum nach dem Merge geht es also darum, herauszufinden, wie hoch die durchschnittlichen Hardware-Anforderungen für den Einsatz auf einer bestimmten Chain sind.

ETHPoW-Fork

Das Mining von ETH ist, genau wie das Mining von Bitcoin, ein großes Geschäft. Jeden Tag werden mehr als 13.000 ETH [35] an Miner ausgezahlt. Nach dem Merge werden die Miner arbeitslos sein.

Vitalik Buterin hat immer geplant, dass der Proof of Work nach dem Merge abgeschaltet wird. Chandler Guo, einer der größten und leistungsstärksten Ethereum-Miner der Welt, hat dem Ganzen jedoch einen Strich durch die Rechnung gemacht.

Guo hat die Bemühungen von [36] angeführt, ein Proof-of-Work-Fork von Ethereum zu erstellen, der als ETHPoW-Chain bekannt ist. Eine Reihe von Börsen wie Poloniex [37] , Huobi [38] und BitMEX [39] unterstützen die vorgeschlagene Chain, indem sie an sie gebundene Derivat-Token in Form von ETHW- oder ETHS-Futures anbieten.

Um es klar zu sagen: Der ETHW-Token repräsentiert eine potenzielle Beteiligung an einer Blockchain, die noch nicht existiert.

Die wirtschaftlichen Zusammenhänge werden deutlich, wenn man weiß, dass Tron-Mitbegründer Justin Sun [40] Eigentümer von Poloniex ist. Tron wird oft als das „chinesische Ethereum“ bezeichnet und ist ein logischer Konkurrent der Blockchain.

In einer „Risikowarnung“, die am 8. August auf Poloniex veröffentlicht wurde, erklärte die Börse: „Die potenziellen neuen Chains, die aus dem unsicheren Ethereum-Fork entstehen, könnten aufgrund unzureichender Rechenleistung oder eines möglichen Mangels an Unterstützung durch Entwickler oder Community-Mitglieder nicht lange bestehen . Dies kann dazu führen, dass einer der geforkten Futures-Token an Wert verliert oder von Poloniex de-listed wird.“

Die großen Börsen haben sich bislang nicht öffentlich dazu bereit erklärt, Ethereum-Fork-Token auf ihren Plattformen anzubieten.

Es bleibt unklar, wie viel Unterstützung eine ETHPoW-Chain an der Basis hat, oder ob die Vorreiter dieses Unterfangens die finanziellen und technischen Möglichkeiten haben, sie langfristig aufrechtzuerhalten. Vitalik Buterin hat [41] Börsen, die Forked-Produkte anbieten, vorgeworfen, „einfach nur zu versuchen, schnelles Geld zu machen“ und betont, dass die Mehrheit der Ethereum-Gemeinschaft für den Merge ist.

Es ist wichtig zu bedenken, dass sich ein ETHPoW-Netzwerk von Ethereums florierendem Ökosystem aus Smart Contracts, Liquiditätsprotokollen und dezentralen Anwendungen abkoppeln würde. In der Tat ist es schwer vorstellbar, dass Ethereum-Miner – ob unter Wasser oder nicht – in Scharen zu einem Netzwerk strömen, das keinen klaren Nutzen, Wert oder eine Anreizstruktur hat.

GPU- und ASIC-basierte Mining-Computer, die für das Mining von Ethereum eingerichtet wurden, können zur Unterstützung alternativer Chains wie Ethereum Classic, Zilliqa, Ergo und Beam verwendet werden, die jedoch wirtschaftlich nicht annähernd so wertvoll sind wie Ethereum.

Unterstützung wichtiger Netzwerkteilnehmer für Proof of Stake

Die größten Mining-Pools haben den Merge jedoch als ein Zeichen der Zeit erkannt und sich dafür entschieden, sich mit der Ethereum-Blockchain weiterzuentwickeln. Ethermine und F2Pool werden sich von Mining Pools zu Ethereum Staking Pools [42] wandeln, die das neue Proof of Stake Upgrade des Netzwerks bedienen werden.

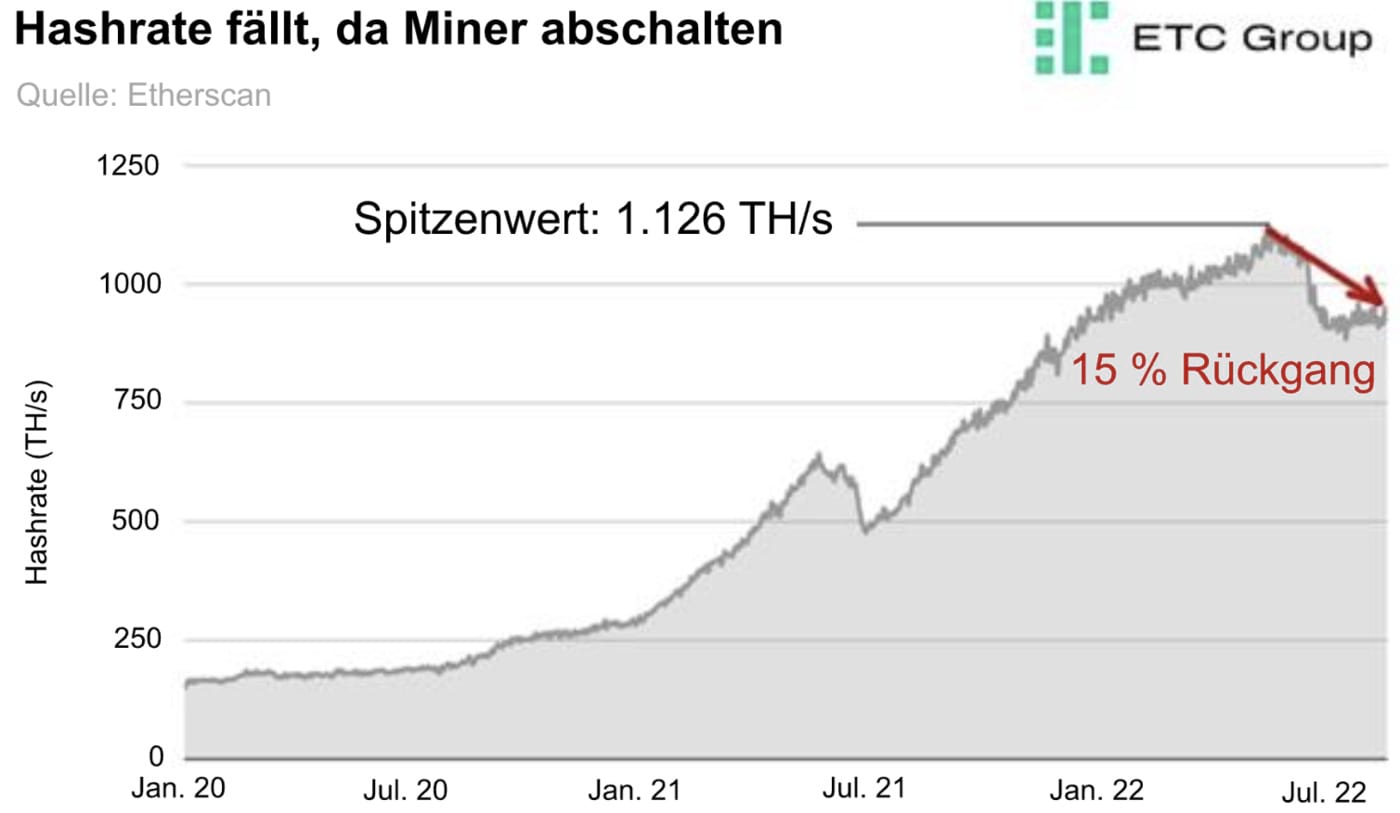

Ethermine ist bei weitem der größte Ethereum-Mining-Pool weltweit, mit 228.000 Minern, die den Service nutzen und über 260 TH/s generieren: fast ein Drittel der gesamten Ethereum Proof of Work Hashrate. Die Hashrate ist ein Maß für die Rechenleistung, die zur Sicherung einer Blockchain verwendet wird.

Ethermine erklärt, dass es keine PoW-Forks von Etherejum unterstützen würde, und dass sein Pool nach dem Merge in den „withdraw-only mode“ wechseln würde.

In einer Erklärung [43] meldete der Mining-Pool: „Nach sieben langen Jahren von Research und Entwicklung wird die Mining-Phase von Ethereum zu Ende gehen. Nach diesem Datum wird es nicht mehr möglich sein, Ether im Ethereum-Netzwerk mit Grafikkarten (GPUs) oder ASICs zu minen. Als Folge dieser Umstellung wird der Ethermine Ethereum Mining Pool in den „withdraw-only“ Modus wechseln, sobald die Proof of Work Mining-Phase beendet ist. Ein genauer Countdown-Timer wird verfügbar sein ... Sie können weiterhin Ether minen, bis der Countdown Null erreicht hat.“

Chainlink, ein weiterer wichtiger Ethereum-Dienst, hat ebenfalls erklärt, dass er keine [44] Proof of Work-Forks unterstützen wird. Chainlink ist ein Preisorakel, das Echtzeit-Preisdaten für Smart Contracts bereitstellt und damit sicherstellt, dass die auf dezentralen Börsen aufgeführten Preise korrekt und aktuell sind.

Am 9. August bestätigte Circle, was die meisten bereits vermutet hatten: Es wird keine ETH PoW-Forks unterstützen.

Der USDC-Stablecoin von Circle, der im Verhältnis 1:1 an den USD gekoppelt ist, ist nicht nur der größte dollarbasierte Stablecoin auf Ethereum, sondern mit einer Marktkapitalisierung von 45 Mrd. USD auch der größte ERC-20-Wert insgesamt.

Damit schafft er die Art von kritischer Finanzinfrastruktur, die den reibungslosen Betrieb von Ethereum und das korrekte Funktionieren von unzähligen Diensten und dezentralen Börsen ermöglicht.

Tether, der Emittent von USDT, dem zweitgrößten US-Dollar-Stablecoin, sagte in einer Ankündigung vom 9. August [45] , dass es „wichtig ist, dass der Übergang zu [Proof of Stake] nicht als Waffe eingesetzt wird, um Verwirrung und Schaden innerhalb des Ökosystems zu verursachen. Aus diesem Grund wird Tether den Fortschritt und die Vorbereitungen für die Veranstaltung genau verfolgen und PoS bei Ethereum im Einklang mit dem offiziellen Zeitplan unterstützen.“

Die Realität setzt sich, wenn auch langsam, durch. Von einer Spitzen-Hashrate von 1.126TH/s im Mai 2022 ist die Ethereum-Hashrate auf 948TH/s gesunken, ein Rückgang von rund 15,8 %.

Das Schicksal der Miner

Der Merge bringt eine existenzielle Krise für Ethereum-Miner mit sich. Sie werden nicht mehr benötigt, um die Integrität des Ethereum-Netzwerks aufrechtzuerhalten. Schätzungsweise eine Million Miner [46] werden von der Änderung betroffen sein, die sie ihrer primären oder sekundären Einnahmequellen berauben wird.

Miner müssen außerdem befürchten, dass auf teurer und potenziell überflüssiger Mining-Ausrüstung sitzen zu bleiben, wenn Ethereum vom Proof of Work abrückt. Ethereum-Miner haben rund 15 Mrd. USD [47] für Grafikprozessoren (GPUs) ausgegeben. Die Hardware, die es ihnen ermöglicht, Einnahmen aus der Validierung von Transaktionen auf der Ethereum-Blockchain zu erzielen.

Dieses Jahr war bereits ein kostspieliges Jahr für Miner, deren Bilanzen durch den steilen Anstieg der Energiepreise und den Absturz des Wertes von ETH stark belastet wurden. Der Rückgang der Mining-Einnahmen wurde durch eine steigende Hash-Rate verstärkt, die für neue Miner steht, die dem Netzwerk beitreten und um die Gewinne konkurrieren.

Die Aussicht auf die Schließung des Betriebs wird neue Miner, die Kapital in große Miningparks investiert haben, am härtesten treffen, da es für sie schwierig sein wird, ihre Investitionen wieder hereinzuholen.

Miner, die sich dafür entscheiden, GPUs – aber auch Zusatzgeräte wie Kabel, Transformatoren und Kühler – weiterzuverkaufen, müssen dies mit Abschlägen tun. Die Preise für Mining-Ausrüstung auf dem Sekundärmarkt begannen zu fallen [48] kurz nachdem Vertreter der Ethereum Foundation die vorläufigen Daten für den Merge bekannt gegeben hatten. Der Einfluss der Nachricht auf die Hashrate des Ethereum-Netzwerks ist bereits sichtbar.

Mining-Pools, die ein großes Interesse am dauerhaften Einsatz von Grafikprozessoren und ASICs haben, wollen den Übergang von Ethereum zu Ethereum Classic erleichtern. [49] Die Mining-Plattform AntPool hat 10 Mio. USD [50] bereitgestellt, um in das Ethereum Classic-Ökosystem zu investieren und angeblich Marktteilnehmer anzulocken.

Warum nicht einfach Ethereum Classic unterstützen?

Bereits heute gibt es eine alternative Proof of Work-Version von Ethereum. Es handelt sich um die ursprüngliche Chain aus der Ethereum-Hardfork von 2016, die Ethereum Classic genannt wird.

Genau wie Bitcoin und Bitcoin Cash im Jahr 2017 spaltete sich Ethereum im Jahr 2016 in zwei verschiedene Chains auf, da die Kernentwickler sich nicht einig waren, wie die Blockchain in Zukunft verbessert werden sollte.

Es ist keine Abfindung für Miner geplant, die aus dem Ethereum-Netzwerk herausgeworfen werden, aber es könnte eine weiche Landung für sie geben. Das Ethereum-Mining wird von GPUs dominiert, die leicht umkonfiguriert werden können, um weniger populäre Proof-of-Work-Kryptoassets wie Ethereum Classic (ETC), Ravencoin (RVN) oder Ergo (ERG) [51] zu minen.

Die Erzeugung dieser digitalen Vermögenswerte anstelle von ETH ist für Miner jedoch weit weniger profitabel, da die Nutzerakzeptanz und der Wert kleinerer Kryptoassets begrenzt sind. Die Marktkapitalisierung von Ethereum ist 40 Mal größer als die von Ethereum Classic [52] und 600 Mal größer als die von Ravencoin [53] .

Das auf DeFi spezialisierte Nachrichtenportal The Defiant schreibt [54] : „Der Ethereum-Classic-Token ETC ist seit dem 13. Juli um 174 % im Wert gestiegen, da Investoren und Händler darauf spekulieren, dass der Merge einen erheblichen Teil der Hashing-Leistung auf die Proof-of-Work-Kette umleiten wird, den Weg des geringsten Widerstands.“

Kritiker behaupten, dass die Entwicklung und die Dapps auf Ethereum Classic dem Rest des Marktes weit hinterherhinken. Die Chain taucht im halbjährlichen Developer Report von Electric Capital, der die Anzahl der Web3- und dezentralen App-Entwicklungen im Blockchain-Sektor verfolgt, nicht auf.

Sogar Bloomberg bezeichnet Ethereum Classic als „Throwback Token“ [55] und als „verzweifelten Versuch“, eine sterbende Chain am Leben zu erhalten.

Nichtsdestotrotz könnte Ethereum Classic einer der größten Gewinner des Merge sein, wenn es auch nur einen Teil der Mining-Community anzieht, die sich dem Ethereum-Netzwerk verschrieben hat. Vitalik Buterin hat [56] Personen mit „Pro-Proof-of-Work-Werten und -Präferenzen“ geraten, zu Ethereum Classic zu wechseln, weil es eine „überlegene Community und ein überlegenes Produkt“ hat.

Es gibt Anzeichen dafür, dass einige Miner bereits zu Ethereum Classic übergegangen sind. Die Hash-Rate des Netzwerks ist auf ein Rekordhoch [57] von 42 Hashes pro Sekunde (H/s) gestiegen – ein Anstieg von 50 % seit Juli. Ethereum Classic wird das zweitgrößte Proof-of-Network-Netzwerk nach Bitcoin werden, sobald Ethereum den Merge abgeschlossen hat.

Es gibt einige sehr mächtige Gruppen, die ein großes wirtschaftliches Interesse daran haben, dass Ethereum als Proof-of-Work-Blockchain fortbesteht: Es ist nach wie vor eine Quelle großer Beunruhigung, dass die Miner nicht einfach still in die Nacht gehen, sondern für ihren Anspruch auf die Zukunft von Ethereum kämpfen.

Ausblick auf die Zeit nach dem Merge

Es ist eine Sache – in der Kryptowirtschaft und in der Wirtschaft im Allgemeinen – kühne Versprechungen zu machen, und eine ganz andere, diese auch zu halten.

Der Bullenmarkt für Ethereum wird den meisten Lesern bekannt vorkommen: ein massiver Rückgang der Emissionen aufgrund der Abschreibung der Miner, plus das Fortbestehen des Staking auf dem aktuellen Niveau und Teilnehmer, die nach stabilen Renditen suchen, zusammen mit dem anhaltenden ETH-Burn durch EIP-1559, was ETH nach dem Merge zu einer der größten deflationären Währungen der Welt macht.

Die Frage für die Anleger lautet: Wie viel von dem Merge ist bereits eingepreist?

Long ETH ist eine sehr stark besetzte Position, und wir können an der Art der gehebelten Auflösungen erkennen, dass es in den letzten Wochen eine allgemeine Verschiebung weg von Short-Auflösungen hin zu Long-Auflösungen gegeben hat.

Mit Ethereum als Infrastrukturbasis von Web3 und der Tatsache, dass es die bei weitem größte Anzahl von Entwicklern und die bei weitem größte Anzahl von Apps und Diensten gibt, die mit Ethereum verbunden sind, hat sich der langfristige Wert von ETH jedoch nicht verändert.

20 % aller aktiven Web3-Entwickler arbeiten an Ethereum. Es besteht also weiterhin ein erhebliches Potenzial, dass die von Ethereum generierten Einnahmen weit über die heutigen 10 Mrd. USD hinausgehen. Mit der Möglichkeit des Einsatzes von Pfandbriefen und der Tatsache, dass sowohl Privatanleger als auch institutionelle Investoren nach Rendite streben, ist Ethereum potenziell die sicherste Blockchain auf dem Markt.

Der Bärenmarkt für Ethereum nach dem Merge ist die Frage, wie sich die Kette von ihren Layer-1-Konkurrenten unterscheidet. Wir wissen, dass Solana, BNB Chain und Avalanche sich an die Fersen von Ethereum heften, aber jeder von ihnen hat noch einen sehr langen Weg vor sich, um auch nur annähernd die Marktdurchdringung von Ethereum zu erreichen oder auch nur die Anzahl von Entwicklern anzuziehen, die bereit sind, ihre Zeit – meist unentgeltlich – in die Arbeit an Verbesserungen zu investieren.

Proof of Stake ist ein System, das an der Wall Street und bei institutionellen Anlegern sehr viel bekannter ist als Proof of Work, wobei ETH ein rentabler Vermögenswert ist, der mit einer Dividendenaktie vergleichbar ist. Die Rendite für eingesetzte ETH lag während des gesamten Bärenmarktes konstant bei etwa 4 %, aber Händler wetten darauf, dass diese variable Rendite nach dem Merge auf bis zu 8 % ansteigen wird [58] .

Institutionen müssen das Problem der Illiquidität sorgfältig abwägen: Token können nur mit dem Shanghai Hard Fork entstaked werden, der nach Vitalik Buterins bester Schätzung im März 2023 stattfinden wird. Die Opportunitätskosten für das sechsmonatige Parken von Geldern in Ethereum (bei gleichzeitiger Rendite) sind also eine Kalkulation, die von Institutionen auf der ganzen Welt durchgeführt wird.

Seit seiner Gründung hat Bitcoin acht Jahre gebraucht, um eine Marktkapitalisierung von 200 Mrd. USD zu erreichen. Ethereum schaffte dieses Kunststück in weniger als sechs Jahren. Da die Anwendungen für den Massenmarkt ein schnelles Wachstum erfahren, Upgrades eine deflationäre Formel schaffen und breitere strukturelle Verbesserungen nur wenige Wochen entfernt sind, scheint das Potenzial für Ethereums Marktwert, den von Bitcoin zu überholen, näher denn je.

Ethereum ist heute viel besser als noch vor ein paar Jahren. Und doch ist die Blockchain nach Einschätzung ihres Miterfinders erst zu 40 % abgeschlossen. Nach dem Merge wird die Ethereum-Blockchain zu etwa 55 % abgeschlossen sein, wobei noch vier größere Research- und Entwicklungszyklen ausstehen. Was die Benutzerfreundlichkeit, die Skalierbarkeit und die interne Wirtschaftlichkeit angeht, gibt es noch viel zu tun.

Aber die Investoren beginnen, Ethereum als das zu betrachten, was es wirklich ist. Es handelt sich nicht um einen statischen Vermögenswert oder eine einfache Währung, sondern um eine sich ständig weiterentwickelnde Basisschicht, auf der Tausende von Anwendungen und Dienstleistungen – sowohl finanzieller als auch nichtfinanzieller Art – aufgebaut sind. Hier wird der wahre Wert und Anwendungsfall von Ethereum deutlich.

Notes

WICHTIGER HINWEIS:

Dieser Artikel stellt weder eine Anlageberatung dar, noch bildet er ein Angebot oder eine Aufforderung zum Kauf von Finanzprodukten. Dieser Artikel dient ausschließlich zu allgemeinen Informationszwecken, und es erfolgt weder ausdrücklich noch implizit eine Zusicherung oder Garantie bezüglich der Fairness, Genauigkeit, Vollständigkeit oder Richtigkeit dieses Artikels oder der darin enthaltenen Meinungen. Es wird davon abgeraten, Vertrauen in die Fairness, Genauigkeit, Vollständigkeit oder Richtigkeit dieses Artikels oder der darin enthaltenen Meinungen zu setzen. Beachten Sie bitte, dass es sich bei diesem Artikel weder um eine Anlageberatung handelt noch um ein Angebot oder eine Aufforderung zum Erwerb von Finanzprodukten oder Kryptowerten.

VOR EINER ANLAGE IN KRYPTO ETP SOLLTEN POTENZIELLE ANLEGER FOLGENDES BEACHTEN:

Potenzielle Anleger sollten eine unabhängige Beratung in Anspruch nehmen und die im Basisprospekt und in den endgültigen Bedingungen für die ETPs enthaltenen relevanten Informationen, insbesondere die darin genannten Risikofaktoren, berücksichtigen. Das investierte Kapital ist risikobehaftet und Verluste bis zur Höhe des investierten Betrags sind möglich. Das Produkt unterliegt einem inhärenten Gegenparteirisiko in Bezug auf den Emittenten der ETPs und kann Verluste bis hin zum Totalverlust erleiden, wenn der Emittent seinen vertraglichen Verpflichtungen nicht nachkommt. Die rechtliche Struktur von ETPs entspricht der einer Schuldverschreibung. ETPs werden wie andere Wer

Über ETC Group

ETC Group bietet erstklassige Produkte für das Investment in digitale Werte wie Kryptowährungen - und das mit Domizil Deutschland. Mit unseren physisch hinterlegten Krypto-ETPs schlagen wir eine Brücke vom klassischen, regulierten Kapitalmarkt in die lebendige Kryptoszene. Unsere ETPs sind der Schlüssel zum Ökosystem der digitalen Vermögenswerte und vereinfachen den Investmentzugang zu Bitcoin, Ethereum und weiteren Kryptowährungen erheblich.

Die ETC Group setzt sich aus einem außergewöhnlichen Team von Finanzdienstleistungsexperten und Unternehmern zusammen, die über Erfahrung mit digitalen Vermögenswerten und regulierten Märkten verfügen. Da Produktqualität und -sicherheit im Mittelpunkt unseres Produktentwicklungsansatzes stehen, ist das Unternehmen bestrebt, kontinuierlich erstklassige börsengehandelte Produkte für institutionelle Kunden auf den Markt zu bringen.

Als Unternehmen hat die ETC Group bereits BTCE auf den Markt gebracht - das weltweit erste börsengehandelte Bitcoin-Produkt mit zentralem Clearing an der Deutschen Börse XETRA, dem größten ETF-Handelsplatz in Europa sowie DA20. Dabei handelt es sich um das weltweit erste Krypto-ETP, das einen MSCI-Index abbildet und einen Schritt in Richtung Investment-Management-Produkte darstellt. DA20 ermöglicht Anlegern ein breites Marktengagement, indem es einen Index von 20 Kryptowährungen abbildet, die etwa 85 % der Kapitalisierung des gesamten Kryptomarktes abdecken.