The biggest crypto story of 2021 has undoubtedly been the rise of serious competition for Ethereum. Among the new crop of contenders vying to knock it from its throne as the largest ecosystem of decentralised apps is Avalanche.

The layer 1, Proof of Stake smart contract blockchain launched its mainnet in September 2020.

Its main focus is on providing smart contract functionality for decentralised finance at faster speeds and lower costs than Ethereum, while also being compatible with that blockchain. Avalanche is EVM and Solidity-compatible, which means that Ethereum-based apps can easily migrate to the chain.

The blockchain is split into three main sub-layers, called “subnets” in Avalanche terminology. The C-Chain or Contract Chain is used for DeFi applications. The X-Chain or Exchange Chain is used for asset transfers, while the P-Chain or Platform Chain is used for staking.

The ultimate goal for the perfect blockchain is to be able to run a network that is broadly decentralised, with bulletproof security, while also able to process internet-scale transaction throughput.

Founder Emin Gün Sirer’s method with Avalanche is to separate out blockchain security mechanisms from other functions like computation and data storage.

The fastest smart contract blockchain?

Avalanche claims to be the fastest smart contract blockchain on the market today, as measured by time-to-finality.

Instead of asking each node in the network to independently verify the correct copy of the ledger of transactions, the Avalanche Consensus Protocol uses random subsampling of nodes in the network to build confidence that the entire set is valid.

AVAX token

Avalanche’s internal currency is the AVAX token. It is used to pay transaction fees on the network and in staking. As a Proof of Stake blockchain, Avalanche offers staking rewards to users who lock up their tokens. At present those staking rewards for delegators are in excess of 9% yield, with 9.5% available for validating nodes [https://www.stakingrewards.com/earn/avalanche/].

AVAX is also, like Ethereum, deflationary over time. 720 million tokens were created at launch and AVAX is burned (removed from circulation) whenever:

- a transaction takes place

- assets are created

- subnets are created

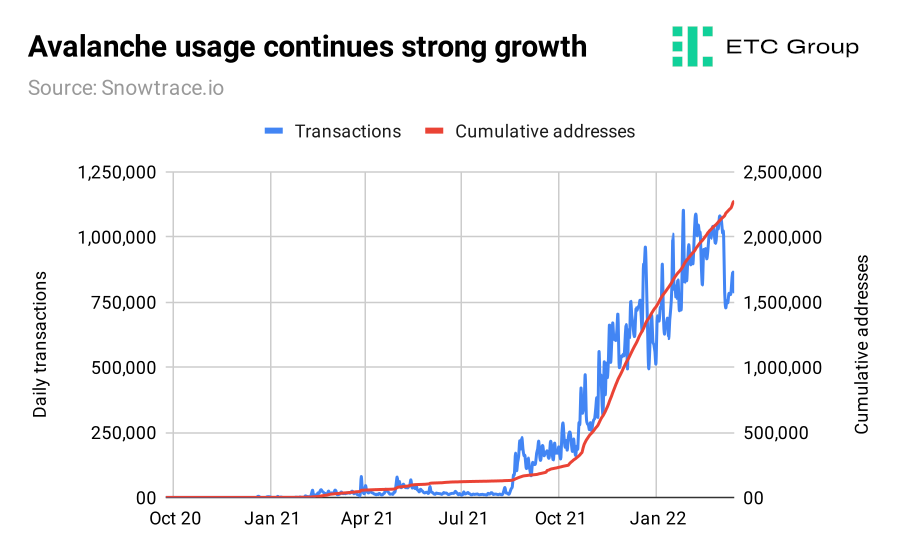

The inflection point for Avalanche’s network growth was October 2021. By then, around 250,000 distinct addresses were using Avalanche, and growth was in the 1,000-1,500 range. In the weeks that followed, the growth turned from a trickle into an exponential curve.

One of the main things that Avalanche has managed to do is to make its UI easy to grasp and simple to use. With Snowtrace.io [https://snowtrace.io/] it has a blockchain explorer to rival Ethereum’s Etherscan [https://etherscan.io/], providing backdated statistics and analytics that show precisely where and how operations are growing.

Rival blockchains could learn much from this user-centric design.

Additionally, there are many, many blockchain projects to choose from, so it is important for investors to note which ones users are actually paying to use. Cryptofees.info shows that [https://cryptofees.info/] Avalanche has the fourth-highest daily revenue total after Ethereum, Uniswap and Binance Smart Chain.

At more than $630,000 daily, the average amount of fees paid to Avalanche are nearly double that of Bitcoin, and 10 times more than smart contract DeFi competitors Solana and Fantom.

Outlook

Avalanche’s clear focus is scaling and DeFi. Sub-second transaction finality is a key feature, and user growth has clearly been rapid. Avalanche’s success in attracting 180+ DeFi protocols to its stable sets it up well for 2022.

If DeFi continues to grow in scale and complexity, then it stands to reason that Avalanche will grow in the same way. Avalanche’s innovation in time-to-finality makes it perfectly suited to complex financial interactions using smart contracts, and we suggest that it could continue to build and capture market share from Ethereum.

AVVISO IMPORTANTE:

Questo articolo non costituisce consulenza finanziaria, né rappresenta un'offerta o un invito all'acquisto di prodotti finanziari. Questo articolo è solo a scopo informativo generale, e non vi è alcuna assicurazione o garanzia esplicita o implicita sulla correttezza, accuratezza, completezza o correttezza di questo articolo o delle opinioni in esso contenute. Si consiglia di non fare affidamento sulla correttezza, accuratezza, completezza o correttezza di questo articolo o delle opinioni in esso contenute. Si prega di notare che questo articolo non costituisce né consulenza finanziaria né un'offerta o un invito all'acquisizione di prodotti finanziari o criptovalute.

PRIMA DI INVESTIRE IN CRYPTO ETP, GLI INVESTITORI POTENZIALI DOVREBBERO CONSIDERARE QUANTO SEGUE:

Gli investitori potenziali dovrebbero cercare consulenza indipendente e prendere in considerazione le informazioni rilevanti contenute nel prospetto base e nelle condizioni finali degli ETP, in particolare i fattori di rischio menzionati in essi. Il capitale investito è a rischio, e le perdite fino all'importo investito sono possibili. Il prodotto è soggetto a un rischio controparte intrinseco nei confronti dell'emittente degli ETP e può subire perdite fino a una perdita totale se l'emittente non adempie ai suoi obblighi contrattuali. La struttura legale degli ETP è equivalente a quella di un titolo di debito. Gli ETP sono trattati come altri strumenti finanziari.

Informazioni su ETC Group

L'ETC Group è nata da una chiara missione: fornire agli investitori l'accesso al vasto potenziale di crescita nell'ambito delle criptovalute e degli asset digitali. Il nostro track record comprovato ci rende un partner affidabile: in oltre tre anni di successi, abbiamo consolidato la nostra posizione come emittenti di cripto-titoli con sede in Germania e siamo diventati un punto di riferimento europeo per soluzioni d'investimento in questo dinamico settore.

Con un solido track record di oltre tre anni, crediamo che sfruttando l'esperienza e le conoscenze del settore finanziario tradizionale e applicandole a questa nuova ed entusiasmante classe di asset, possiamo portare sul mercato prodotti d'investimento di prim'ordine.

Nel giugno del 2020, ETC Group ha lanciato il primo ETP su Bitcoin con compensazione centralizzata al mondo, quotato su Deutsche Börse XETRA, la più grande borsa di ETF in Europa. Da allora, la società è stata un pioniere dei prodotti negoziati in borsa basati sulle valute digitali con numerose idee di prodotto innovative. ETC Group è costantemente impegnata ad ampliare la propria gamma di ETP di qualità istituzionale sulle criptovalute, offrendo agli investitori la possibilità di investire in Bitcoin, Ethereum, Cardano, Solana e altri asset digitali popolari sulle principali borse europee.