- Performance: Im Juli erholten sich Kryptoassets von überverkauften Niveaus, wobei Bitcoin angesichts möglicher Zinssenkungen der Fed besser abschnitt als traditionelle Anlagen, während Ethereum aufgrund von Grayscale-Abflüssen schlechter abschnitt.

- Makro: Die sich verschlechternden Bedingungen für die US-Wirtschaft und den Arbeitsmarkt unterstützen die bevorstehenden Zinssenkungen der Fed, die trotz kurzfristiger Herausforderungen für Bitcoin aufgrund positiver politischer Entwicklungen und einer geringeren Korrelation mit traditionellen Vermögenswerten letztlich von Vorteil sein könnten.

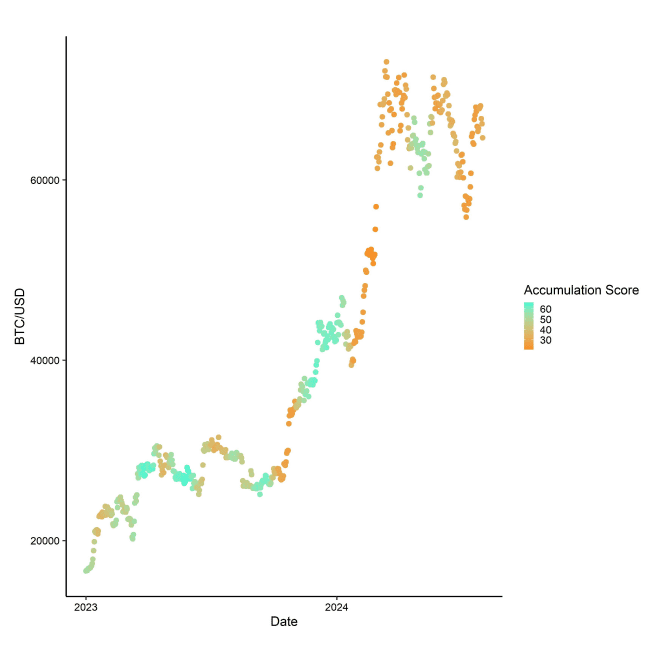

- On-Chain: Im Juli gab es einen taktischen Bitcoin-Kursboden aufgrund der Erschöpfung der Verkäufer, verbesserter Marktbedingungen und politischer Unterstützung. Dies deutet auf das Potenzial für eine erneute Beteiligung Retail-Investoren und einen anhaltenden Aufwärtszyklus hin, der durch die positiven Auswirkungen des Bitcoin-Halbierungsereignisses unterstützt wird.

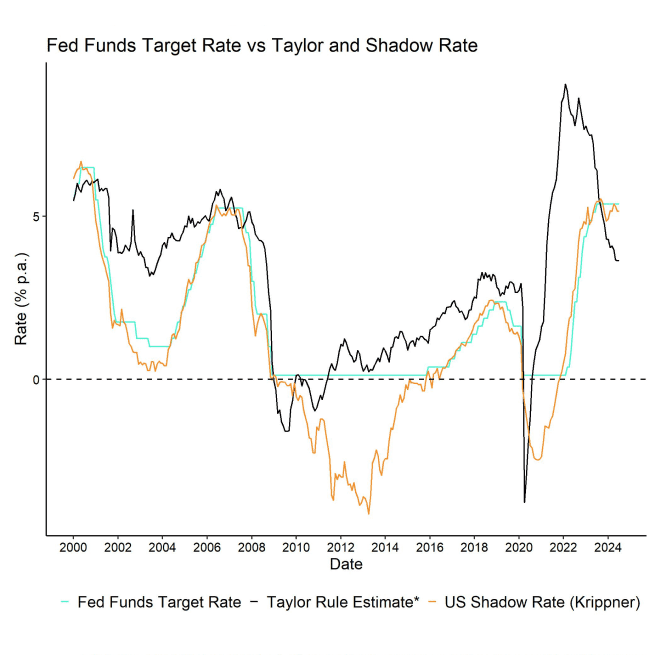

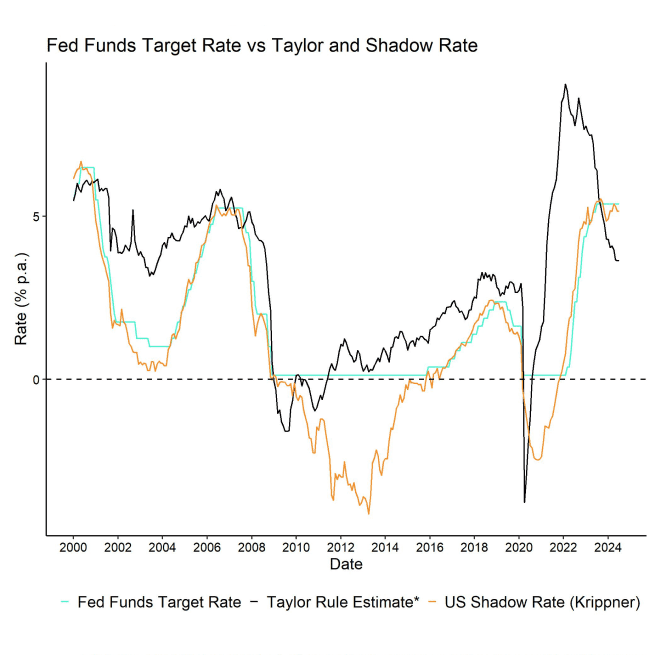

Chart des Monats

*Taylor Rule uses standard coefficients (0.5) and considers both NAIRU estimate and L&W natural rate estimate

Performance

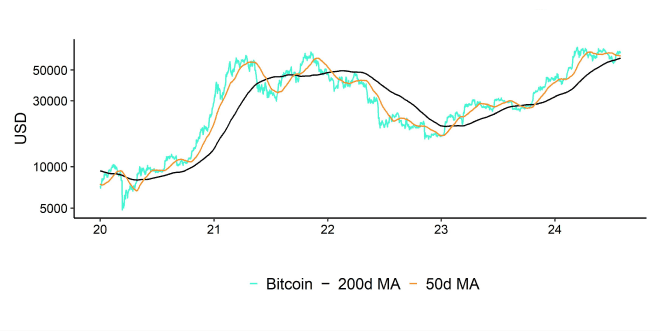

Der Juli war gekennzeichnet durch eine allgemeine Erholung der Kryptoasset-Preise von einer bärischen Stimmung und überverkauften Niveaus. Der Abschluss der Bitcoin-Verkäufe der deutschen Regierung, der mit einer ausgeprägten Kapitulation der BTC-Miner und anderen Faktoren Anfang Juli zusammenfiel, bildete die Grundlage für eine nachhaltigere Erholung im letzten Monat, als die Verkäufer zunehmend erschöpft waren.

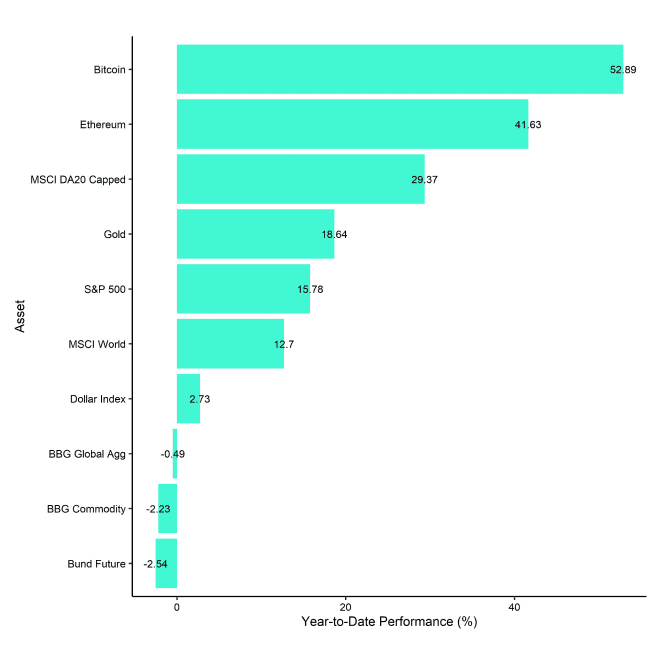

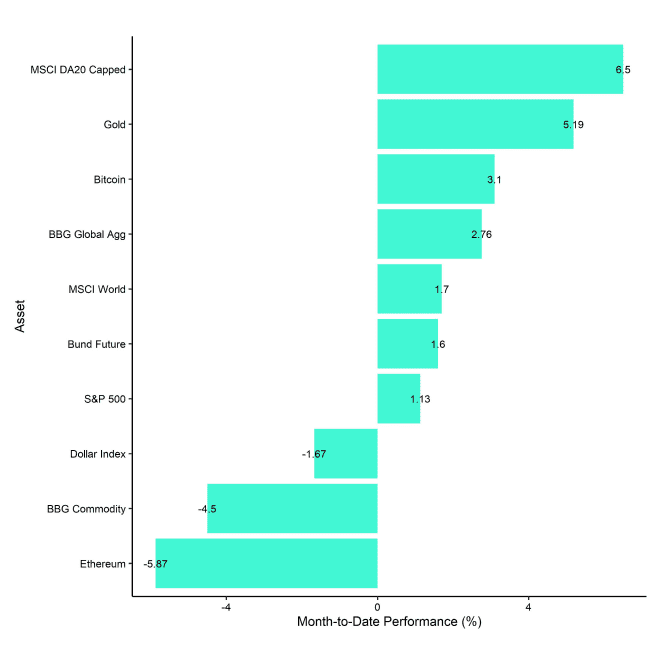

Infolgedessen übertrafen Kryptoassets im Juli traditionelle Vermögenswerte wie Aktien:

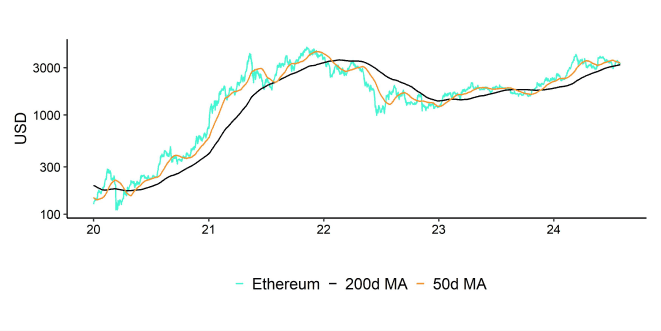

Darüber hinaus debütierten Ethereum-Spot-ETFs am 23. Juli in den USA. Aufgrund der kumulierten Nettoabflüsse aus diesen ETFs schnitt Ethereum im Juli deutlich schlechter ab als Bitcoin. Dies war jedoch hauptsächlich auf die hohen Abflüsse aus dem Flaggschiff Ethereum Trust (ETHE) von Grayscale zurückzuführen, während alle anderen neuen ETFs positive Nettozuflüsse verzeichneten.

Wir gehen davon aus, dass sich diese Nettoabflüsse aus ETHE im Laufe der Zeit allmählich verlangsamen werden, ähnlich wie wir es nach dem Start des Bitcoin-ETF-Handels mit Abflüssen aus dem Grayscale Bitcoin Trust (GBTC) beobachtet haben. Somit dürfte der Verkaufsdruck auf Ethereum über diesen Kanal allmählich nachlassen. Tatsächlich deuten die jüngsten Daten zu den ETF-Strömen in den USA bereits darauf hin, dass sich die Nettoabflüsse aus ETHE verlangsamt haben.

Ein weiteres wichtiges Ereignis war Trumps Rede auf der Bitcoin-Konferenz in Nashville am 27. th Juli, in der er unter anderem Pläne vorstellte, Bitcoin als strategisches Reserve-Asset einzuführen, falls er zum Präsidenten gewählt wird. Dies führte zu einer kurzen Rallye bei Bitcoin in Richtung 70k USD, aber der Markt hat alle Gewinne seit dieser Rede wieder abgegeben, was bedeutet, dass eine positive Rede weitgehend erwartet wurde.

Aus einer reinen Performance-Perspektive scheint ein Sieg von Trump immer noch das bevorzugte Wahlergebnis für die Kryptoasset-Märkte zu sein, was auch durch die Tatsache gestützt wird, dass die Performance von Kryptoassets positiv mit Trumps Wahlchancen korreliert ist und dass große Krypto-Spender Trumps Wahlkampf bisher überwiegend unterstützt haben.

Das ist einer der Gründe, warum Wahlversprechen in hohem Maße von der künftigen Entwicklung dieser Wahlumfragen/Quoten abhängen werden. Wir gehen davon aus, dass die Kryptoasset-Märkte mit dem Näherrücken des Wahltermins am 5. November sensibler auf diese Wahlumfragen/Quoten reagieren werden (und wir werden zu gegebener Zeit auch einen speziellen Forschungsbeitrag zu diesem Thema veröffentlichen).

Auf der Makroebene war ein weiteres wichtiges Ereignis der Crowdstrike-Vorfall, der zu weitreichenden globalen IT-Ausfällen und Kurskorrekturen an den traditionellen Finanzmärkten aufgrund der erhöhten Unsicherheit führte. Bitcoin und andere Kryptoassets erhielten durch diese Entwicklungen jedoch Auftrieb, was zu einer kurzfristigen Performance-Entkopplung zwischen Kryptoassets und Aktien führte. Diese Entkopplung der Wertentwicklung hat sich in gewisser Weise fortgesetzt, da die wichtigsten Aktienindizes auch durch die zunehmenden Rezessionsrisiken in den USA belastet wurden.

Tatsächlich sehen wir eine zunehmende Wahrscheinlichkeit für eine Performance-Entkopplung zwischen Kryptoassets und Aktien in den kommenden Monaten, da die verzögerten positiven Effekte der Bitcoin-Halbierung und günstige politische Entwicklungen in den USA Kryptoassets unabhängig von den zunehmenden US-Rezessionsrisiken unterstützen könnten.

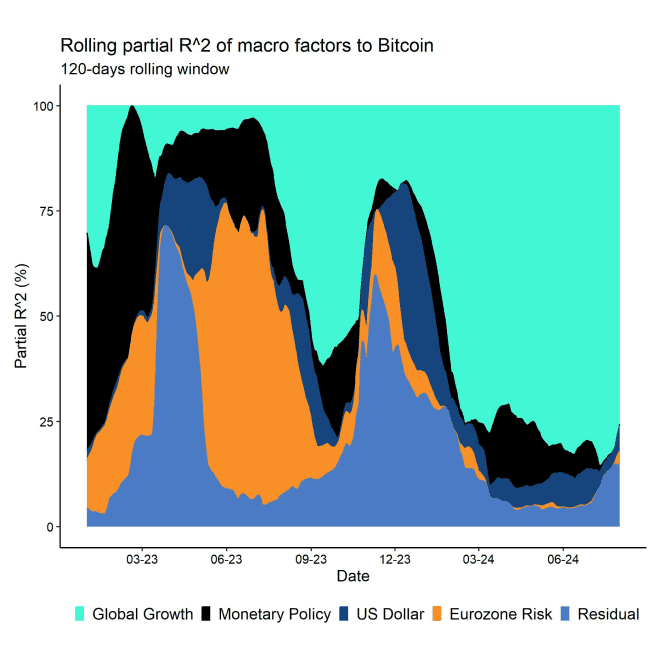

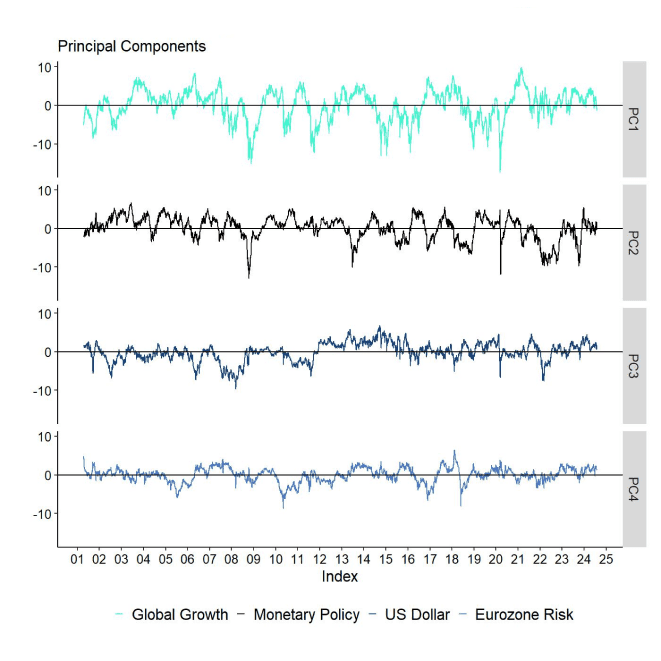

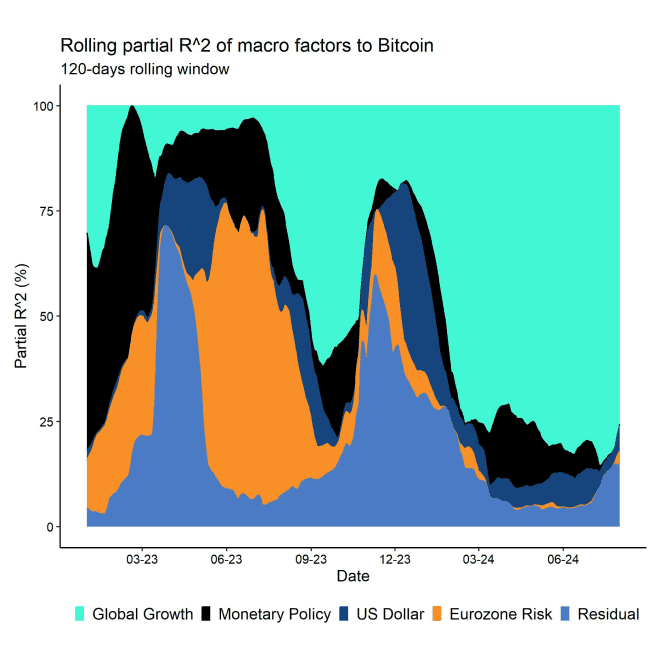

Dies wird auch durch unser quantitatives Makromodell gestützt, das darauf hindeutet, dass der prozentuale Anteil der Bitcoin-Performance-Schwankungen, der durch münzspezifische Faktoren ohne Makrobezug erklärt wird, allmählich zunimmt.

Obwohl der FOMC die Zinssätze auf seiner gestrigen Sitzung unverändert gelassen hat, gehen wir davon aus, dass die Wahrscheinlichkeit einer Zinssenkung im September zunehmen wird, da sich die US-Wirtschaftsdaten wie Inflation und Arbeitslosigkeit höchstwahrscheinlich weiter verschlechtern werden.

Eine Standard-Taylor-Regel deutet bereits darauf hin, dass die Fed "hinter der Kurve" liegt und dass mehrere Zinssenkungen bereits gerechtfertigt sind (Chart des Monats). Dies spiegelt sich auch in den Fed Funds Futures wider, die eine 100%ige Wahrscheinlichkeit für eine Zinssenkung um 25 Basispunkte im September einpreisen.

Sinkende Zinssätze sind tendenziell positiv für knappe Vermögenswerte wie Bitcoin, da diese Perioden in der Regel mit einem schwächeren US-Dollar und steigender makroökonomischer Liquidität verbunden sind.

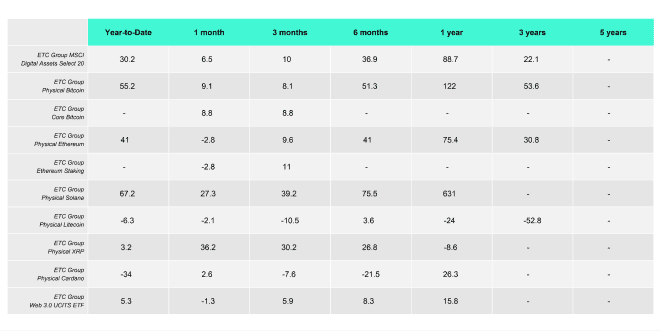

Ein genauerer Blick auf die Wertentwicklung unserer Produkte zeigt auch, dass sich Kryptoassets im Juli überwiegend positiv entwickelt haben, allerdings mit einer großen Streuung der Wertentwicklung unter den Kryptoassets aufgrund der schwachen Performance von Ethereum und anderen Altcoins gegenüber Bitcoin. Davon abgesehen haben XRP und Solana im Juli sowohl Bitcoin als auch Ethereum deutlich übertroffen:

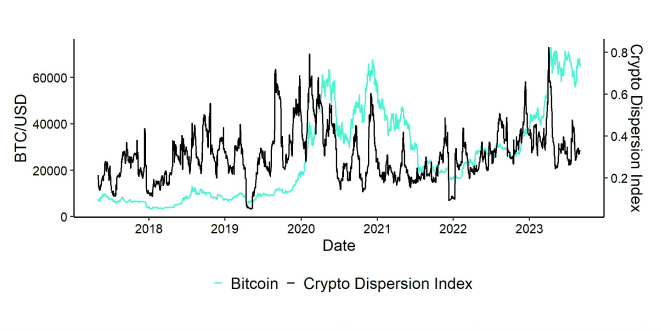

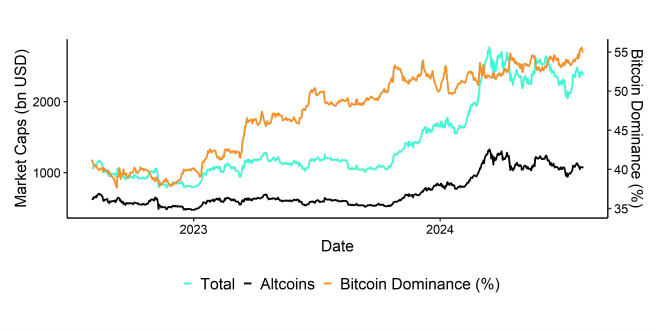

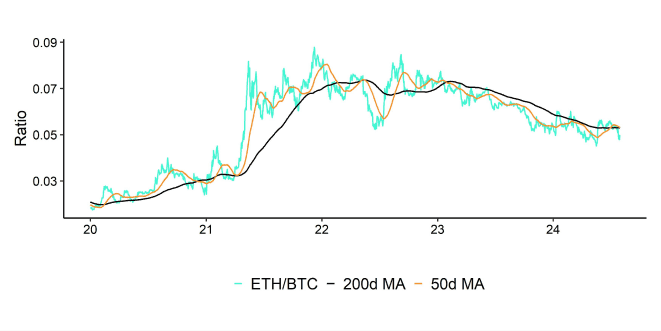

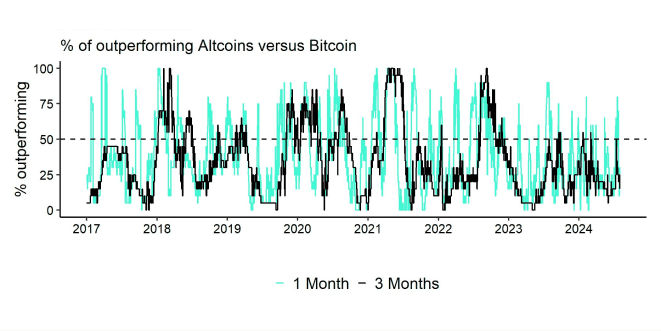

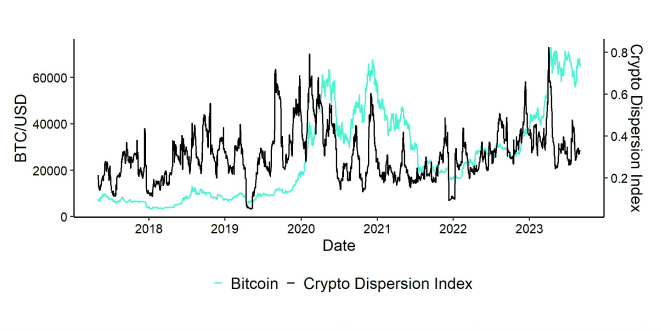

Dennoch schnitten die Altcoins im Juli generell schlechter ab als Bitcoin. Basierend auf unserem "Altseason Index" gelang es nur 25 % der von uns beobachteten Altcoins, Bitcoin auf monatlicher Basis zu übertreffen. Eine geringe Outperformance von Altcoins ist in der Regel ein Zeichen für eine geringe Risikobereitschaft an den Kryptoasset-Märkten. Die Streuung der Wertentwicklung unter den Kryptowährungen bleibt ebenfalls relativ gering, was darauf hindeutet, dass die meisten Altcoins in hohem Maße mit der Wertentwicklung von Bitcoin korrelieren.

Unterm Strich: Im Juli erholten sich die Kryptoassets von überverkauften Niveaus, wobei Bitcoin die traditionellen Vermögenswerte übertraf und Ethereum aufgrund großer Abflüsse aus dem Ethereum Trust von Grayscale zurückblieb. Politische Entwicklungen und das Potenzial für Zinssenkungen der Fed im September könnten Bitcoin weiter unterstützen, während Altcoins im Allgemeinen unterdurchschnittlich abschnitten, was auf eine geringe Risikobereitschaft auf dem Kryptomarkt hindeutet.

Makro-Umgebung

Die allgemeinen Wachstumsaussichten in den USA haben sich in den letzten Wochen weiter verschlechtert, insbesondere die Situation auf dem Immobilienmarkt. Unseres Erachtens hat dies die Argumente für noch frühere Zinssenkungen durch die Fed generell verstärkt.

Eine Standardschätzung nach der Taylor-Regel auf der Grundlage der PCE-Kerninflation und der U3-Arbeitslosenquote deutet bereits auf eine Fed Funds Target Rate von nur 3,5 % hin, verglichen mit einem mittleren Zielsatz von 5,125 %.

*Taylor Rule uses standard coefficients (0.5) and considers both NAIRU estimate and L&W natural rate estimate

Obwohl der FOMC auf seiner gestrigen Sitzung die Zinssätze unverändert gelassen hat, rechtfertigt die allgemeine Wirtschaftslage bereits Zinssenkungen durch die Fed.

Im Allgemeinen gehen wir davon aus, dass die Wirtschaftsdaten weiterhin für eine Zinssenkung der Fed im September sprechen.

Zum einen deuten die Hochfrequenz-Inflationsindikatoren auf eine weitere Verlangsamung der US-Inflationsraten hin. Zum Zeitpunkt der Erstellung dieses Berichts meldet Truflation eine Gesamtinflationsrate von nur 1,5 %, was deutlich unter der letzten offiziellen Zahl von 3,0 % liegt, die von der US-Regierung für Juni 2024 gemeldet wurde.

Darüber hinaus signalisieren Frühindikatoren für den US-Arbeitsmarkt wie die ISM-Teilindizes für das verarbeitende Gewerbe und den Dienstleistungssektor weiterhin eine Verschlechterung der Arbeitsmarktbedingungen. Diese Beobachtung wird auch durch den von der Kansas City Fed erstellten Index der Arbeitsmarktbedingungen bestätigt.

Der tägliche LinkUp-10.000-Index, der die offenen Stellen bei den 10.000 größten Unternehmen in den USA misst, ist ebenfalls weiter rückläufig. Es besteht die Gefahr, dass Kündigungen und Entlassungen nicht mehr so schnell wie zu Beginn des Jahres durch offene Stellen aufgefangen werden, was zu einem Anstieg der Arbeitslosenzahlen und damit der Arbeitslosenquote führen könnte.

Dies scheint durch die Tatsache bestätigt zu werden, dass die Erstanträge auf Arbeitslosenunterstützung - ein weiterer Frühindikator für die Arbeitslosigkeit in den USA - seit Anfang des Jahres tendenziell gestiegen sind. Die Zahl der Anträge auf Arbeitslosenunterstützung ist von 190k zu Beginn des Jahres auf 240k gestiegen.

Zum Zeitpunkt der Erstellung dieses Berichts preist der Fed Funds Futures-Markt eine 100%ige Wahrscheinlichkeit einer Senkung der Fed Funds Target Rate um 25 Basispunkte ein.

Die Wahrscheinlichkeit von Zinssenkungen ist in letzter Zeit aufgrund der jüngsten Aktienmarktschwäche gestiegen und wurde auch durch die zunehmend dovishen Prognosen der Fed-Vertreter gestärkt. Der Fed-Vorsitzende Powell selbst deutete gestern an, dass eine Senkung des Leitzinses der Fed bereits bei der nächsten Sitzung im September auf dem Tisch liegen könnte.

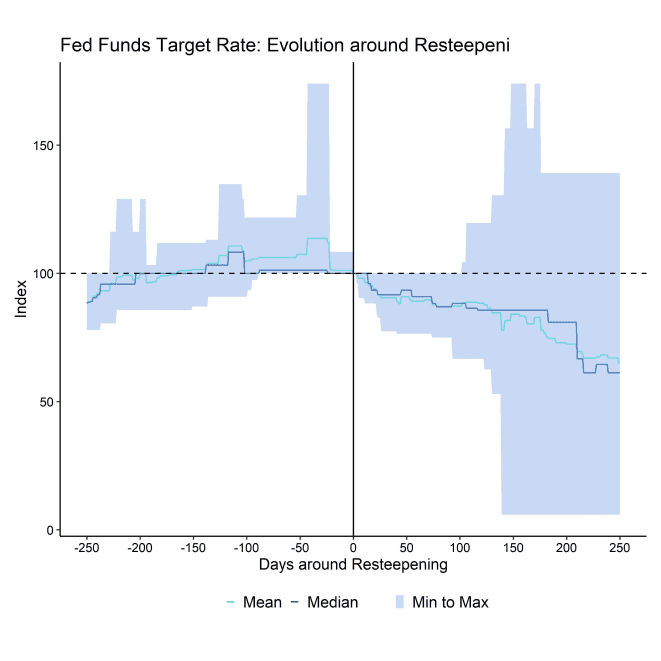

Dies spiegelt sich auch in der jüngsten Versteilerung der US-Renditekurve wider. Zum Zeitpunkt der Erstellung dieses Berichts ist die US-Renditekurve, gemessen an der Laufzeitspanne von 2s10s, nur noch 22 Basispunkte davon entfernt, wieder positiv zu werden.

Der Grund dafür ist, dass die US-Renditekurve in Erwartung von Zinssenkungen der Fed tendenziell steiler wird.

Dies ist tendenziell positiv für Bitcoin und Kryptoassets, da Zinssenkungen der Fed gleichbedeutend mit einem Anstieg der Makroliquidität sind, wie in unserem früheren Bericht über die Liquiditätswende beschrieben.

In diesem Zusammenhang ist die erneute Versteilerung der US-Renditekurve tendenziell ein klares Signal für bevorstehende Zinssenkungen der Fed.

Dies geht auch aus dem folgenden Schaubild hervor, das die Entwicklung der Fed Funds Target Rate in Abhängigkeit von den historischen Rückgängen des Spreads der 2s10-Terms der US-Schatzpapiere seit 1977 zeigt:

Results based on the previous 2s10s UST yield resteepenings since 1977

Das Problem besteht darin, dass diese erneute Vertiefung in der Regel mit einer drastischen Verschlechterung der Arbeitsmarktbedingungen und des Wirtschaftswachstums einhergeht und letztlich den Beginn der Rezession signalisiert.

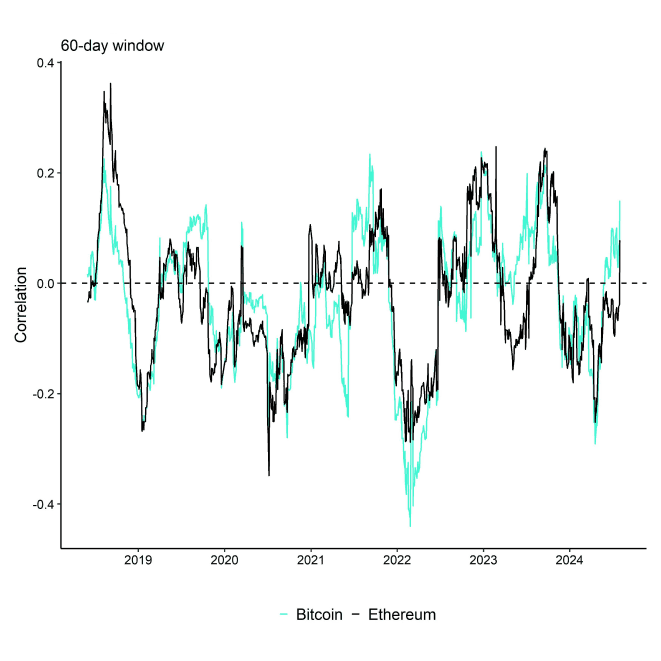

Aus rein quantitativer Sicht wird Bitcoin weiterhin von den Veränderungen der globalen Wachstumserwartungen dominiert. Daher erwarten wir immer noch, dass diese Verschlechterung der US-amerikanischen und globalen Wachstumserwartungen kurzfristig negativ für Bitcoin sein wird.

Die gute Nachricht ist, dass die statistische Relevanz von Residualfaktoren/unerklärten Faktoren für Bitcoin in letzter Zeit zugenommen hat, wie der Anstieg der Residualvariable in unserer Makrofaktor-Regression zeigt:

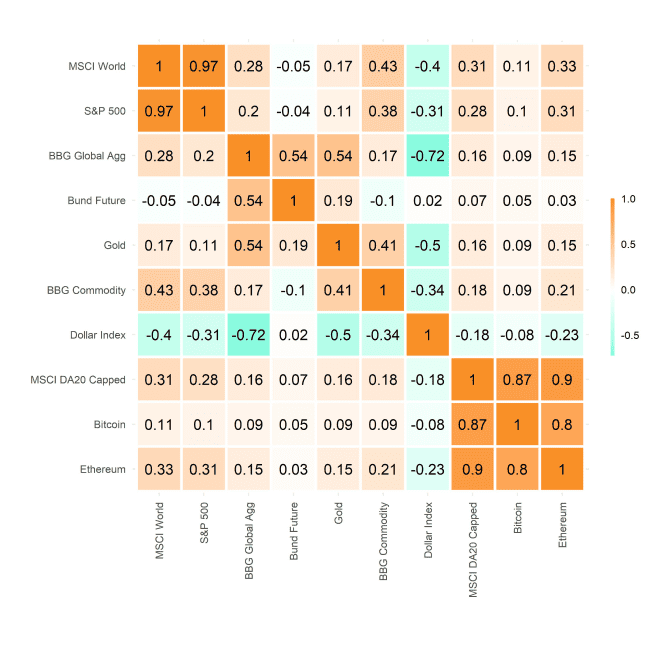

Dies impliziert ein zunehmendes Potenzial für eine Entkopplung der Wertentwicklung zwischen Bitcoin und traditionellen Finanzanlagen, die von dieser wahrscheinlichen Verschlechterung der globalen Wachstumserwartungen stärker betroffen sein könnten.

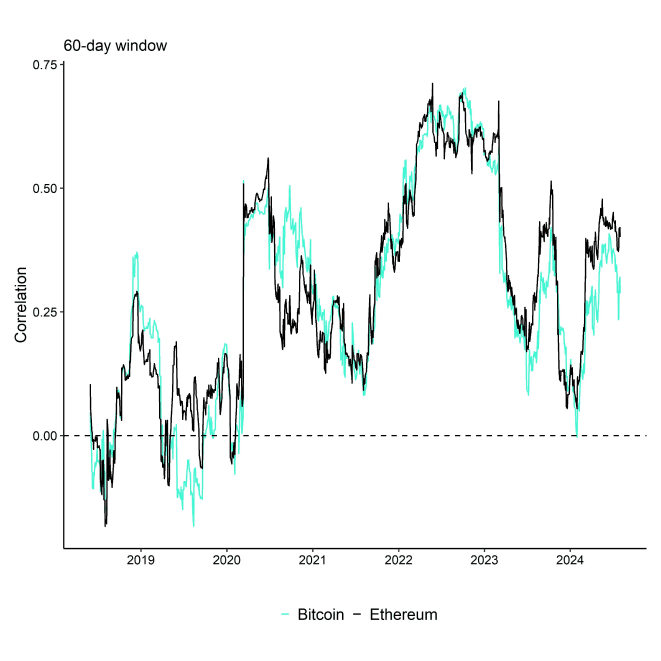

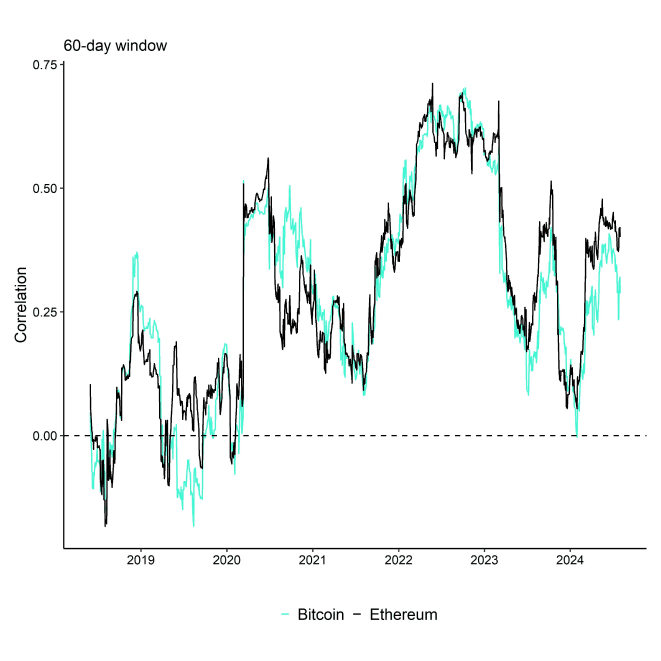

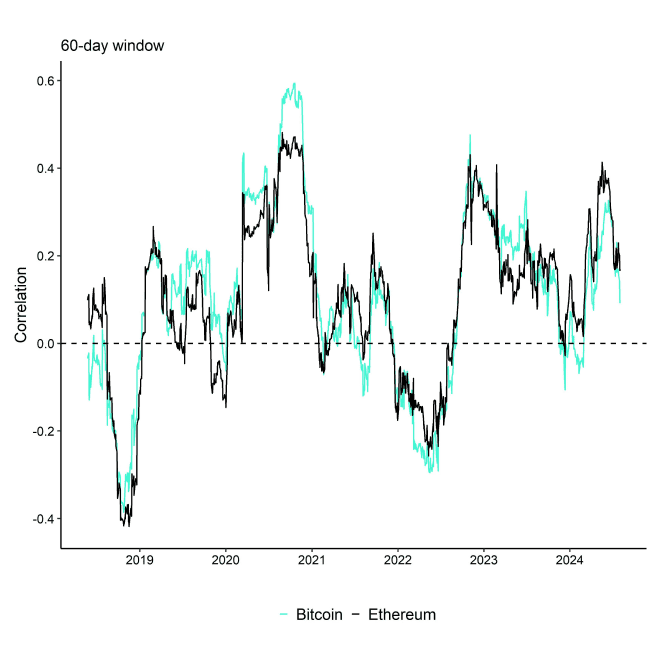

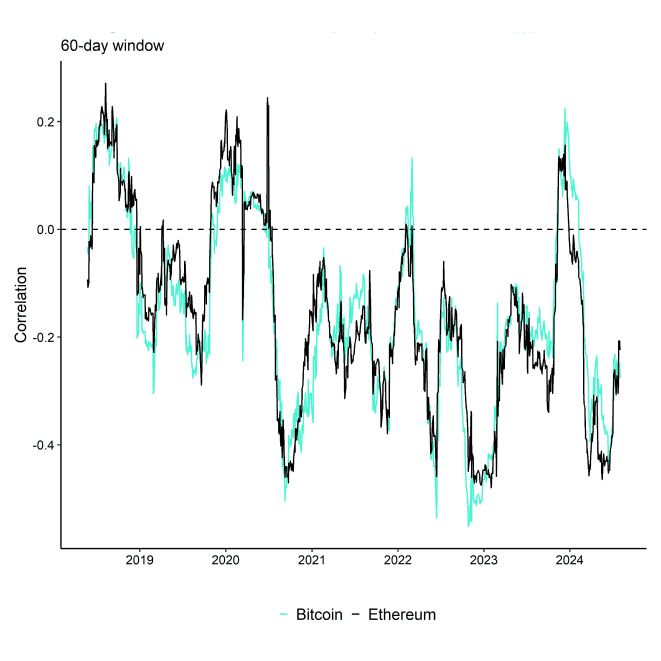

Diese Beobachtung wird auch durch den jüngsten Rückgang der Korrelationen zwischen den wichtigsten Kryptoassets und dem S&P 500 bestätigt:

Der jüngste Rückgang der Korrelationen ist vor allem auf die weltweiten IT-Ausfälle im Zusammenhang mit dem fehlerhaften Software-Update von Crowdstrike zurückzuführen, die traditionelle Vermögenswerte unter Druck setzten und dezentrale Kryptoassets wie Bitcoin begünstigten (wir berichteten hier).

In diesem Zusammenhang sind wir der Meinung, dass Bitcoin eine hervorragende Absicherung gegen einen Anstieg der geopolitischen Risiken sein könnte, wie wir in einem unserer letzten Berichte analysiert haben.

In jedem Fall erwarten wir nach wie vor, dass eine weitere Neubewertung der globalen Wachstumserwartungen nach unten einen kurzfristigen Gegenwind für Bitcoin und Kryptoassets darstellen könnte, sehen aber auch einen zunehmend starken Rückenwind durch die anschließende Wende in der Geldpolitik der Fed.

Die Anleger sollten auf eine erneute Verengung der US-Renditekurve achten, um ein frühes Signal für bevorstehende Zinssenkungen der Fed zu erkennen.

Eine weitere sehr wichtige Entwicklung war die Bitcoin-Konferenz in Nashville am vergangenen Wochenende, auf der wichtige Ankündigungen von US-Politikern gemacht wurden.

Präsidentschaftskandidat Trump hielt am Samstag auf der weltgrößten Bitcoin-Konferenz in Nashville eine Pro-Bitcoin-Rede, in der er unter anderem ankündigte, Bitcoin als strategische Reserve hinzuzufügen, sollte er zum Präsidenten gewählt werden.

Dies wurde auch von der Senatorin von Wyoming, Cynthia Lummis, bekräftigt, die den Teilnehmern der Live-Konferenz offiziell den "Bitcoin Reserve Bill" vorstellte.

Trump hat noch viele andere sehr positive Versprechen gemacht, wie in unserem letzten Wochenbericht hier nachzulesen ist.

Die Tatsache, dass einflussreiche Politiker aktiv auf Kryptoasset-Investoren zugehen, ist wahrscheinlich nur ein Symptom dafür, dass die Akzeptanz von Kryptoassets in den USA, aber auch weltweit, eine kritische Masse erreicht hat, wie in einem unserer jüngsten Berichte hervorgehoben wurde.

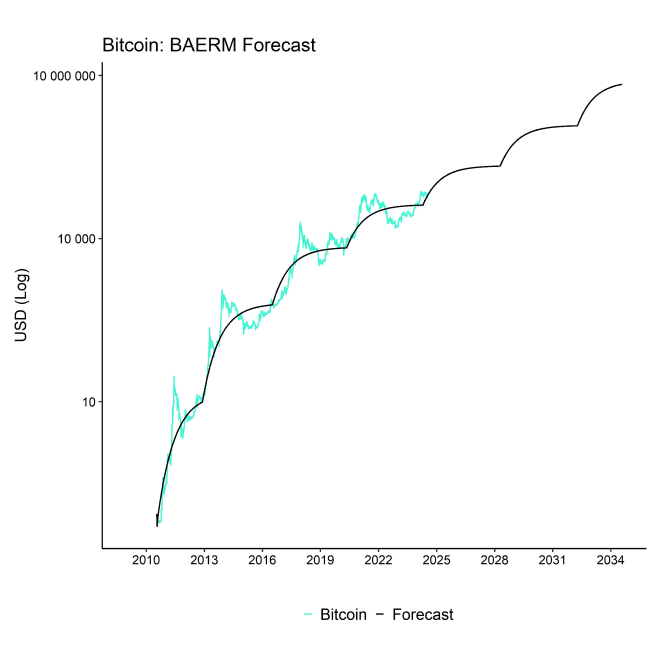

Tatsächlich könnten wir in den kommenden Jahren das erleben, was gemeinhin als "Hyperbitcoinisierung" bezeichnet wird, da die Akzeptanzraten in den USA bereits den Wendepunkt von den "Early Adopters" zur "Early Majority" erreicht haben, an dem sich die Akzeptanz zu beschleunigen beginnt.

Die jüngste Ankündigung eines zweiten staatlichen Pensionsfonds (von Jersey City), Bitcoin in seine langfristige strategische Asset Allocation aufzunehmen, spricht in dieser Hinsicht Bände.

On-Chain-Entwicklungen

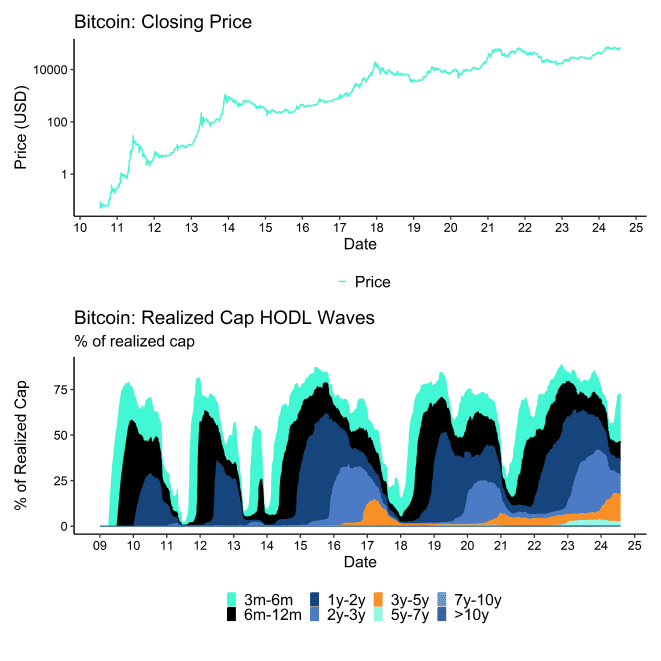

Der Juli kann allgemein als ein Monat beschrieben werden, in dem die Verkäufer zunehmend erschöpft waren und sich anschließend erholten. Vor allem die deutsche Regierung schloss ihre Verkäufe von rund 50.000 BTC ab, die zufällig den Punkt des maximalen Verkaufsdrucks Anfang Juli markierten.

Wie hier beschrieben, kam es zu einer weit verbreiteten Kapitulation, die eine taktische Bodenbildung der Kurse sehr wahrscheinlich machte.

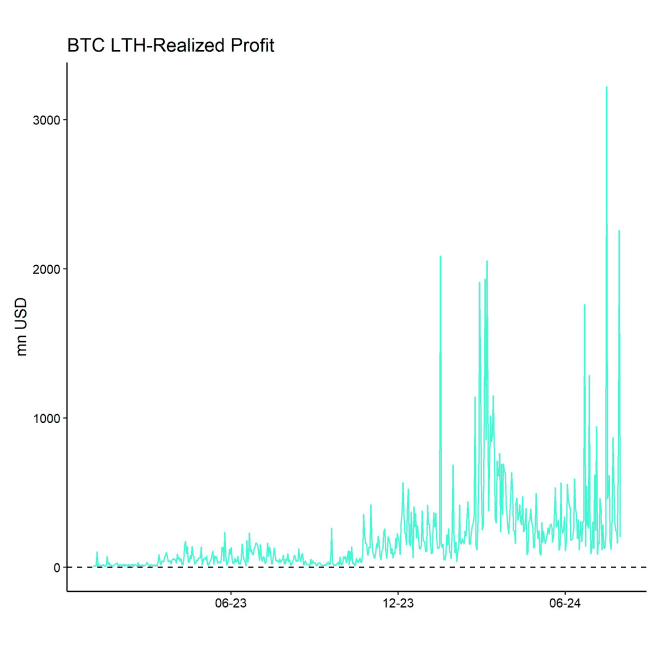

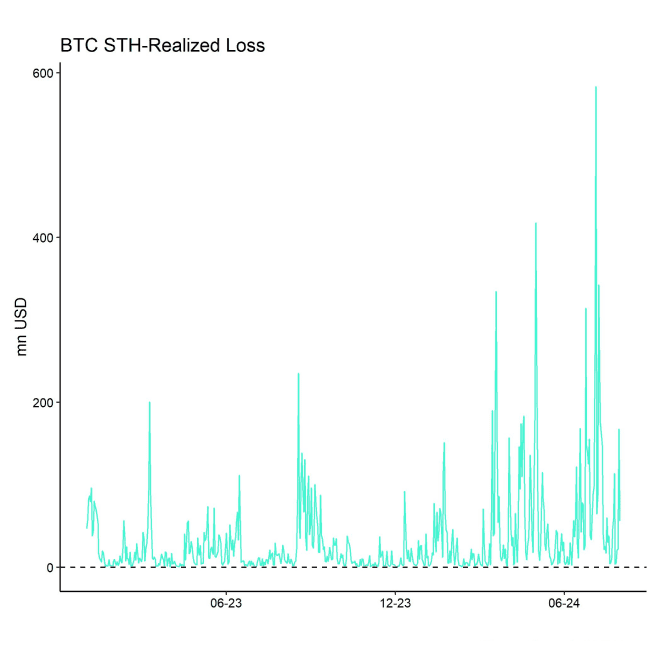

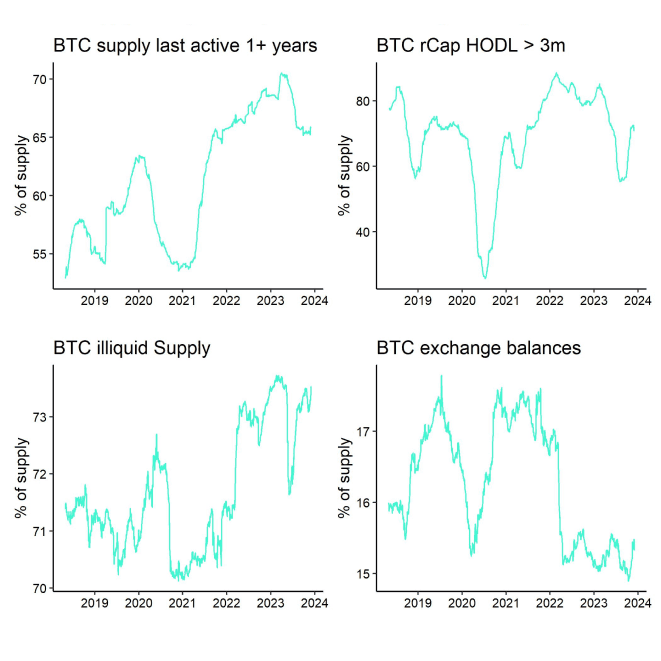

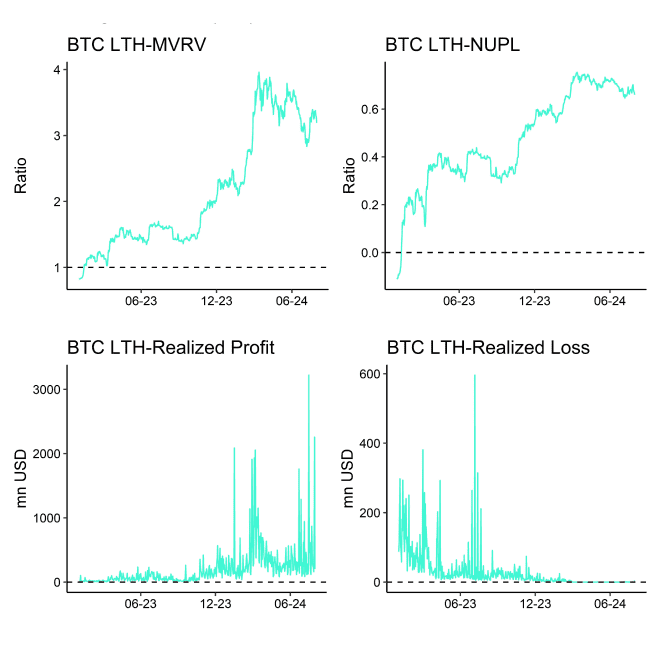

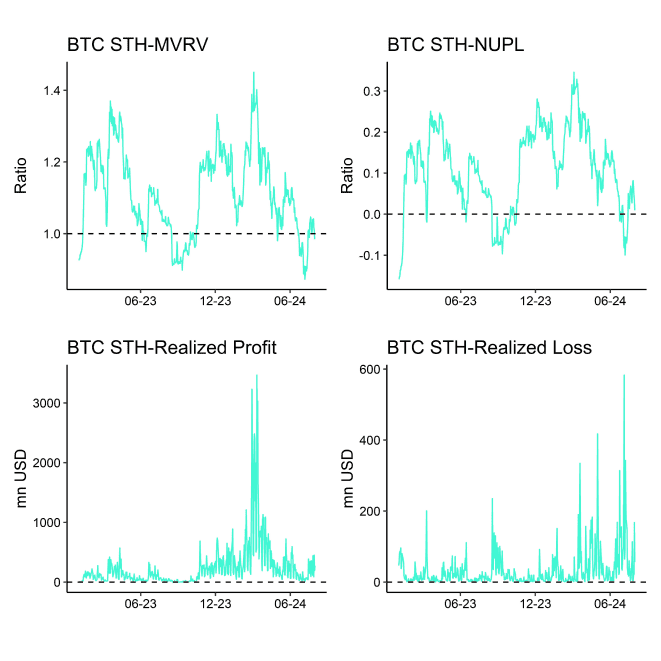

Im Allgemeinen sind sowohl die Gewinnmitnahmen der langfristigen Inhaber (LTH) als auch die kurzfristig realisierten Verluste seit Anfang Juli deutlich zurückgegangen.

Der sprunghafte Anstieg der realisierten Gewinne bei LTH war weitgehend auf die Verkäufe der deutschen Regierung zurückzuführen, während der sprunghafte Anstieg der realisierten Verluste bei STH vor allem auf eine Kapitulation der Wale zurückzuführen war, die den Ausverkauf im Juli verschärfte, aber auch die Grundlage für eine nachhaltigere taktische Bodenbildung schuf.

Beachten Sie, dass kurzfristige Inhaber (langfristige Inhaber) in diesem Zusammenhang als Netzwerkeinheiten definiert werden, die Bitcoin für weniger (mehr) als 155 Tage halten, basierend auf der Methodik von Glassnode.

Seitdem haben wir eine allmähliche Rückkehr der Risikobereitschaft beobachtet, die sich in zunehmenden globalen Bitcoin-ETPs und einem steigenden Markt-Beta globaler Krypto-Hedgefonds widerspiegelt, wie in einem unserer jüngsten Wochenberichte erwähnt.

Andere große langfristige Inhaber wie der Treuhänder von Mt. Gox haben ihre Bitcoins im Juli ebenfalls an die ursprünglichen Gläubiger verteilt, allerdings mit bisher nur geringen Auswirkungen auf den Markt, was ein positives Zeichen ist.

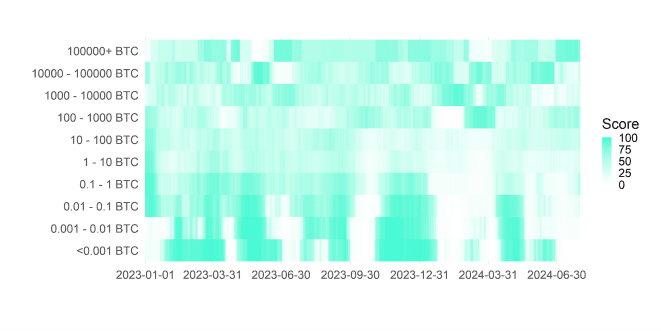

Dennoch war die durchschnittliche Akkumulationsaktivität über alle Wallet-Kohorten hinweg bestenfalls mittelmäßig, aber es gibt erste Anzeichen für einen erneuten Anstieg der Akkumulation, angeführt von sehr großen (+100k BTC) und mittelgroßen Wallet-Kohorten.

Ein gewisser Verkaufsdruck ging im Juli auch von den BTC-Minern aus, die im Juli etwa 125 % ihres geschürften Angebots verkauften, d. h. auch ihre BTC-Reserven aufbrauchten. Dies war jedoch auch auf die Tatsache zurückzuführen, dass die Blöcke deutlich schneller als 10 Minuten abgebaut wurden, was ebenfalls zu einer starken Anpassung der Schwierigkeit nach oben führte.

Positiv zu vermerken ist, dass die Bitcoin-Hash-Rate im Juli ein neues Allzeithoch erreicht hat, was auf einen nachlassenden wirtschaftlichen Druck auf die BTC-Schürfer hindeutet. Auch der Hash-Band-Indikator hat Mitte Juli ein positives Signal gegeben. Daher gehen wir davon aus, dass der Verkaufsdruck der BTC-Miner in den kommenden Monaten ebenfalls abnehmen wird, was dem Bitcoin zusätzlichen Rückenwind verleihen dürfte.

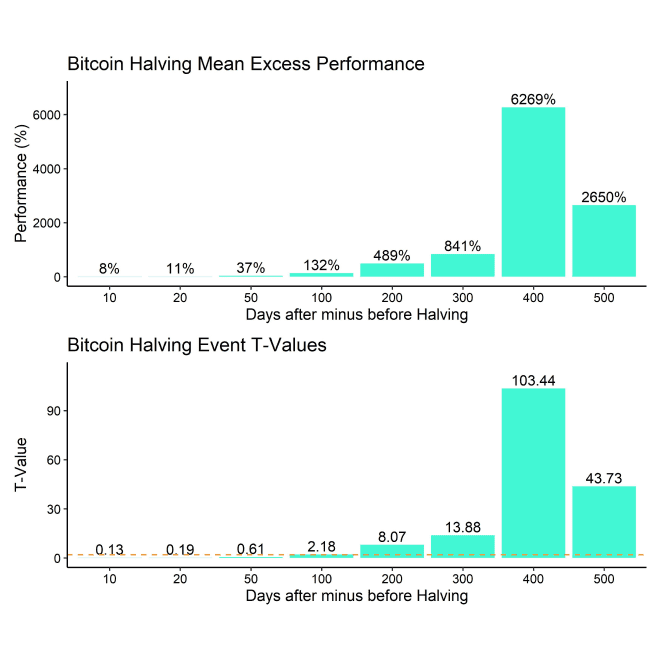

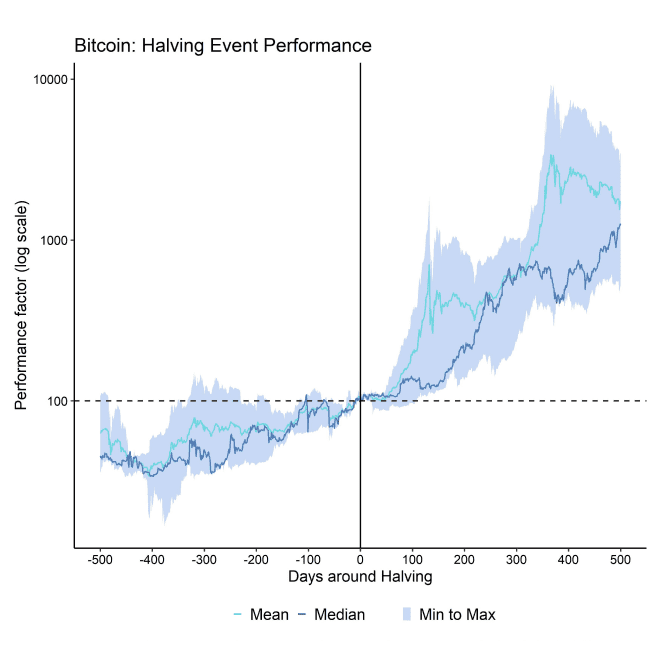

In diesem Zusammenhang ist es auch wichtig zu betonen, dass wir gerade 100 Tage nach dem Halbierungsereignis vom 20. April 2024 vergangen sind.

Basierend auf einer unserer früheren Analysen erwarten wir, dass der Having-Effekt in den nächsten 300 Tagen (bis etwa Mai 2025), also 400 Tage nach dem ursprünglichen Halving-Ereignis, zunehmend an Bedeutung für die Bitcoin-Performance gewinnen wird.

Mean Excess Performance = difference between performance X days after minus X days before the Halving

Orange dashed line denotes 95% level of confidence

Wir denken, dass die jüngste Ankündigung von Trump und anderen Politikern als starker Katalysator dienen könnte, um den durch die Bitcoin-Halbierung ausgelösten fundamentalen Rückenwind zu unterstützen.

Ein erneuter Anstieg der Beteiligung von Privatanlegern wäre ein wichtiges Signal für eine nachhaltige Fortsetzung des Haussezyklus. Die jüngsten politischen Entwicklungen könnten tatsächlich eine Rückkehr zu einer breiteren Beteiligung von Privatanlegern bewirken.

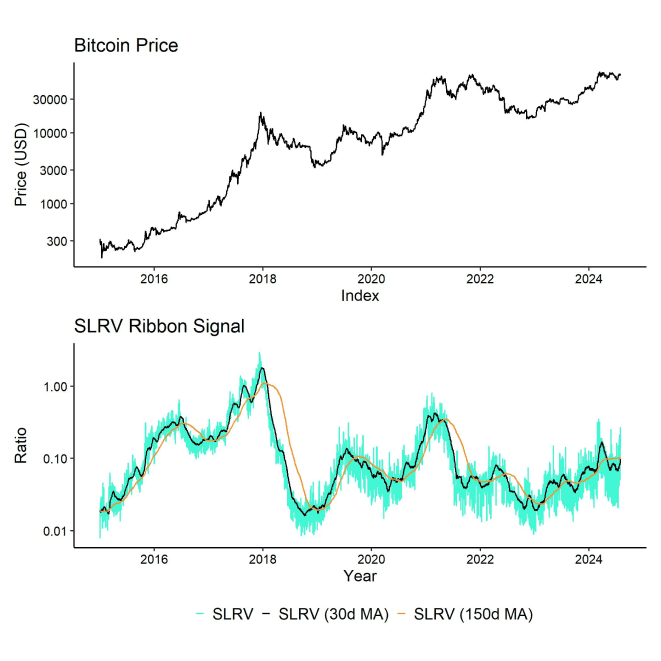

Tatsächlich signalisieren die SLRV-Bänder, dass die Beteiligung von Privatanlegern in letzter Zeit zugenommen zu haben scheint. Das SLRV-Verhältnis misst das Verhältnis zwischen dem kurz- und dem langfristig realisierten Wert, d. h. dem Wert, der von kurzfristigen Inhabern (24-Stunden-Haltefrist) und langfristigen Inhabern (6-12 Monate Haltefrist) umgesetzt wird.

Ein Anstieg dieses Verhältnisses bedeutet, dass der Anteil des kurzfristigen Transaktionswerts und des investierten Kapitals zunimmt, was ein Zeichen für die Beteiligung von Privatkunden ist.

Wir glauben, dass dies eine notwendige Bedingung für einen anhaltenden Bullenzyklus ist, und die jüngsten Ankündigungen von Trump und anderen könnten ein wichtiger Vorbote dafür sein. Tatsächlich haben wir im Zusammenhang mit Trumps Rede auf der Bitcoin-Konferenz einen Anstieg der Google-Suchanfragen nach "Bitcoin" festgestellt, was auf ein zunehmendes Interesse von Privatanlegern an diesem Thema hinweist.

Ein weiteres positives Zeichen ist die Tatsache, dass der Markt einen großen Teil des Überhangs an "Altbeständen" (GBTC-Abflüsse, Mt. Gox-Vertrieb, Verkäufe von Regierungsstellen, BTC-Miner-Vertrieb) verdaut zu haben scheint, was sich positiv auf den Markt auswirkt, da der Verkaufsdruck seitens dieser Stellen abnimmt.

In diesem Zusammenhang scheinen die BTC-Miner den Großteil des durch das Halving verursachten Umsatzrückgangs, der zu einem Rückgang der Hash-Rate führte, verdaut zu haben. Die Bitcoin-Hash-Rate insgesamt hat kürzlich neue Höchststände erreicht, was darauf hindeutet, dass die Bitcoin-Miner insgesamt aus wirtschaftlicher Sicht weniger unter Druck stehen. Das Hashband-Signal, das im Bericht des letzten Monats vorgestellt wurde, hat ebenfalls wieder ein positives Signal gesendet.

Unterm Strich: Im Juli kam es zu einer verstärkten Erschöpfung der Verkäufer und einer Erholung des Bitcoin, die durch den Verkauf von 50.000 BTC durch die deutsche Regierung gekennzeichnet war, was zu einer weit verbreiteten Kapitulation und einem taktischen Preistief führte. Die verbesserten Marktbedingungen, die durch erhöhte Bitcoin-ETPs und eine rekordverdächtige Bitcoin-Hash-Rate belegt sind, in Kombination mit politischer Unterstützung, deuten auf ein Potenzial für eine erneute Beteiligung von Privatanlegern und einen anhaltenden Bullenzyklus hin, der durch die erwarteten positiven Auswirkungen des Bitcoin-Halving-Ereignisses im nächsten Jahr gestützt wird.

Unterm Strich

- Performance: Im Juli erholten sich Kryptoassets von überverkauften Niveaus, wobei Bitcoin angesichts möglicher Zinssenkungen der Fed besser abschnitt als traditionelle Anlagen, während Ethereum aufgrund von Grayscale-Abflüssen schlechter abschnitt.

- Makro: Die sich verschlechternden Bedingungen für die US-Wirtschaft und den Arbeitsmarkt unterstützen die bevorstehenden Zinssenkungen der Fed, die trotz kurzfristiger Herausforderungen für Bitcoin aufgrund positiver politischer Entwicklungen und geringerer Korrelation mit traditionellen Vermögenswerten letztlich von Vorteil sein könnten.

- On-Chain: Im Juli kam es zu einem taktischen Bitcoin-Preis-Tiefpunkt aufgrund der Erschöpfung der Verkäufer, verbesserter Marktbedingungen und politischer Unterstützung, was das Potenzial für eine erneute Beteiligung von Privatanlegern und einen anhaltenden Aufwärtszyklus nahelegt, der durch die positiven Auswirkungen des Bitcoin-Halbierungsereignisses unterstützt wird.

Anhang

Überblick über den Kryptoasset-Markt

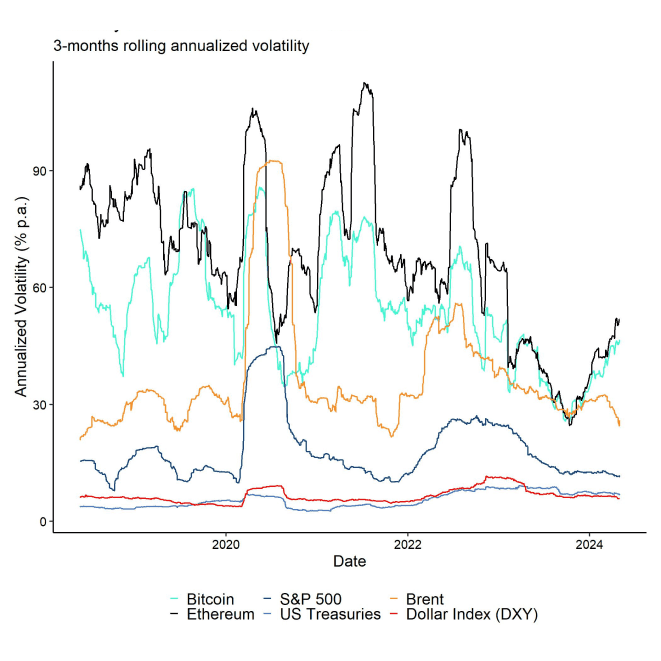

Kryptoassets & Makroökonomie

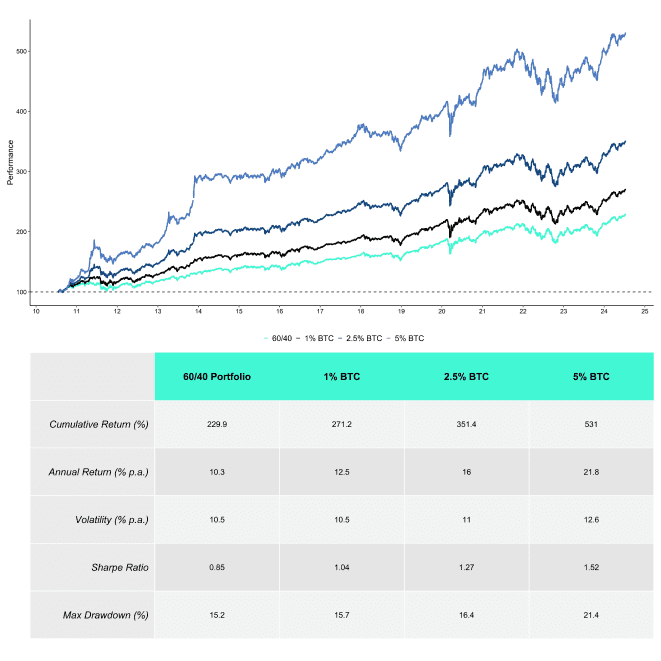

Kryptoassets & Multiasset-Portfolios

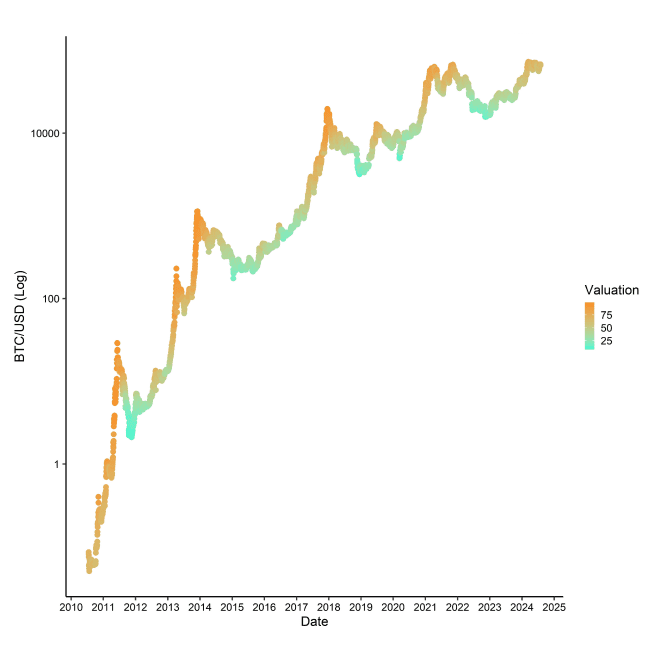

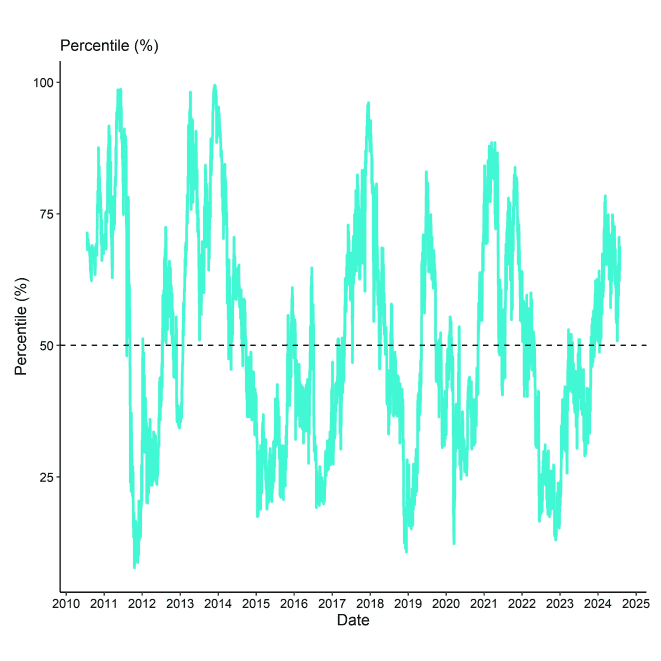

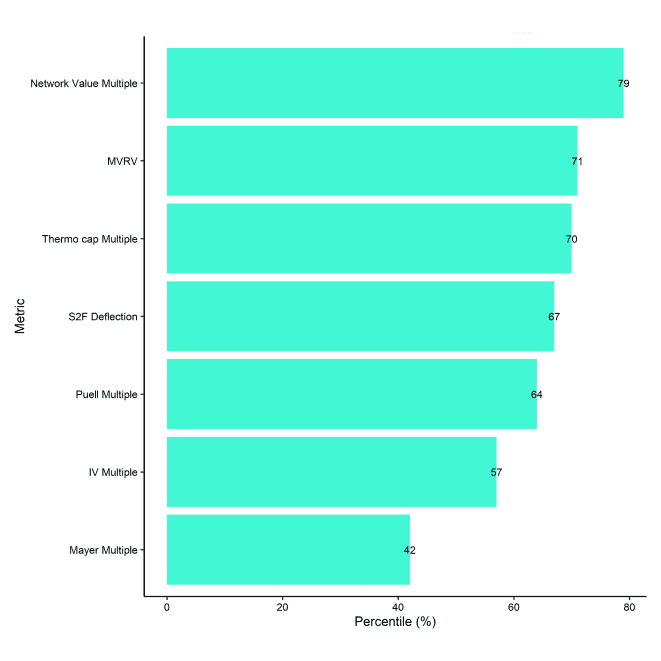

Kryptoasset-Bewertungen

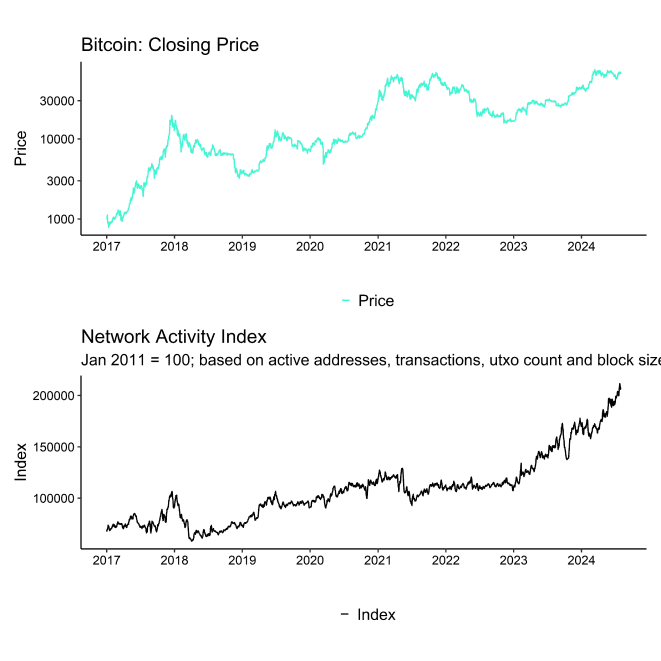

On-Chain-Grundlagen

WICHTIGER HINWEIS:

Dieser Artikel stellt weder eine Anlageberatung dar, noch bildet er ein Angebot oder eine Aufforderung zum Kauf von Finanzprodukten. Dieser Artikel dient ausschließlich zu allgemeinen Informationszwecken, und es erfolgt weder ausdrücklich noch implizit eine Zusicherung oder Garantie bezüglich der Fairness, Genauigkeit, Vollständigkeit oder Richtigkeit dieses Artikels oder der darin enthaltenen Meinungen. Es wird davon abgeraten, Vertrauen in die Fairness, Genauigkeit, Vollständigkeit oder Richtigkeit dieses Artikels oder der darin enthaltenen Meinungen zu setzen. Beachten Sie bitte, dass es sich bei diesem Artikel weder um eine Anlageberatung handelt noch um ein Angebot oder eine Aufforderung zum Erwerb von Finanzprodukten oder Kryptowerten.

VOR EINER ANLAGE IN KRYPTO ETP SOLLTEN POTENZIELLE ANLEGER FOLGENDES BEACHTEN:

Potenzielle Anleger sollten eine unabhängige Beratung in Anspruch nehmen und die im Basisprospekt und in den endgültigen Bedingungen für die ETPs enthaltenen relevanten Informationen, insbesondere die darin genannten Risikofaktoren, berücksichtigen. Das investierte Kapital ist risikobehaftet und Verluste bis zur Höhe des investierten Betrags sind möglich. Das Produkt unterliegt einem inhärenten Gegenparteirisiko in Bezug auf den Emittenten der ETPs und kann Verluste bis hin zum Totalverlust erleiden, wenn der Emittent seinen vertraglichen Verpflichtungen nicht nachkommt. Die rechtliche Struktur von ETPs entspricht der einer Schuldverschreibung. ETPs werden wie andere Wer

En

En  Fr

Fr  De

De