ETF, ETC o ETN

Una panoramica dei prodotti negoziati in borsa in Europa

Una panoramica dei prodotti negoziati in borsa in Europa

Con la recente approvazione di un Bitcoin ETF negli Stati Uniti, è esploso l’interesse per i Prodotti negoziati in borsa. L’emergere di questi prodotti finanziari che offrono esposizione ad asset digitali annuncia una nuova era per gli investitori istituzionali e retail. La capitalizzazione di mercato totale di tutte le criptovalute, token e asset digitali ammonta a circa USD 2.600 miliardi al momento della stesura del presente documento, according to Coinmarketcap, pertanto gli investitori sono naturalmente in cerca di modi per ottenere un’esposizione sicura e comprensibile a questo settore in crescita, che non comporti il processo talvolta complesso di acquisto e detenzione di criptovalute su borse valori come Coinbase o Kraken. Vi è tuttavia molta confusione riguardo alla struttura di questi prodotti finanziari. Qual è dunque la differenza tra un ETP, un ETF, un ETC e un ETN?

In breve, ETF, ETN ed ETC sono una famiglia di prodotti finanziari che rientrano tutti nella classificazione di ETP o ETI. Gli ETP sono un altro nome per gli ETI, ma questi ultimi vengono utilizzati raramente in questi giorni.

Gli ETF, ETN ed ETC funzionano tutti in modo pressoché identico. Ciascuno di essi può essere negoziato su borse regolamentate, che sono supervisionate dalle autorità di vigilanza, con le normali protezioni per gli investitori fornite da questo tipo di supervisione, e offre agli investitori un’esposizione 1 a 1 a un asset o a un indice sottostante.

Il vantaggio principale per gli investitori che detengono un ETF, ETN o ETC consiste nell’acquisire un’ampia esposizione a un particolare indice o settore di mercato senza dover acquistare e detenere centinaia di titoli e azioni, o nel riuscire a tenere traccia del prezzo di un singolo asset di uso comune come oro, Bitcoin o Ethereum senza doversi preoccupare di provvedere autonomamente alla custodia di tali asset.

Le caratteristiche principali comuni a tutti gli ETN, ETF ed ETC sono le seguenti:

Gli ETN, ETF ed ETC possono essere quotati ovunque, dalla tedesca Deutsche Börse XETRA alla Borsa di New York

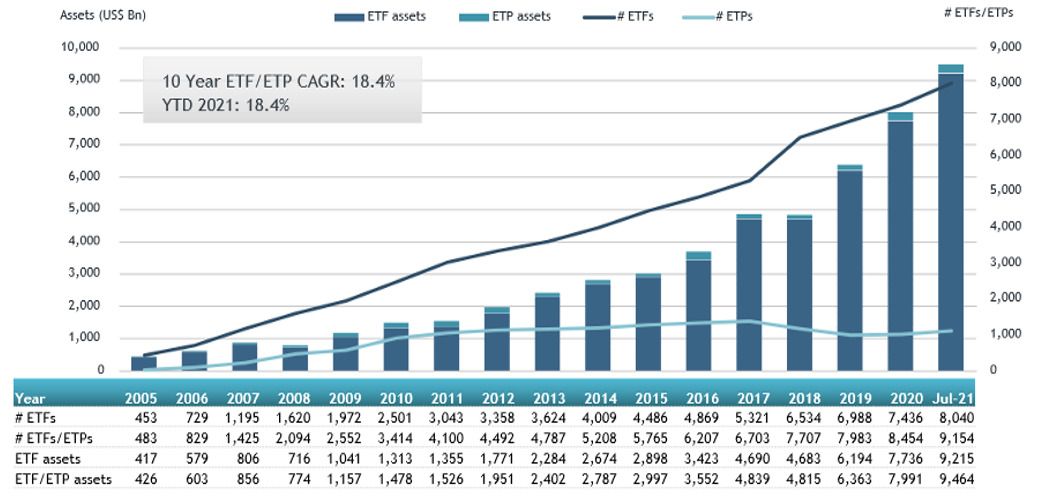

Esiste una propensione apparentemente incontenibile per questo tipo di strumenti finanziari e l’importo investito in ETP a livello globale continua a infrangere record, mese dopo mese.

Gli asset in gestione in tutti gli ETP a livello globale hanno raggiunto USD 7.000 miliardi USD 7.000 miliardi a settembre 2020, USD 8.560 miliardi by the end of Q1 2021, and USD 9.460 miliardi a fine luglio 2021, che sono gli ultimi dati forniti dal fornitore di dati del settore ETFGI. Nell’esercizio chiuso a luglio 2021, in questi prodotti sono confluiti flussi netti pari a USD 739,5 miliardi da parte degli investitori, quasi il doppio rispetto agli USD 373 miliardi registrati nello stesso periodo del 2020.

Asset ETP ed ETF globali a luglio 2021

A luglio 2021 sono stati quotati oltre 9.000 ETP in tutto il mondo, un aumento rispetto ai soli 483 del 2005. Sono dunque molto popolari, a dir poco.

A complicare il quadro c’è un problema importante, ossia le convenzioni di denominazione. I termini ETP ed ETF vengono spesso utilizzati in modo intercambiabile, anche nella stampa finanziaria di tendenza dominante. Questo non è sorprendente, se si considera che gli ETF costituiscono oltre il 90% dell’utilizzo di ETP, ma rende più difficile individuare le differenze rilevanti tra questi prodotti finanziari.

Gli ETF o gli Exchange Traded Fund (fondi negoziati in borsa) sono una forma d’investimento molto diffusa che solitamente offre esposizione a un singolo asset o a un paniere di asset (titoli azionari e azioni di società quotate, obbligazioni o criptovalute). Possono essere detenuti in conti di negoziazione o conti fiscalmente vantaggiosi come gli ISA e SIPP nel Regno Unito o gli IRA negli Stati Uniti. I fornitori del Fondo acquistano gli asset sottostanti e successivamente vendono le azioni di quel Fondo agli investitori. Gli azionisti possiedono una porzione dell’ETF, ma non detengono le azioni o le obbligazioni sottostanti stesse.

Gli ETC (Materie prime/valute negoziate in borsa o Criptovalute negoziate in borsa) sono un tipo di strumento finanziario rappresentativo di una materia prima, come petrolio, legname, caffè, metalli preziosi quali oro e argento, o criptovalute come Bitcoin o Ethereum.

Come gli ETF, gli ETC replicano passivamente l’andamento del prezzo degli asset sottostanti a cui fanno riferimento.

Gli ETC sono strumenti di debito, ma a differenza degli ETN rappresentano un investimento diretto da parte dell’emittente nella materia prima stessa (o in derivati, come ad es. contratti future sulla materia prima). Dunque, gli ETC devono acquistare e detenere oro fisico, petrolio, legname o Bitcoin e pertanto sono considerati molto più sicuri degli ETN. Come per gli ETF, gli emittenti vendono azioni degli ETC agli investitori e gli azionisti possiedono una parte dell’ETC, ma non le materie prime sottostanti stesse.

ETC Group ha coniato il termine “Criptovalute negoziate in borsa”, in quanto, come gli ETC su oro e petrolio tradizionali, sono garantiti al 100%, ossia detengono il 100% degli asset che rappresentano sul mercato. Ad esempio, il BTCE – ETC Group Physical Bitcoin (BTCE) ha asset in gestione per oltre USD 1,4 miliardi al momento della stesura del presente documento. Ciò significa che al 25 novembre 2021 ETC Group custodisce per conto degli investitori oltre 24.000 bitcoin in cold storage presso un depositario regolamentato e specializzato in asset digitali.”

"I prodotti della società consentono in particolare agli investitori di ottenere il rimborso fisico di Bitcoin, Ethereum, ecc. in cui hanno investito. In alternativa alla vendita in borsa, gli investitori possono chiedere il rimborso delle proprie azioni e ricevere le criptovalute stesse. La caratteristica del rimborso fisico rende i prodotti pienamente fungibili, motivo per cui essi replicano così fedelmente l’andamento e il valore degli asset sottostanti. In caso contrario, i market maker vedrebbero immediatamente le opportunità di arbitraggio e le differenze di prezzo. Infine, gli investitori possono essere sempre certi di avere accesso diretto all’asset sottostante, se lo desiderano. "

"ETC Group ha anche strutturato in modo specifico i propri prodotti, come BTCE o ZETH – ETC Group Physical Ethereum (ZETH), adattandoli perfettamente alle caratteristiche degli ETC su oro fisico presenti sulle borse in cui sono quotati, ad esempio sulla Deutsche Börse Xetra tedesca.

Sebbene la classificazione delle criptovalute/asset digitali non sia ancora stata esplicitamente determinata dalle autorità di vigilanza del mercato, la SEC, che sovrintende alla regolamentazione dei titoli e alla tutela degli investitori negli Stati Uniti, ancora nel 2018 riteneva che Bitcoin ed Ethereum non fossero titoli. Anche i prodotti futures su Bitcoin negli Stati Uniti sono regolamentati dall’organismo di controllo sulle materie prime, la CFTC.

Gli ETN (Notes negoziati in borsa) sono più controversi rispetto agli altri ETP qui elencati, poiché sono strumenti di debito senior non garantiti. Tecnicamente, i titoli di debito senior sono considerati più sicuri di altri tipi di debito, in quanto equivalgono a denaro preso in prestito che un emittente deve rimborsare per primo in caso di fallimento.

Ma mentre un ETC detiene alcune materie prime fisicamente rimborsabili (oro, Bitcoin) e un ETF detiene una serie di titoli (azioni, obbligazioni), gli ETN nella loro forma più comune non detengono nulla. Sostanzialmente sono titoli di credito emessi principalmente da banche, ad esempio Barclays, Credit Suisse, Deutsche Bank o Morgan Stanley.

A fronte della ricezione del denaro in prestito, la banca promette di replicare la performance di un indice, al netto di una commissione di gestione. Se una banca non è in grado di mantenere tale promessa, gli investitori avranno poche possibilità di recuperare il denaro.

Sebbene l’insolvenza delle banche sia estremamente improbabile, va ricordata la crisi finanziaria del 2007-2008 e il crollo di Lehman Brothers. Tra gli strumenti finanziari lasciati nel limbo dalla bancarotta figurano tre ETN con circa USD 13 mln di asset in gestione: l’Opta Lehman Brothers Commodity Index ETN (LCBI), l’Opta LBCI Pure Beta Total Return Index ETN (RAW) e l'Opta S&P Private Equity Index Net Return ETN (PPE).

Sono stati i primi ETN a chiudere in assoluto e soltanto dopo quattro anni Lehman Brothers ha avviato una procedura fallimentare dando inizio al pagamento dei crediti agli investitori ETN. Tali pagamenti sono iniziati nel 2012 e dopo sei anni erano ancora in corso.

Gli ETN possono con o senza leva finanziaria. Gli ETN con leva finanziaria sono più volatili (soggetti a oscillazioni di prezzo) rispetto agli ETN senza leva finanziaria.

Gli ETN sono di gran lunga la famiglia di Prodotti negoziati in borsa meno diffusi. Le critiche mettono in rilievo il fatto che questi prodotti sono associati a un rischio di credito sostanziale, vale a dire il rischio che l’emittente (la banca) diventi inadempiente, lasciando gli investitori non in grado di ottenere il rimborso del costo del proprio investimento.

Da anni i gestori patrimoniali nordamericani sono seduti in disparte, frustrati, mentre i prezzi della criptovaluta sono saliti alle stelle. La richiesta dei clienti di ottenere esposizione al mercato in modo sicuro e a basso costo è diventata sempre più assordante, dato che i mercati sono più che triplicati, passando da USD 760 miliardi all’inizio del 2021 agli USD 2.500 miliardi di oggi.

La SEC da anni rifiuta i piani per istituire Bitcoin ETF quotati negli Stati Uniti. Nel corso degli anni, un lungo elenco di giganti della gestione patrimoniale ha provato senza successo.

I gemelli Winklevoss, attraverso la loro borsa Gemini, sono stati i primi a tentare nel 2013, ma la loro richiesta è stata definitivamente respinta dall’autorità di vigilanza del mercato mobiliare dopo quattro lunghi anni. Il secondo tentativo è stato di Van Eck/SolidX, che ha presentato la proposta nel 2016 prima di ritirarla nel 2019 dopo aver lottato per tre anni.

ProShares, Direxion, GraniteShares, Wiltshire Phoenix e Bitwise si sono tutti cimentati, ma la SEC ha temporeggiato. Nel complesso, gli ETC su criptovaluta europei negoziati su borse regolamentate come la Deutsche Börse XETRA tedesca e la SIX svizzera, hanno guadagnato un vantaggio sugli Stati Uniti.

La SEC ha spesso citato la mancanza di maturità del mercato e i timori per l’assenza di protezione degli investitori come motivi per rispedire al mittente le richieste di approvazione di Bitcoin ETF a pronti statunitensi. Più recentemente, il presidente della SEC Gary Gensler ha dichiarato di essere più a suo agio con le tipologie di protezioni previste dalla legge statunitense sulle società d’investimento (Investment Company Act) del 1940, che disciplina gli ETF su futures, rispetto alla legge sui valori mobiliari (Securities Act) del 1933, che sovrintende agli ETF fisici.

Le sue osservazioni a margine della conferenza Future of Asset Management North America del 29 settembre 2021 hanno ribadito una precedente dichiarazione rilasciata in occasione dell'Aspen Security Forum del 3 agosto:

All’inizio di quest’anno sono stati lanciati diversi fondi comuni di investimento di tipo aperto che hanno investito in futures su bitcoin negoziati sulla Chicago Mercantile Exchange (CME). In seguito sono state presentate proposte ai sensi dell’Investment Company Act per il lancio di fondi negoziati in borsa (ETF) che puntavano a investire in future su bitcoin negoziati sulla CME. Insieme ad altre leggi federali in materia di valori mobiliari, la Legge del ‘40 offre importanti protezioni per gli investitori di fondi comuni ed ETF. Aspetto con impazienza che tali richieste siano esaminate.

Non è chiaro perché Gensler si senta più a suo agio con questa struttura patrimoniale relativamente non convenzionale per i Bitcoin ETF negli Stati Uniti e meno con i più utilizzati fondi strutturati conformi alla Legge del 1933. Gli investitori non sono certamente così ansiosi di investire in prodotti d’investimento Bitcoin legati a future come lo sono stati con gli ETF vanilla ed ETF europei, più facilmente comprensibili e che replicano il prezzo a pronti del Bitcoin.

I prodotti finanziari come gli ETP possono differire ampiamente a seconda della giurisdizione in cui sono emessi, come ad esempio in Europa rispetto agli Stati Uniti. I diritti di protezione degli investitori possono variare in funzione dell’autorità di vigilanza del mercato, ad esempio quelli supervisionati dall’Autorità europea degli strumenti finanziari (ESMA) rispetto a quelli supervisionati dalla SEC.

Queste diverse strutture giuridiche rendono l'intero scenario difficile da comprendere anche per gli esperti. Ad esempio, gli ETF auriferi negli Stati Uniti sono di norma dei trust, mentre quelli europei sono generalmente strumenti di debito.

Gli ETP europei (che comprendono ETC su criptovalute di ETC Group), pur offrendo esposizione ad asset finanziari molto simili o identici a quelli offerti da un ETF statunitense, non sono registrati ai sensi del Securities Act degli Stati Uniti del 1933, pertanto non possono essere offerti a investitori statunitensi.

Ma vale anche il contrario: tali restrizioni normative rendono difficile per gli investitori statunitensi acquistare prodotti regolamentati europei.

Anche prodotti differenti potrebbero avere implicazioni fiscali molto diverse. I prodotti che rientrano nella classificazione di ETP godono generalmente di un regime fiscale favorevole in determinate giurisdizioni. Ad esempio ETC Group prevede che, dopo la pubblicazione di una nuova circolare del Ministero delle Finanze tedesco, sarà confermato che gli investitori tedeschi che detengono prodotti di ETC Group non saranno soggetti all'imposta sulle plusvalenze.

In sintesi, ETP, ETN, ETC ed ETF possono sembrare in superficie intercambiabili, ma spesso presentano enormi differenze nella loro struttura e possono riservare brutte sorprese agli investitori inconsapevoli. Non è molto divertente passare al setaccio decine di pagine di Prospetti o Documenti contenenti informazioni chiave previsti dalla normativa, ma è fondamentale per gli investitori conoscerne il contenuto. Il suggerimento migliore è quello di rivolgersi a consulenti fiscali e d’investimento professionali se si intende investire in uno dei prodotti sopra illustrati.

| Tipo ETP | ETF | ETC | ETN (all’infuori degli ETC) |

|---|---|---|---|

| Nome | Exchange Traded Fund (Fondo negoziato in borsa) | Exchange Traded Commodity/Cryptocurrency (Materia prima/Criptovaluta negoziata in borsa) | Exchange Traded Note (Note negoziato in borsa) |

| Obiettivo principale |

Fornire accesso, tra gli altri, a:

|

Fornire accesso, tra gli altri, a:

|

Fornire accesso a un asset o a un benchmark utilizzando un titolo di debito non garantito |

| Struttura/tipo di emissione | Azioni di un fondo | Titolo di debito | Titolo di debito |

| Emissione | Organismo UCITS nell’Unione europea che prevede una serie di importanti tutele per gli investitori | Non disciplinato da requisiti di diversificazione degli UCITS e può pertanto offrire esposizione a singole materie prime e valute sottostanti, nonché a panieri diversificati | Emesso generalmente da banche e di solito dipende interamente dall’affidabilità creditizia dell'emittente |

| Rischio di insolvenza dell'emittente | Limitato [2] | No '>[3] | Sì |

| Conforme UCITS | Sì | No | No |

| Idoneo UCITS | Sì | Sì | Sì |

| Scadenza | Aperto | Aperto | Prevalentemente chiuso |

Confronto tra un ETC su una materia prima comune con garanzia fisica e un ETC su criptovaluta con garanzia fisica nell’esempio di XETRA-Gold® (Ticker: 4GLD) e BTCE – ETC Group Physical Bitcoin (Ticker: BTCE)

| Nome ETC | XETRA-Gold®[4] | BTCetc – ETC Group Physical Bitcoin (BTCE)[[5] |

|---|---|---|

| Quotazione principale | Mercato regolamentato della Borsa di Francoforte | Mercato regolamentato della Borsa di Francoforte |

| Piattaforma di negoziazione | Xetra® | Xetra® |

| ISIN | DE000A0S9GB0 | DE000A27Z304 |

| Durata | Illimitata (aperto) | Illimitata (aperto) |

| 100% garanzia fisica | Sì, con oro | Sì, con Bitcoin |

| Custodia | L’oro sottostante è detenuto in custodia nei caveau di Clearstream Banking AG, una società interamente controllata da Deutsche Börse AG | Il Bitcoin sottostante è tenuto in custodia in “cold storage” (offline) utilizzando caveau fisici di tipo bancario presso BitGo Trust Company (regolamentata) |

| Consegna fisica | Sì, gli investitori possono esercitare in qualsiasi momento il proprio diritto, nei confronti dell’emittente, alla consegna dell’importo cartolarizzato di oro (consegna minima: 1 grammo di oro) | Sì, gli investitori possono esercitare in qualsiasi momento il proprio diritto, nei confronti dell’emittente, alla consegna di Bitcoin sottostanti (consegna minima: 1 quota di BTCE) |

| Asset garantiti da fiduciari indipendenti a beneficio degli investitori | No, questo prodotto non offre agli investitori alcun diritto sull’oro depositato o sulle richieste di consegna di oro, che sono detenuti esclusivamente dall'emittente | Sì, questo prodotto conferisce agli investitori il diritto sul Bitcoin depositato o sull’interesse dei titoli detenuti dal Fiduciario dei Titoli tramite il conto di custodia o tramite il conto titoli dell’Emittente |

I prodotti negoziati su segmenti ETN non presentano necessariamente le caratteristiche di ETN, che nella loro forma più comune sono noti come Notes negoziati in borsa (Exchange Traded Notes) non garantiti. Le borse hanno proprie procedure e capacità interne relativamente al segmento in cui i titoli sono ammessi alla quotazione e alla negoziazione. Per quanto riguarda XETRA, i prodotti negoziati in borsa su criptovaluta sono quotati nel segmento di negoziazione ETN della borsa, poiché XETRA giustamente non classifica i prodotti come titoli correlati alle materie prime. Da dicembre 2009, XETRA offre ETN (Exchange Traded Notes). Gli ETN su XETRA sono obbligazioni in borsa, proprio come gli ETC, ma replicano l’andamento degli indici non di materie prime. Sia gli ETN che gli ETC sono negoziati su XETRA dalle ore 9.00 alle ore 17.30. Possono essere utilizzati gli stessi tipi di ordine e almeno uno sponsor designato è responsabile della fornitura di liquidità.[ [6]

BTCE – ETC Group Physical Bitcoin è quotato su diverse borse europee:

| Borsa | Classificazione/segmento | Simbolo ticker | Data di quotazione | Valute di negoziazione |

|---|---|---|---|---|

| Deutsche Börse XETRA | (collateralised) ETN | BTCE | 18.06.2020 | EUR, USD |

| SIX Swiss Exchange | ETP | BTCE | 13.01.2021 | USD, CHF, GBP |

| Euronext Paris | ETP, sub type: ETC | BTCE | 01.06.2021 | EUR |

| Euronext Amsterdam | ETP, sub type: ETC | BTCE | 01.06.2021 | USD |

| Vienna Stock Exchange | Zerobond [7] | BTCE | 18.08.2021 | EUR |

| Aquis Exchange | ETP | BTCE | 07.06.2021 | EUR, USD, GBP |

AVVISO IMPORTANTE:

Questo articolo non costituisce consulenza finanziaria, né rappresenta un'offerta o un invito all'acquisto di prodotti finanziari. Questo articolo è solo a scopo informativo generale, e non vi è alcuna assicurazione o garanzia esplicita o implicita sulla correttezza, accuratezza, completezza o correttezza di questo articolo o delle opinioni in esso contenute. Si consiglia di non fare affidamento sulla correttezza, accuratezza, completezza o correttezza di questo articolo o delle opinioni in esso contenute. Si prega di notare che questo articolo non costituisce né consulenza finanziaria né un'offerta o un invito all'acquisizione di prodotti finanziari o criptovalute.

PRIMA DI INVESTIRE IN CRYPTO ETP, GLI INVESTITORI POTENZIALI DOVREBBERO CONSIDERARE QUANTO SEGUE:

Gli investitori potenziali dovrebbero cercare consulenza indipendente e prendere in considerazione le informazioni rilevanti contenute nel prospetto base e nelle condizioni finali degli ETP, in particolare i fattori di rischio menzionati in essi. Il capitale investito è a rischio, e le perdite fino all'importo investito sono possibili. Il prodotto è soggetto a un rischio controparte intrinseco nei confronti dell'emittente degli ETP e può subire perdite fino a una perdita totale se l'emittente non adempie ai suoi obblighi contrattuali. La struttura legale degli ETP è equivalente a quella di un titolo di debito. Gli ETP sono trattati come altri strumenti finanziari.

L'ETC Group è nata da una chiara missione: fornire agli investitori l'accesso al vasto potenziale di crescita nell'ambito delle criptovalute e degli asset digitali. Il nostro track record comprovato ci rende un partner affidabile: in oltre tre anni di successi, abbiamo consolidato la nostra posizione come emittenti di cripto-titoli con sede in Germania e siamo diventati un punto di riferimento europeo per soluzioni d'investimento in questo dinamico settore.

Con un solido track record di oltre tre anni, crediamo che sfruttando l'esperienza e le conoscenze del settore finanziario tradizionale e applicandole a questa nuova ed entusiasmante classe di asset, possiamo portare sul mercato prodotti d'investimento di prim'ordine.

Nel giugno del 2020, ETC Group ha lanciato il primo ETP su Bitcoin con compensazione centralizzata al mondo, quotato su Deutsche Börse XETRA, la più grande borsa di ETF in Europa. Da allora, la società è stata un pioniere dei prodotti negoziati in borsa basati sulle valute digitali con numerose idee di prodotto innovative. ETC Group è costantemente impegnata ad ampliare la propria gamma di ETP di qualità istituzionale sulle criptovalute, offrendo agli investitori la possibilità di investire in Bitcoin, Ethereum, Cardano, Solana e altri asset digitali popolari sulle principali borse europee.